Содержание

- 1 Ответ налоговой на требование о предоставлении документов

- 2 Образец ответа на требование налоговой о предоставлении пояснений

- 3 Ответ на требование о предоставлении документов в налоговую

- 4 Составляем ответ на требования налоговой о предоставлении пояснений

- 5 Ответ на требование налоговой о предоставлении документов

- 6 Требование о предоставлении документов по выездной по ТКС — формат и соблюдение закона

- 7 Ответ налоговой на требование о предоставлении документов

Ответ налоговой на требование о предоставлении документов

Компания, работающая не первый год, наверняка хоть раз сталкивалась с требованиями ФНС. Требования инспектор ФНС может выставить по различным причинам: из-за ошибок в декларациях, низкой налоговой нагрузки или при встречной проверке вашего контрагента.

Какой бы ни была причина, не стоит игнорировать требование из налоговой инспекции. В противном случае у компании могут заблокировать счет или прийти с проверкой.

Форма и сроки ответа на требование налоговой инспекции

Обычно ФНС указывает в требовании срок, в течение которого нужно представить документы или/и письменное пояснение.

Требования приходят как в бумажном виде по почте, так и в электронном. Формат требований зависит от того, как отчитывается конкретный налогоплательщик.

Следуя нормам законодательства, ответ на требование налоговой нужно подготовить и отправить в течение пяти рабочих дней (п. 3 ст. 88 НК РФ). Чаще всего ответ пишется в произвольной форме, но налогоплательщики могут взять за основу рекомендуемую форму ответа.

Если требование налоговой о представлении документов или пояснений пришло в электронном виде, не забудьте отправить квитанцию о приеме. На это организации отводится шесть рабочих дней (п. 5.1 ст. 23 НК РФ).

Срок ответа на требование ИФНС фиксированный. В исключительных случаях налоговая инспекция может его изменить. Также увеличить срок для представления документов ФНС может по просьбе налогоплательщика, но для этого должны быть веские причины (болезнь ответственного лица, большой объем истребуемых документов и пр.).

Основные причины требований и варианты ответов

Обычно требованию налоговой предшествует камеральная проверка какой-либо декларации.

Что вызовет подозрение инспектора и заставит его прислать требование:

- В уточненной декларации вы уменьшили сумму налога (применимо к любому виду налога). Конечно, это может быть вполне правомерное обоснованное действие. Однако, показывая налог к уменьшению, будьте готовы объяснить причину и представить документы.

- В декларации по НДС заявлен налог к возмещению из бюджета. ФНС невыгодно возмещать вам средства, поэтому вполне закономерно, что инспектор должен убедиться в законности вашего требования. Будьте готовы представить копии всех счетов-фактур.

- Превышена безопасная доля вычетов по НДС.

- Низкая налоговая нагрузка.

- В декларации нарушены контрольные соотношения.

- В декларации показан убыток.

- Поставщик не отразил у себя операцию по НДС.

- Встречная проверка. Когда проверяют вашего контрагента, ФНС, чтобы убедиться в законности сделки, требует копии документов у обеих сторон.

Мы привели наиболее распространенные причины требований ФНС. На практике их гораздо больше.

Сдавайте отчетность, передавайте ответы на требования в налоговую в срок и без ошибок!

Дарим доступ на 3 месяца в Контур.Эктерн!

Попробовать

Если вы считаете, что требование налоговой несправедливо, нужно все равно написать пояснение. В пояснении вы можете сослаться на статьи НК РФ и обосновать свою позицию. Случается и такое, что налоговый инспектор неправ. Нужно отстаивать свою позицию.

Иногда к требованию нужно приложить опись документов. Делается это, если документы налогоплательщик приносит лично или отправляет «Почтой России».

Образец описи документов в налоговую по требованию:

- Книга продаж за I квартал 2019 года

- Книга покупок за I квартал 2019 года

- Счет-фактура (на предоплату) № А0000000001 от 14.03.2019

- Счет-фактура № 2172 от 03.03.2019

- Товарная накладная № 2172 от 03.03.2019

Как сшить документы для налоговой по требованию? Налогоплательщик обычно сшивает представляемые документы вместе с описью. Правил сшивания нет. Главное, заверить все копии документов для налоговой инспекции соответствующим образом.

Как такового образца пояснительной записки в налоговую по требованию не существует. Вид пояснения будет напрямую зависеть от содержания требования и его причин.

Подведем итоги. Сроки представления документов по требованию налоговой инспекции закреплены в НК РФ. Также эти сроки ФНС дублирует в выставляемом требовании. Ответы на требования налоговой о представлении пояснений представляются как на бумаге, так в электронном виде.

Образец составления ответа на требование налоговой о представлении пояснений

Приведем пример ответа, если ФНС выявила расхождения выручки в двух источниках полученной информации: в декларации по НДС и декларации по налогу на прибыль.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Образец пояснения на требование в налоговую инспекцию

Заместителю начальника межрайонной ИФНС № 4

Зайковой Т. И.

От ООО «Кнопка», ИНН 6656543210

06.08.2019

На Ваше требование № 569 от 01.08.2019 поясняем следующее.

Сумма доходов от реализации товаров (работ, услуг), показанная в декларации по налогу на прибыль организаций за 6 месяцев, действительно меньше, чем сумма выручки от реализации, показанная в декларациях по НДС за I, II кварталы 2019 года. Такая ситуация возникла в связи с отражением во II квартале 2019 года операции по возврату товара поставщику (НДС в сумме 569,24 руб. был восстановлен).

К данному письму прилагаем счет-фактуру № 19 от 10.05.2019 года, подтверждающий возврат товара.

Директор ООО «Кнопка» ______________________И. Б. Останин

Образец ответа на требование налоговой о предоставлении пояснений

Коммерческие предприятия довольно часто сталкиваются с необходимостью предоставить в налоговую инспекцию пояснения по какому-либо вопросу. Для того, чтобы эти пояснения не привели к дальнейшим проверкам со стороны надзорного органа, к составлению ответа следует относится крайне внимательно, скрупулезно и не затягивать с его отправкой.

Наиболее частые вопросы от налоговой

Обычно требование предоставить пояснения поступает через некоторое время после сдачи всевозможных отчетов и деклараций, так что поводом для них может стать любая, даже самая незначительная ошибка или неточность в документах. Во многих случаях разъяснения требуются по НДС, указанному к возмещению, из-за несоответствии сведений о налогооблагаемых базах в декларациях по налогу на прибыль и опять же НДС, при расхождении данных у контрагентов. Вопросы могут вызвать необоснованные убытки при проверке начисления налога на прибыль, подача уточненной декларации или расчета, в которых исправленная сумма налога к уплате меньше, чем в присланных первоначально и т.д.

В какой форме приходит требование

Налоговая инспекция может выслать требование о пояснениях как в бумажном, так и в электронном виде. При этом, в случае, электронного послания, налогоплательщик обязан отреагировать на него в течение пяти рабочих дней. Если же данный документ пришел в бумажном виде, на него также необходимо дать ответ в кратчайшие сроки, причем вне зависимости от того, имеется ли на нем печать налоговой инспекции или нет.

Порядок действий при получении требования

После того, как налогоплательщик получает требования о пояснениях, он должен сверить переданные в налоговую документы с имеющимися у него на руках данными.

В первую очередь, при проверке декларации по НДС, анализу подвергаются указанные в ней суммы (на предмет их соответствия с суммами по всем входящим и исходящим счетам-фактурам). Далее аналогичным образом исследуются даты, номера счетов-фактур, и прочие реквизиты (ИНН, КПП, адреса и т.п.).

Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции.

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными — но это касается только сумм. Если же ошибка не относится к финансовой части, то «уточненку» сдавать не надо, достаточно предоставить необходимые пояснения.

Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, т.е. это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа.

Как поступить, когда требование налоговой несправедливо

Случается, что налоговая инспекция требует пояснений необоснованно, т.е. в отчетности не было допущено никаких ошибок. В таких ситуациях игнорировать письма от налоговой тоже нельзя.

Во избежание каких-либо санкций (в том числе и внезапных налоговых проверок) необходимо своевременно уведомить надзорную службу о том, что в соответствии с информацией предприятия, все предоставленные сведения верны.

В любом случае, при составлении ответа надо помнить, что для налоговой важно даже не столько содержание письма, сколько сам факт ответа на требование.

Как оформить ответ на требование налоговой о предоставлении пояснений

Оформить его можно либо на бумаге, написав «от руки», либо в электронном виде, напечатав на компьютере. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи.

К пояснению могут быть приложены какие-либо дополнительные документы – их наличие нужно отразить в содержании ответа.

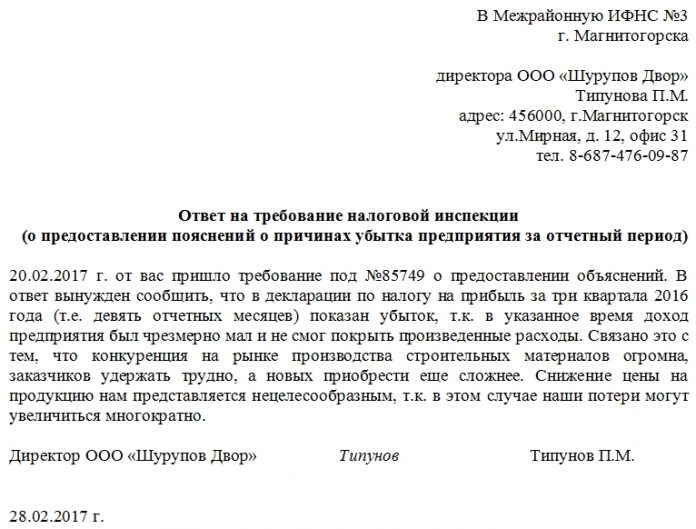

Образец составления ответа на требование налоговой о предоставлении пояснений

Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде. Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг.

- Вначале слева или справа (не имеет значения) нужно указать адресата, т.е. именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится.

- Далее указывается отправитель письма: пишется название предприятия, его адрес (фактический), а также номер телефона (на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению).

- Далее в ответе следует сослаться на номер требования (а таким документам налоговая служба всегда присваивает номера), и его дату (отметим: не дату получения, а именно дату составления), а также коротко обозначить суть вопроса.

- После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения – они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

Ответ на требование о предоставлении документов в налоговую

Главная » Документы » Ответы на обращения » Ответ на требование о предоставлении документов в налоговую

Образец письма ответа в налоговую

При необходимости ответа на запрос налоговой службы составляется сопроводительное письмо, представляющее собой пояснительную записку к уточненной декларации по НДС или иным налоговым сведениям, направленным в налоговую.

При составлении сопроводительного письма рекомендуется следовать общим правилам, которые разработаны для составления делового письма. В начале ответа указывают наименование организации, а также информацию о должностном лице, которому адресуется ответ.

Далее указываются персональные и контактные сведения лица, который направляет ответ.

Запомните! Текст сопроводительного письма в налоговую службу начинается со следующих слов:

- высылаем Вам;

- направляем Вам;

- представляем Вам.

Далее описывается перечень документов, которые отправляются. В тексте указываются их наименование, количество страниц и экземпляров каждого. В заключительной части указываются информация об отправителе письма и дата его отправления.

Для такого документа не предусмотрена процедура заверения его нотариусом. Об этом свидетельствует норма п. 2 ст. 93 НК РФ: «не допускается требование нотариального удостоверения копий документов, представляемых в налоговый орган (должностному лицу), если иное не предусмотрено законодательством РФ».

Однако заверяются копии документов, которые прикладываются к ответу. Заверение осуществляется путем нанесения подписи руководителя и печати организации на каждый лист.

На предприятии может быть иной сотрудник, который уполномочен руководителем на заверку материалов. Полномочия такого сотрудника подтверждаются доверенностью, составленной в соответствии с нормами гражданского законодательства.

Как оформить документы перед отправкой в ИФНС

Налоговый Кодекс РФ не закрепляет дополнительных обязательных требований, которые предъявляются к документам, передающимся по запросу налогового органа. Единственное требование – заверение в установленном порядке при необходимости.

По общей практике, количество запрошенных налоговым органом документов зачастую составляет несколько тысяч или сотен документов. Это очень трудоемкий и обычно бессмысленный процесс.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

В связи с этим сложилось правило, в соответствии с которым заверять сотни документов не требуется. Однотипные документы складываются в одну папку, прошиваются и нумеруются. Далее к этой папке составляется опись. На начальных листах сотрудник указывает реестр документов, которые передаются в орган.

После этого скрепляются нити документов на последнем листе. Должностное лицо ставит печать организации и свою подпись. Последний лист должен содержать информацию о том, сколько листов вложено и скреплено. После осуществления этой процедуры внесение новых документов в папку не допускается.

В каких случаях может быть получено требование о представлении документов

Учтите! Нормами налогового законодательства установлено, что должностное лицо может требовать представления документов, только когда есть основания для проведения налоговой проверки или при проведении «встречной» проверки контрагента или иных лиц, имеющих сведения о деятельности проверяемого налогоплательщика.

П. 1 ст. 87 НК РФ устанавливается следующий перечень видов проверок: камеральная и выездная. Камеральная проверка организовывается в месте нахождения налоговой службы на основании материалов, представленных налогоплательщиком, а также на основании иных документов, которые имеются у органа.

Камеральная проверка может быть осуществлена в течение трех месяцев после предоставления документов лицом, уплачивающим налоги в налоговую службу. Закон не допускает продления срока проведения исследования материалов или его приостановления.

Учтите! Выделяют следующие основания для проведения камеральной проверки и истребования документов:

- при применении организацией льгот, которые установлены налоговым законодательном;

- в случае выражения желания организацией вернуться к НДС;

- в случае осуществления проверки в отношении платежей по налогам, которые были внесены в связи с пользованием природными ресурсами;

- при разрешении вопросов, касающихся осуществления налогового контроля.

Никаких иных причин для запроса сведений налоговый орган не имеет.

Важно! Выездная налоговая проверка может быть проведена только на территории налогоплательщика, отправившего налоговые материалы. В качестве основания её проведения выступает решение руководителя налоговой службы.

Максимальный срок проведения такой проверки не может превышать двух месяцев. При наличии объективных причин этот срок может быть увеличен до 4 месяцев. В исключительных случаях, например, при проведении дополнительных проверок, срок может быть увеличен до полугода.

Когда выездная налоговая проверка приостанавливается, закон не допускает истребовать какие-либо налоговые документы или вручать требования об их истребовании. Вручение такого документа, равно как и их запрос в этот промежуток времени, является недопустимым.

Дополнительным полномочием обладает налоговый орган в отношении требования документа от контрагента проверяемого лица.

Итак, требование о предоставлении документов может быть заявлено в следующих случаях:

- в процессе проведения камеральной проверки на основании переданных деклараций в налоговый орган;

- в процессе проводимой выездной проверки налоговым органом;

- в процессе проведения встречной налоговой проверки.

Посмотрите видео. Требование о предоставлении документов при камеральной проверке:

Срок и способ исполнения требования

Для предоставления сведений на основании требования ИФНС РФ закон отводит определенный период времени:

- в течение 5 рабочих дней представляется информация о конкретной сделке, которая заключалась с объектом проверки налоговым органом;

- в течение 10 рабочих дней представляются сведения объектом проверки после получения требования;

- в течение 5 дней представляются объяснения по поводу исправленной или уточненной декларации, в случае проведения камеральной налоговой проверки.

Важно! Когда лицо по объективным причинам в течение указанного срока не может представить требуемую информацию, то оно может попросить о получении отсрочки.

Для этого не позднее дня с момента получения требования направляется уведомление в налоговый орган, в котором указываются следующие данные:

- перечень причин, по которым невозможно предоставление документов в отведенный для этого период;

- период времени, в течение которого документы будут представлены.

После получения уведомления налоговая служба уполномочена вынести решение в срок не позднее двух дней после получения. Следует указать, что решение принимается должностными лицами на свое усмотрение, в связи с этим документы должны готовиться сразу.

Как поступать в ситуации, когда запрошенные налоговым органом документы отсутствуют

Зачастую, поскольку налоговые службы не знают всех особенностей производственной деятельности каждого субъекта налоговых правоотношений, последние получают требования о предоставлении документов, которые в данной организации не ведутся.

Бывает и так, что перечень документов отсутствует на предприятии в тот момент, когда проводится проверка в связи с наличием объективных причин.

Внимание! Среди таких причин выделяют:

- передачу сведений по запросу органов государственной власти;

- изъятие сведений правоохранительными органами;

- уничтожение сведений в связи с наступлением ЧС;

- уничтожение материалов после истечения срока их хранения;

- в результате хищения материалов.

При наличии одной из вышеизложенных ситуаций, после получения требования следует направить в налоговую службу уведомление о том, что запрашиваемый документ представить невозможно. К уведомлению прикладываются копии документов, подтверждающих невозможность представления запрашиваемых данных. Это могут быть справки, выданные государственными или иными органами власти.

Могут ли налоговые органы запросить документы повторно

Важно! Представители налоговых органов не уполномочены требовать предоставления тех сведений, которые ими были уже получены в процессе проведения камеральной или выездной проверки.

Исключение составляют материалы, представленные в оригинале, а также случаи, когда документы в налоговом органе были утрачены в связи с наступлением чрезвычайной ситуации.

Когда в организацию поступает требование от налоговой службы представить вновь документы, ранее переданные, то получателем такого требования составляется ответное уведомление на имя руководителя подразделения.

В этом документе пишется, что ранее уже документы были представлены, в связи с этим повторное их представление невозможно. К отправляемому уведомлению прикладывается копия реестров ранее представленных сведений с наличием отметок налогового органа.

Все ли запрашиваемые документы необходимо представлять

За налогоплательщиком закрепляется право не представлять налоговые документы, когда должностные лица в представленной декларации не обнаружили ошибок или несоответствий.

При наличии таких обстоятельств привлечение лица к мерам взыскания, установленным для таких случаев, не допускается. Это подтверждается и практикой судебных органов.

Внимание! Допускается не представлять материалы, которые ранее уже передавались в налоговый орган для рассмотрения, об этом свидетельствует п. 5 ст. 93 НК РФ.

В соответствии с Постановлением Верховного суда РФ от 09.07.2014 г. № 46-АД14-15 налогоплательщик может не передавать штатное расписание, личные карточки и иную кадровую документацию.

Существует перечень случаев, в которых налоговый орган при проведении проверки имеет право запросить сведения:

- когда в декларации содержится требование о возмещении НДС. Это не любой вид налоговых вычетов. На основании п. 25 Постановления ВАС № 57 возмещением НДС является превышение заявленных вычетов над суммой налога к уплате;

- когда в декларации заявляется право на получении льготы. Льготой считаются послабления, предусмотренные налоговым законодательством для определенной категории лиц;

- когда подается уточненная налоговая декларация через два года после обращения с первой декларацией;

- когда должностные лица в представленной декларации обнаружили ошибки или несоответствия.

Как составить заявление на возврат денежных средств из налоговой, читайте тут.

Итак, налогоплательщики должны помнить правило: для запроса материалов налоговой службой должны иметься определенные основания. Перечень материалов, которые могут быть запрошены должностными лицами, также ограничен.

В соответствии со сложившейся практикой, можно сказать о том, что независимо от обстоятельств, налогоплательщик может привлекаться к мерам взыскания в случае неисполнения требований налоговой службы.

Конечно, у налогоплательщика есть право, на основании которого такое решение подлежит обжалованию в суде, однако такая процедура занимает много времени.

Помните! При наличии конфликтной ситуации с налоговым органом, есть рекомендации, которыми следует пользоваться:

- исполнять требования следует в указанный срок, не затягивая процедуру без объективных обстоятельств;

- при наличии в требованиях органа неясностей, следует обратиться в учреждение за разъяснениями в письменной форме.

Когда имеются спорные ситуации, в которых получатель требований знает, что его право нарушено, можно обращаться в надзорные органы или судебную инстанцию для защиты прав.

Посмотрите видео. В каком виде представлять документы по требованию налоговой?

| Видео (кликните для воспроизведения). |

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

8 (499) 322-73-27

Москва, Московская область

8 (812) 507-82-87

Санкт-Петербург, Ленинградская область

8 (800) 551-71-02

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Составляем ответ на требования налоговой о предоставлении пояснений

Когда нужно составлять ответ

Если по результатам проведения проверки в организацию поступило письмо из налоговой с требованием предоставления пояснений, вероятнее всего, при автоматическом контроле отчетности были выявлены ошибки. Однако учреждение не всегда обязано отвечать на запрос из ИФНС. Разъяснения необходимо направлять, если вопросы у инспектора возникли по факту проведения камеральных проверок периодической или итоговой отчетности.

Самыми распространенными неточностями, подразумевающими ответ на требование из налоговой о предоставлении пояснений, являются:

- ошибки в налоговых декларациях — погрешности по НДС, налогу на прибыль;

- расхождения сведений из взаимосвязанных документов и отчетов налогоплательщика;

- несовпадение сведений, предоставленных организацией, и данных, имеющихся в ИФНС;

- погрешности в документах и действиях по получению налоговых льгот.

Таким образом, разъяснительное письмо в ответ на требование о предоставлении пояснений необходимо направлять, если расхождения выявлены в процессе проведения камеральных проверок (п. 3 ст. 88 НК РФ). Но для налогоплательщика не будет лишним, если он отправит пояснительную информацию на запрос ИФНС, не связанный с камералкой. Это поможет сформулировать четкую позицию учреждения в разрешении той или иной проблемы.

Что будет, если не направить ответ в налоговую

Если же предприятие, получившее требование от налоговой о предоставлении пояснений, проигнорирует данный запрос, то, согласно п. 1 ст. 129.1 НК РФ, последствием может стать привлечение к административной ответственности и штрафные санкции в размере от 5000,00 (если ответ не предоставлен однократно) до 20 000,00 рублей (если это повторное нарушение).

Помимо прочего, предоставление подробной пояснительной информации приведет к диалогу с ИФНС и дальнейшему разрешению ситуации, тогда как неотвеченный запрос может повлечь за собой серьезные разбирательства, не исключающие обращения в суд.

Как написать пояснение на требование налоговой инспекции

Порядок подачи ответа с разъяснительной информацией прописан в НК РФ. После завершения камеральной проверки периодической или итоговой отчетности инспектор направляет в учреждение письмо в бумажном или электронном виде о выявленных расхождениях, подлежащих уточнению, разъяснению или корректировке.

Организация должна сформировать и передать пояснительный материал в течение пяти рабочих дней с момента получения запроса из ИФНС (п. 3 ст. 88 НК РФ). Письмо составляется в произвольной форме. Если налогоплательщик готовит ответ на запрос по факту камеральной налоговой проверки, то ему надлежит воспользоваться образцом, который будет представлен далее в статье.

Ответ на требование о предоставлении пояснений может быть подан через систему электронного документооборота с обязательным использованием ЭЦП, по электронной почте, курьером либо непосредственно в инспекцию (письмо нужно зарегистрировать в канцелярии). В доказательство своей позиции налогоплательщик формирует пакет документов со всеми необходимыми приложениями, заверенными и подписанными руководителем.

Если специалист уверен, что в поданной им отчетности неточностей и расхождений быть не может, то в разъяснении необходимо указать, что в декларации или отчете за указанный период ошибок не содержится. В том случае если ошибки все же были допущены, налогоплательщик может предоставить корректировку декларации, уточняющую поданные сведения (п. 1 ст. 81 НК РФ).

При обнаружении технических помарок или неточностей, не влияющих на налогооблагаемую базу и величину исчисленного налога, в разъяснительном материале можно описать сложившуюся ситуацию, отметив при этом, что верный вариант предоставлен в ответе на запрос либо в уточненной декларации.

Обобщенный бланк ответа на запрос ИФНС

Ответ на требование по декларации НДС

Образец ответа на требование в налоговую по декларации НДС должен формироваться в электронном виде, если организация по законодательству должна сдавать отчет через средства электронного документооборота (п. 3 ст. 88 НК РФ). Для ответа на запрос по НДС есть специально утвержденный бланк, поэтому, на основании п. 1 ст. 129 НК РФ, налогоплательщик обязан соблюдать не только условия об электронной сдаче, но и о форме подаваемых разъяснений. В качестве подтвердительной документации по НДС специалист может подготовить копии счетов-фактур и книг покупок и продаж.

Ответ на требование по убыткам

Образец ответа на требование ИФНС по убыткам должен содержать информацию, по какой причине у налогоплательщика наблюдается превышение расходной части над доходной. Главное, что должен отметить специалист при составлении пояснения, — это экономическую эффективность и целесообразность увеличившихся издержек, а также приложить к ответу оправдательные документы по каждому виду произведенных расходов.

Ответ на требование налоговой о предоставлении документов

Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Рассказываем, как правильно оформить ответ на требование ИФНС о предоставлении документов и что грозит организации, если проигнорировать просьбу налоговиков.

Почему налоговая выставляет требование о предоставлении документов?

Фискалы, проводящие мероприятия налогового надзора имеют право требовать документы как у проверяемого субъекта, так и у его контрагентов. Запросить информацию могут и у третьих лиц, которые, по мнению инспекторов, обладают необходимыми сведениями.

Таким образом, налоговики проверяют полноту и правильность начисления и уплаты налогов, отслеживают реальность и экономическую целесообразность сделок, анализируют возможность извлечения налогоплательщиками необоснованной налоговой выгоды.

Важно!

Требование составляется на бланке установленной формы (приложение № 17 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@) и должно содержать все необходимые сведения, чтобы налогоплательщик мог четко идентифицировать, какие именно документы нужно представить и по какой причине.

Какие документы могут потребовать инспекторы

НК РФ не уточняет, какие виды документов могут требовать контролеры у налогоплательщиков. Статьи кодекса содержат лишь обтекаемые формулировки: «документы относительно конкретной сделки», «необходимые для проведения проверки документы», и т. д. Поэтому контролеры самостоятельно решают, какую именно документацию запросить в каждом отдельном случае.

Например, при камеральной проверке декларации НДС с заявленным возмещением, обычно требуют счета-фактуры и иные документы, свидетельствующие о правомерности вычетов.

При выездной проверке могут быть запрошены любые документы в пределах проверяемого периода и налога, включая регистры учета, первичную документацию (счета, договоры, накладные, банковские выписки) и пр.

Если фискалов интересуют сведения о контрагенте (встречная проверка) или определенной сделке, могут запрашивать: договор с конкретным субъектом и дополнительные соглашения к нему, счета, акты, товарные накладные, таможенные декларации, счета-фактуры и т. д.

Срок представления документов по требованию налоговой

Если компания должна представить контролерам свои документы в рамках проверки или документацию об определенной сделке – срок направления ответа 10 дн.

Передать документы с данными по контрагенту или сообщить, что таковые отсутствуют, нужно не позже, чем через 5 дн.

Обратите внимание!

Как написать ответ на требование налоговой о предоставлении документов?

Ответ на запрос контролеров составляется в произвольной форме, ведь по большому счету — это просто сопроводительное письмо к представляемой документации.

То есть в тексте ответа указывается, что налогоплательщик выполняет конкретный запрос инспекторов, а также перечисляет, какие именно документы передаются, и в каком количестве. Если в требовании ИФНС были прописаны дополнительные вопросы, то в ответ включаются пояснения по каждому из них.

Образец ответа на требование

К сопроводительному письму прикладываются запрошенная документация в виде заверенных копий. Если компания представляет документы в бумажной форме, то допускается заверение как каждой отдельной копии, так и целиком прошитой пачки однородных документов (пачек, если документации очень много). Общий объем каждой прошивки не должен превышать 150 листов.

Наши эксперты обращают внимание, что пояснения в налоговую могут быть направлены в бумажном или электронном виде по ТКС. Правда, есть исключение. Речь идет о пояснениях, которые инспекторы просят представить в рамках камеральной проверки декларации по НДС. Данные пояснения направляются исключительно в электронной форме. Решите сдать на бумаге — налоговики будут считать, что объяснения не представлены (ст. 88 НК РФ).

Клиенты 1С-WiseAdvice могут в кратчайшие сроки подготовить ответ на запрос налогового органа благодаря уникальной технологии обработки первичной документации «Процессинг». Все поступающие оригиналы документов сразу сканируются и хранятся в электронной базе данных, что многократно облегчает доступ к нужным сведениям и способствует их сохранности.

В случаях, когда налогоплательщик не располагает запрошенными документами, просит отсрочку по их подготовке или не может предоставить сведения по каким-либо причинам, в налоговый орган подается уведомление по установленной форме (приложение № 1 к приказу ФНС от 24.04.2019 № ММВ-7-2/204@).

Что будет, если не отправить ответ?

У законопослушного предприятия, получившего требование контролеров, есть всего 3 варианта действий:

- сообщить, что требуемых документов у него нет;

- представить истребованные данные;

- попросить отсрочку.

Неисполнение запроса инспекторов карается штрафами по ст. 126 НК РФ. Положения п. 1 этой статьи распространяются на предприятия, вовремя не подавшие сведения в отношении самих себя (200 руб. за каждый несданный документ), а п. 2 применяется, если налогоплательщик не ответил на запрос ИФНС о конкретной сделке или контрагенте (10 000 руб.).

Обратите внимание!

Пункт 2 ст. 126 НК РФ никак не разграничивает ответственность налогоплательщика в зависимости от того, представил ли он документацию частично или не подал совсем. Поэтому даже неподача 1 документа из затребованного списка дает налоговикам право взыскать с виновного полную сумму штрафа.

Должностным лицам компании также может грозить административный штраф (до 500 руб.). Обычно санкции налагаются на руководителя организации. Но, если в штате предприятия есть главбух (бухгалтер), и в его должностной инструкции четко прописано, что именно он несет ответственность за неподачу сведений налоговым органам, то штраф с высокой долей вероятности придется платить уже штатному сотруднику (решение ВС РФ от 09.03.2017 № 78-АД17-8).

Что будет, если запрошенных документов нет?

Итак, ответить налоговикам нужно обязательно. А что, если запрошенные документы должны быть у компании, но их нет? С высокой долей вероятности такого безответственного налогоплательщика ждет выездная проверка.

И если документация была утеряна, уничтожена до истечения установленных сроков хранения или не оформлялась совсем — компанию ждут серьезные неприятности:

- во-первых, не получив подтверждения произведенных расходов, налоговики потребуют доплаты налогов, а также штрафов и пеней;

- во-вторых, грубое нарушение правил учета карается санкциями по ст. 120 НК РФ и чревато привлечением к «административке» должностных лиц фирмы (ст. 15.11 КоАП РФ);

- в-третьих, уничтожение или сокрытие документации в корыстных целях может повлечь уголовную ответственность.

Заказать услугу

Требование о предоставлении документов по выездной по ТКС — формат и соблюдение закона

04.07.2017, 16:14

Сообщений: 1 462

04.07.2017, 21:48

Сообщений: 3 035

можно считать, что этого требования не существует

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 16 февраля 2016 г. N ЕД-4-2/2436@

Действительный

государственный советник

Российской Федерации

2 класса

Д.В.ЕГОРОВ

16.02.2016

Ответ налоговой на требование о предоставлении документов

Автор: Колосков Дмитрий · 10.09.2019 2019-09-10

В отдельных случаях налоговая инспекция может запросить у организации или ИП, чтобы они предоставили ей определенные документы. С этой целью ИФНС направляет требование. Как составить ответ на требование налоговой о предоставлении документов, расскажем в нашей консультации.

Когда инспекция может запросить документы?

Как правило, документы инспекция запрашивает при проведении камеральной, встречной или выездной налоговой проверки.

Так, например, при проведении камеральной налоговой проверки инспекция может запросить документы для подтверждения достоверности сведений, отраженных в декларации, если в ходе такой камеральной проверки инспекция выявила несоответствия между отраженными данными и сведениями, имеющимися у налоговой инспекции (п. 4 ст. 88 НК РФ, Постановление Президиума ВАС от 15.03.2012 № 14951/11 по делу № А40-54354/10-4-301 ).

Также, инспекция вправе запросить счета-фактуры, первичные и иные документы, если налогоплательщик в своей НДС-декларации заявил налог к возмещению из бюджета (п. 8 ст. 88 НК РФ).

При проведении встречной налоговой проверки инспекция может запросить у вас документы, которые касаются деятельности проверяемого налогоплательщика, являющегося, в свою очередь, вашим контрагентом (п. 1 ст. 93.1 НК РФ).

Естественно, документы налоговая инспекция может запросить и при проведении выездной налоговой проверки, если такие документы относятся к проверяемым периодам (Письма Минфина от 12.05.2017 № 03-03-06/1/28744 , ФНС от 25.07.2013 3 АС-4-2/13622).

И даже вне рамок налоговых проверок инспекция может запросить документы по конкретной сделке, если она вызвала подозрения у налоговиков (п. 2 ст. 93.1 НК РФ).

Составляем ответ на требование

Ответ на требование о предоставлении документов составляется в произвольном виде. По сути, это сопроводительное письмо к передаваемым документам.

Соответственно, если требование содержало исключительно запрос документов, в письме нужно подтвердить, что такие документы организация предоставляет и привести перечень передаваемых документов. Если в требовании есть и иные вопросы, в ответе необходимо будет дать пояснения по каждому пункту. Ответ на требование ИФНС подписывает руководитель организации.

Если документы затребованы в рамках проведения налоговой проверки самого налогоплательщика, то предоставить документы по требованию необходимо в течение 10 рабочих дней со дня получения требования (ч. 3 ст. 93 НК РФ).

По требованию о представлении документов в рамках встречной налоговой проверки или при запросе документов по конкретной сделке, представить их нужно в пятидневный срок (п. 5 ст. 93.1 НК РФ).

Истребованные инспекцией документы могут быть поданы в ИФНС проверяемым лицом лично или через представителя, направлены по почте заказным письмом, переданы через ТКС (в т.ч. через личный кабинет налогоплательщика) (п. 2 ст. 93 НК РФ).

Если организация не может предоставить документы в установленные сроки (например, при существенном их объеме), она может в течение дня, следующего за днем получения требования направить в инспекцию Уведомление о невозможности представления в установленные сроки документов (информации). Форма такого уведомления утверждена Приказом ФНС от 25.01.2017 № ММВ-7-2/34@ . Пример заполнения уведомления мы приводили здесь.

Приведем пример заполнения ответа на требование ИФНС о предоставлении документов.

Автор: admin · Опубликовано 14/04/2018 · Обновлено 04/06/2018

Налоговое требование

Стоит ли бояться?

В этой статье мы подробно расскажем о налоговых документах, которые наиболее часто направляются в адрес юридических лиц и предпринимателей.

Разберем причины, которые приводят к более пристальному вниманию со стороны налоговиков, расскажем о возможных последствиях и выясним стоит ли бояться подобных уведомлений о вызове налогоплательщика и налоговых требований о представлении документов.

Первая причина, по которой на ваш адрес может поступить налоговое требование о представлении документов – это встречная проверка. В требовании будет указано, какие необходимо представить документы (их список будет указан) за определенный период (возможно даже за 3 года), но не все, а по конкретному контрагенту.

Требования налоговой по проверке контрагента означают, что вашего партнера по бизнесу постигло несчастье в виде выездной проверки, а вы, путем представления первичных документов бухгалтерского учета поможете подтвердить (или опровергнуть) законопослушность вашего партнера по бизнесу.

Конечно, предполагается, что данные в бухгалтерских документах ваши и вашего контрагента (соответственно) будут совпадать.

Налоговое требование при встречной проверке. Пример:

Вторая причина – это результаты камеральной налоговой проверки.

• Налоговое требование о представлении пояснений может быть направлено в адрес налогоплательщика в соответствие со статьей 88 п.3 Налогового Кодекса Р.Ф.

В таком требовании сообщается о выявленных ошибках или противоречиях в конкретной декларации за определенный период. Наиболее часто это связано с декларацией по налогу на добавленную стоимость.

Пример такого требования:

В течение 5 рабочих дней предлагается исправить ошибки. Сделать это можно путем подачи «уточненки» (корректирующей налоговой декларации).

У подобных требований есть приложение, в котором указан вид ошибки. Существуют следующие виды ошибок:

— запись отсутствует у контрагента

— несоответствие данных между книгой покупок и книгой продаж

— бухгалтерская ошибка

Если вы уверены, что с вашей стороны никаких ошибок допущено не было, необходимо представить пояснения, в котором подробно объяснить причину противоречий в сведениях.

• Уведомление о вызове налогоплательщика в соответствие с пп. 4 п. 1 ст. 31 Налогового Кодекса Р.Ф. выглядит вот так:

В связи с проведением камеральной налоговой проверки подобным уведомлением может быть вызван налогоплательщик (предприниматель или генеральный директор организации) для дачи пояснений по взаимоотношениям с контрагентами в рамках конкретной декларации по конкретному налогу. (Как правило, это НДС). Прежде, чем явиться пред светлые очи налогового инспектора, советуем самим хорошенько проверить соответствие данных за указанный в уведомлении отчетный период у себя и контрагентов. Если окажется, что вам есть что исправить, сделайте это как можно быстрее, а налоговую инспекцию уведомите письменно об исправлении ошибки.

ВАЖНО! Вероятно, имеют место серьезные разногласия в сведениях, представленных вами и вашими контрагентами. Постарайтесь связаться с контрагентами и сверьте данные.

Также причиной недовольства налоговиков может стать большой налоговый вычет по НДС. В этом случае вы получите примерно такое требование:

• Требование о представлении документов направляется в адрес налогоплательщика в соответствие со статьей 93 Налогового Кодекса Р.Ф.

В связи с проведением камеральной проверки (название декларации и период будут указаны в требовании) на основании требования о представлении документов, вас могут обязать представить следующие документы:

— Договоры

— Счета-фактуры

— Товарные накладные

— Путевые листы

— Акты приемки-сдачи работ

— Оборотно-сальдовые ведомости

— Договор на представление юридического адреса

— Сертификаты, лицензии

— Копии приказов о назначении на должность руководителя

— Адреса и телефоны должностных лиц

— Личные контакты и копии паспортов руководства контрагентов

— Сведения о сотрудниках и их контактные данные

— Деловую переписку, связанную с заключением договоров

— Контактные данные лиц, ответственных за полноту и достоверность данных, отраженных в налоговой декларации

И так далее…

В реалии список истребуемых документов может быть намного длиннее.

О чем может говорить подобное налоговое требование о предоставлении документов?

| Видео (кликните для воспроизведения). |

Вероятнее всего, сотрудники налоговой инспекции сомневаются в достоверности сведений, указанных вами в налоговой отчетности.

ВАЖНО! Очень часто, по итогам подобной камеральной проверки назначается выездная налоговая проверка. А это уже совсем другая история…

Существует еще один момент, на который хотелось бы обратить внимание – это предпроверочный анализ. В рамках проведения такого анализа сотрудники налоговой инспекции также истребуют документы организации, порой даже за 3 года! Этой теме мы посвятили отдельную статью: «Кого проверяет налоговая?» Ознакомьтесь с ней обязательно!

Как быть и что делать в подобной ситуации — нельзя ответить однозначно. Каждый случай индивидуален.

Именно поэтому, если вы получили подобное требование, мы советуем не принимать поспешных решений, а обратиться за помощью к специалистам по налоговым вопросам.

Источники

Горбункова И. М. Особенности правоохранительной деятельности российского нотариата в сфере наследственных правоотношений; Городец — Москва, 2010. — 144 c.

Липинский, Д. А. Общая теория юридической ответственности / Д.А. Липинский, Р.Л. Хачатуров. — М.: Юридический центр Пресс, 2017. — 950 c.

Рыжаков А. П. Защитник в уголовном процессе; Экзамен — М., 2013. — 480 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.