Содержание

- 1 Продажа дебиторской задолженности на торгах

- 2 Особенности продажи дебиторской задолженности и ее учет

- 3 Как купить дебиторскую задолженность на торгах?

- 4 Анализ торгов дебиторской задолженностью на ЕФРСБ за июнь 2018 г.

- 5 Продажа дебиторской задолженности — проводки

- 6 Продажа и покупка дебиторской задолженности

Продажа дебиторской задолженности на торгах

Дебиторская задолженность относится к имущественным правам, которые могут быть реализованы на аукционе.

Дебиторская задолженность относится к имущественным правам, которые могут быть реализованы на аукционе. Процедура регламентирована на законодательном уровне и прописана в ФЗ Российской Федерации «О банкротстве» и «Об исполнительном производстве». На практике продажа дебиторской задолженности перед контрагентами означает переуступку прав другому кредитору. О всех тонкостях процесса вы можете прочитать в материале.

О дебиторской задолженности

Дебиторская задолженность – это долги, которые числятся у контрагентов перед компанией. Чаще всего они возникают в процессе товарно-финансовых отношений. Например, сегодня товар был предоставлен покупателю, а расплатиться за него он должен в течение семи дней.

В большинстве случаев дебиторская задолженность возвращается в срок, ведь все стороны, как правило, заинтересованы в том, чтобы продолжать сотрудничество. Никто просто так выплаты не задерживает, но случаются разные ситуации. Дебиторская задолженность может накапливаться и переходить в группу проблемной, то есть, сомнительной. Название говорит само за себя – сомнительной называют задолженность, которая может быть не возвращена.

Если компания стабильно развивается, то дебиторские долги не окажут особенного влияния на ее деятельность, но точно отразятся в бухгалтерском учете. Также имеет значение готовность или нежелание компании заниматься переговорами с должниками, в некоторых случаях у предприятия даже нет финансового отдела по вопросам задолженности. Наиболее оптимальным вариантом может стать продажа дебиторской задолженности на торгах. Дебиторский долг продается на возмездной основе, оформляется в письменной форме и предусматривает подписание ряда нормативно-правовых документов.

Продажа дебиторской задолженности на торгах

Статья 76 Закона № 229-ФЗ предусматривает возможность продажи дебиторской задолженности на торгах, однако долги, продаваемые на аукционе должны соответствовать критериям:

Порядок проведения аукциона

Если долг прошел все проверки, его можно выставить на торги. Продажа задолженности проходит по установленному законодательными актами алгоритму, и включает в себя анализ каждого долгового обязательства. В ходе характеристики имущественных прав, экономисту придется ответить на такие вопросы: насколько реально получить средства по данной задолженности? Каким является уровень ликвидности средств? Дополнительно фиксируется номинал суммы долга.

Наконец, чтобы выставить долг на торги, его оценивают. Тут мы также обращаемся к закону – статья 85 ФЗ РФ «Об исполнительном производстве» оговаривает обязательное привлечение оценщика для определения рыночной цены активов должника. Именно эта цена будет взята за основу при объявлении имущественного права в качестве лота на торгах. Выставленная на торги задолженность должна получить одобрение комитета кредиторов, допускается визирование на собрании кредиторов.

Как происходит покупка дебиторской задолженности

Торги – четко регламентированная процедура, конкурсный управляющий должен ей следовать. Закон запрещает продавать задолженность путем прямого перевода средств дебитором на счета кредиторов обанкротившийся компании, также не разрешается продавать сумму долга покупателям, которые не поучаствовали в организованных торгах.

Тем не менее конкурсному управляющему разрешается искать прямых покупателей, если дебиторскую задолженность не удалось реализовать на двух торгах. Предложение по проблемной дебиторке надлежит озвучить потенциальным покупателям публично.

Что же касается самой процедуры торгов, то она проходит в электронном формате. Ограничений для участников нет, однако допуск могут оформить только те, у кого есть оформленная цифровая подпись и регистрация на интернет-ресурсе, где проводится само мероприятие. Правила также требуют уплатить взнос за определенный лот в качестве задатка.

Если долг выставлен на торги и на него нашелся покупатель, организаторы мероприятия обязуются подписать с победителем протокол о результатах. Дополнительно составляется документ о покупке долга на торгах в виде договора. Обращаем внимание, что обязательным условием является уведомление дебитора об изменении кредитора по его долгу. Когда торги закончились, долг переходит в полное распоряжение нового кредитора и тот получает право инициировать кампанию по взысканию по своему усмотрению.

Заключение

Российское законодательство позволяет проводить продажу дебиторской задолженности на специально организованных торгах. Отметим, что в таком случае лот становится имущественным правом. К дебиторкам, представленным на торгах, предъявляется ряд требований. Если долг не будет соответствовать хотя бы одному критерию, то реализовать его таким образом не удастся.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Основной принцип аукциона – это открытые финансовые взаимоотношения, сам конкурс проводится в электронном формате, а поучаствовать в нем может любой желающий. Покупать дебиторские задолженности на торгах выгодно, поскольку сами организаторы проверяют держателя обязательств. Если он вступил в фазу ликвидации, находится в стране, с которой Россия не поддерживает профильные отношения по правовой помощи, или будет объявлен банкротом, долг включить в долги запретит законодательство.

Такие ограничения позволяют продавать на торгах проблемные, но не безнадежные задолженности. Любой потенциальный кредитор может быть уверен в том, что у него будут правовые рычаги для взыскания приобретенной задолженности.

Особенности продажи дебиторской задолженности и ее учет

Дебиторский долг есть практически у любой организации. Это задолженность контрагентов/сотрудников перед компанией. Ее наличие – это абсолютная норма. Она занимает определенную часть от общих долгов фирмы. Постепенно погашается дебиторами организации. Однако не всегда долги возвращаются в установленные сроки. В этом случае организация может предпринимать различные действия. Один из этих инструментов – продажа долга. Рассмотрим подробнее эту процедуру.

Когда это нужно

Задолженность продается при наличии этих обстоятельств:

- Кредитор хочет получить деньги по долгу как можно скорее.

- Покупатель желает заработать на возвращенном долге в перспективе.

Иногда долги реализуются в процессе процедуры банкротства.

Способы реализации

Дебиторская задолженность может считаться имуществом организации. А потому допускается ее продажа. Реализация долга может осуществляться в рамках банкротства компании. В этом случае задолженность продается наряду с недвижимостью и движимым имуществом. Ее может купить любое лицо.

Какова выгода от приобретения дебиторского долга? Предполагается, что задолженность будет возвращена. То есть покупатель получает деньги в отложенном порядке.

Цессия обязательств

Цессия предполагает уступку прав требования на долг. Предполагает заключение соглашений. В них прописываются все нюансы сделки. Когда становится актуальной цессия? Рассмотрим пример. У организации появилась срочная необходимость в деньгах. У нее есть дебиторы, но пока срок возврата денег не пришел. Для мгновенного получения денег можно просто передать задолженность другому лицу. В этом случае организация получает чуть меньше денег, но зато получает их оперативно.

Сделка по реализации прав на требование долга и именуется цессией. Подобные операции регулируются главой 24 ГК РФ. Цессия может применяться в отношении не всех обязательств. Нельзя уступать права требования на эти виды долгов:

- Алименты.

- Компенсация ущерба.

- Гранты, полученные на определенное имя.

Не передаются долги, если ключевое значение имеет личность кредитора. Кому продать долг? Задолженности приобретают некоторые специализированные фирмы. Между кредитором и покупателем заключается договор. Он должен быть заверен у нотариуса.

Дебитора нужно обязательно известить о переуступке долга. Ему нужно передать новые реквизиты, куда нужно будет отправлять деньги в дальнейшем. Если переуступка выполняется в отношении недвижимости, потребуется государственная регистрация.

Цессия предполагает возмездный характер. То есть оба участника сделки должны получить выгоду. Для продавца это быстрое получение денег. Покупатель же получает меньшую сумму средств, но получает спустя какое-то время большую сумму.

Рассмотрим пример. У организации есть дебиторский долг в размере 50 000 рублей. Она продает его за 40 000 рублей. То есть недополучает 10 000 рублей, но зато получает деньги сразу. Покупатель же получает выгоду в размере тех же 10 000 рублей.

ВАЖНО! В рамках цессии могут продаваться самые разные долги: и текущие, и просроченные, и сомнительные.

Факторинг представляет собой куплю-продажу. Предполагается, что задолженность будет реализована кредитным учреждениям или специализированным организациям с лицензией. Цели факторинга:

- Вспомогательные источники финансирования.

- Повышение оборачиваемости.

- Повышение количества продаж.

Покупатели получают статус агентов. Права и обязанности рассматриваемых лиц содержатся в главе 43 ГК РФ.

Факторинг и цессия имеют свои сходства и различия. Обе операции предполагают продажу дебиторских долгов третьим лицам. Рассмотрим их отличия:

- Приобретать можно задолженности по уже существующим и будущим сделкам. Однако не реализуются просроченные долги.

- В рамках цессии можно реализовывать имущественные права. Факторинг предполагает продажу исключительно долгов в деньгах.

- Факторинг имеет определенные ограничения. Этим инструментом не могут пользоваться фирмы с множеством мелких дебиторов, производители узкоспециализированных изделий. Цессия же применяется без ограничений.

- Покупать долг по цессии может любое лицо. Приобрести обязательства по факторингу может только лицензированная или кредитная организация.

Проще говоря, факторинг от цессии отличается большим количеством ограничений.

Переводный и простой векселя

Реализовать долг можно через вексель. Последний представляет собой ценную бумагу. На ее основании появляется обязательство выплаты держателю векселя денег и процентов по долгу. Кроме векселя, обязательство по выплате ничем не обосновывается.

Как реализуется дебиторский долг через вексель? Достаточно просто передать вексель другому лицу. Данное действие уже расценивается как продажа.

Продажа дебиторского долга – хозяйственная операция, которая должна быть отражена в бухучете. Учет зависит от того, кто именно его ведет.

Продавец задолженности

Продажа долга по цессии регулируется в том числе пунктом 7 ПБУ 999, установленным приказом Минфина №32н от 6 мая 1999 года. Согласно этим правилам доходы от продажи задолженности учитываются в структуре прочих доходов. Выручка от продажи фиксируется на счете 91. Рассмотрим проводки:

- ДТ76 КТ91/1. Выручка от реализации.

- ДТ91/2 КТ62. Списание суммы проданных обязательств.

- ДТ51, 50 КТ76. Зачисление денег за уступку обязательств.

- ДТ91/2 КТ68. Начисление НДС.

В статье 146 НК РФ указано, что переход обязательств предполагает обложение НДС. Ст. 155 НК РФ задан порядок начисления НДС. Сначала НДС начисляется на разницу между объемом продажи и суммой долга. Начисляется он только тогда, когда эта разница положительна. Если никакой разницы нет или же она отрицательна, НДС отсутствует.

Покупатель задолженности

Для покупателя полученная задолженность будет считаться финансовым вкладом (основание – пункт 3 ПБУ 19/02). Он фиксируется на счете 58. Вопросы учета финансового вклада затронуты в ПБУ 19/02, установленных приказом Минфина №126 от 10 декабря 2002 года. Рассмотрим проводки, используемые покупателем долга:

- ДТ58 КТ76. Покупка долга на основании акта уступки обязательств.

- ДТ76 КТ51, 50. Платеж первоначальному кредитору.

- ДТ51, 50 КТ76. Возврат долга дебитором.

- ДТ76 КТ91/1. Доход от операции по покупки долга.

- ДТ91/2 КТ58. Деньги, потраченные на покупку задолженности.

- ДТ91/2 КТ68. Начисление НДС на разницу между суммой долга и суммой сделки.

Цессионарию нужно учитывать купленный долг по сумме с учетом всех трат на приобретение. Если есть входной НДС, налог принимается к вычету. При этом действуют стандартные условия вычета.

Право требования аннулируется при полной выплате долга дебитором или при продаже задолженности другому кредитору. В пункте 34 ПБУ 19/02 указано, что доходы по финансовым вкладам относятся к прочим доходам, если они не считаются предметом основной работы организации.

При продаже не нужно получать согласие от дебитора. Однако его рекомендуется уведомить о реализации. Если дебитор получил уведомление о продаже, ему нужно задействовать аналитику к счету. При выплате задолженности делается эта запись: ДТ60 КТ51 (50).

Как купить дебиторскую задолженность на торгах?

Когда компании становятся банкротами, то на продажу выставляется имеющееся имущество, а так же право на взыскание дебиторской задолженности с других организаций и физических лиц. Это самое право может выкупить любое физическое лицо или организация, причем по стоимости, которая будет в разы меньше самого долга. Самый важный момент – правильно выбрать компанию, которая в состоянии погасить долг.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

+7 (499) 450-39-61

Это быстро и бесплатно !

Как лот попадает на торги

Перед выставлением лота на торги проводится процедура инвентаризации имущественных прав и самого имущества предприятия-банкрота. Далее должны осуществляться мероприятия и действия по взиманию долга, но поскольку они могут затянуться на достаточно длительный срок, то выгоднее осуществить продажу дебиторской задолженности на торгах, хотя и не по полной стоимости.

Важно! На торгах есть большой риск «нарваться» на такой лот, по которому потом получить какие-либо средства не получится. Чаще всего такая ситуация возникает, когда фирма-должник так же находится на стадии признания себя банкротом, либо ликвидируется, либо истек срок давности взыскания задолженности по суду.

В среднем, процент реальных выплат по задолженностям около 10%. Именно поэтому необходим грамотный анализ перед приобретением права на взыскание дебиторской задолженности.

Покупка дебиторской задолженности на торгах

Чтобы проведенная работа была эффективной и вложенные средства были потрачены не напрасно, необходимо придерживаться следующего плана:

- Поиск лота. В интернете существуют различные площадки, например, «Банкротный шпион» или «Электронные системы Поволжья», где размещены лоты и оказывается возмездная консультация по представленным объектам. Так же аукцион дебиторской задолженности можно найти самостоятельно по объявлениям, размещенным в СМИ.

- Отсеивание. Необходимо провести самостоятельную проверку на предмет начатой процедуры банкротства должников, а так же тех организаций, за которыми начато наблюдение.

- Изучение документов. Это самый сложный и самый важный пункт, поэтому на нем стоит остановиться подробнее.

- выписка из ЕГРЮЛ для отслеживания изменений в компании. Их наличие говорит о том, что фирма действующая, с ней можно будет вести работу. Получить выписку можно на официальном сайте налоговой инспекции;

- картотеки арбитражных дел – выяснить, не было ли судебных дел между контрагентами, подавались ли кем-то из них апелляции; так же не должно быть налоговых задолженностей или долгов по иным социальным выплатам;

- так же желательно изучить информацию о компании в интернете, узнать новости, поискать и прочитать свежие отзывы – таким образом можно выяснить, активна ли фирма на данный момент.

Как только все вышеизложенные действия выполнены, виден результат, который устраивает покупателя, т.е. компания не окажется банкротом в ближайшее время, деятельность активно ведется, долги по налогам и социальным выплатам отсутствуют, то появляется реальный шанс взыскать определенную в торгах сумму с этого должника. При наличии судебного решения – исполнительного листа – в пользу взыскания долга и соблюдении всех вышеизложенных факторов практически появляется гарантия на получение денег. Следующим этапом необходимо просто передать это самое решение судебным приставам на исполнение.

Основания возникновения задолженности.

В суде придется доказать факт того, что сделка была совершена, а долг не погашен. Для это потребуется представить следующие документы:

- Договор между контрагентами – если имеется в наличии.

- Счет-фактура или товарная накладная, акт выполненных работ.

Если данные документы имеются в наличии, прошло не более 36 месяцев с момента последней выплаты по данной дебиторской задолженности, то можно смело подавать иск и ждать заседания. После вынесения решения в Вашу пользу о взыскании, компания-должник может в течение месяца обжаловать его. Если этого не происходит, то полученный исполнительный лист передается судебным приставам.

Стоимость на торгах

Если задолженность компании около 1000000 рублей, то цена за лот будет варьироваться от 80000 до 120000, появляется реальный шанс заработать.

Если же цена будет колебаться в районе 5000-10000, то ее покупка вряд ли принесет прибыль. То есть, необходимо быть внимательным с явно заниженными ценами.

«Дорогая» задолженность тоже не гарантирует того, что она «сработает» на руку. В дальнейшем цена на нее может значительно упасть, а лот окажется неработоспособным.

Ключевой момент при покупке – это не цена, а детальное изучение факторов, перечисленных выше.

Продажа дебиторской задолженности

Если организации срочно требуются деньги, но возможности и времени участвовать в судебном процессе сейчас нет, то можно продать дебиторскую задолженности третьему лицу на торгах. Для этого потребуется соблюдение нескольких правил:

- Продажа возможна только в случае, если не вышел срок исковой давности;

- Местонахождение дебитора известно, он находится на территории Российской Федерации или иностранного государства, с которым заключен договор правовой помощи;

- Дебитор не запустил процедуру ликвидации;

- Дебитор не находится на стадии объявления банкротства.

Перед выставлением дебиторской задолженности на торги необходимо получить поддержку комитета кредиторов.

Предполагается, что установленная цена будет ниже номинальной стоимости долгового портфеля конкретной организации. Для этого производится оценка следующих параметров:

- Реальность получения средств по задолженности;

- Ликвидность средств, подлежащих возвращению;

В данном случае должник не является стороной договора, хотя и принимает непосредственное участие в дальнейших денежных расчетах. С победителем торгов подписывается протокол о результатах, составляется договор о купле-продаже долга. В договоре необходимо четко прописать условия и сроки сообщения должнику о смене кредитора, чтобы в дальнейшем не возникло путаницы при взыскании средств.

Заключение

Итак, покупка дебиторской задолженности является способом хорошего заработка для одних компаний и возможностью реализации имущественных прав при ликвидации или банкротстве.

Приобретение дебиторской задолженности возможно на специализированных интернет-площадках или по соответствующим объявлениям в средствах массовой информации. Главное – оценить задолженность перед покупкой, чтобы вложение средств не было убыточным. В случае если сделка кажется сомнительной, то лучше от нее отказаться.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Анализ торгов дебиторской задолженностью на ЕФРСБ за июнь 2018 г.

Автор: Волосников С. Н., Оценщик

В статье представлен обзор завершенных торгов дебиторской задолженностью. Рассчитаны сроки реализации и дисконты к номинальной величине долга на основании анализа фактических данных.

Статья будет полезна для практикующих оценщиков, а также арбитражных управляющих и других заинтересованных лиц (пользователи отчетов об оценке, кредиторы, должники).

Источником информации служили публикации, размещенные в Едином федеральном реестре сведений о банкротстве 1 в разделе «ТОРГИ».

На дату проведения анализа – 03.07.2018 за июнь 2018 года в реестре имелась информация о 282 завершенных торгах, из них 221 в форме открытого аукциона, 60 в форме публичного предложения, и 1 торги в форме открытого конкурса.

Следует отметить, что из 221 торгов в форме открытого аукциона состоялись (или были заключены сделки с единственным участником) только 73. Торги в форме публичного предложения состоялись в 49 случаях из 60.

Анализировались торги только дебиторской задолженностью, если в лот входило иное имущество, то такие сделки исключались из выборки. Не рассматривались сделки, в которых не указана итоговая цена торгов, а также торги в которых не удалось найти информацию о номинальной величине долга.

В соответствии со ст. 139 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» в течение одного месяца с даты окончания инвентаризации предприятия должника или оценки имущества должника, конкурсный управляющий представляет собранию кредиторов или в комитет кредиторов для утверждения свои предложения о порядке продажи имущества должника. Порядок, сроки и условия продажи имущества должника должны быть направлены на реализацию имущества должника по наиболее высокой цене и должны обеспечивать привлечение к торгам наибольшего числа потенциальных покупателей.

Торги в форме аукциона проводятся путем увеличения начальной цены на шаг аукциона. Выигравшим аукцион признается участник, предложивший наиболее высокую цену. В случае, если не были представлены заявки на участие в торгах или к участию в торгах был допущен только один участник, организатор торгов принимает решение о признании торгов несостоявшимися. Если к участию в торгах был допущен только один участник, заявка которого на участие содержит предложение о цене не ниже установленной начальной цены продажи, договор купли-продажи заключается управляющим с этим участником торгов.

В случае признания торгов несостоявшимися и незаключения договора купли-продажи с единственным участником торгов объявляются повторные торги. При этом начальная цена продажи устанавливается на 10% ниже первоначальной цены.

Если первые две стадии торгов признаны несостоявшимися, то имущество должника подлежит продаже путем публичного предложения, в ходе которого происходит поэтапное снижение цены продажи. При этом начальная цена продажи имущества должника устанавливается в размере начальной цены, указанной в сообщении о продаже имущества должника на повторных торгах. Снижение цены происходит в соответствии порядком продажи имущества, которым может быть предусмотрено любое количество периодов и минимальная цена для последнего периода.

В случае, если несколько участников торгов представили в установленный срок заявки, содержащие различные предложения о цене имущества должника, но не ниже начальной цены продажи имущества должника, установленной для определенного периода проведения торгов, право приобретения имущества должника принадлежит участнику торгов, предложившему максимальную цену за это имущество. В случае, если заявки содержат равные предложения о цене имущества, право приобретения принадлежит участнику торгов, который первым представил заявку.

Интересно определить сроки реализации дебиторской задолженности, которые рассчитывались как разница между датой завершенных торгов и датой опубликования первого объявления о проведении торгов.

Статистика для открытых аукционов выглядит следующим образом.

Рисунок 1

Таким образом, реализацияя дебиторской задолженности в ходе открытого аукциона происходит в большинстве случаев за 40-50 дней, при условии, что торги состоялись. Сроки более 80 дней относятся к повторным торгам. Из гистограммы видно, что реализация дебиторской задолженности на повторных торгах происходит редко. Медиана — значение варьирующего признака, которое делит ряд распределения на две равные части по объему частот, составляет 47 дней, среднее значение — 58 дней.

Гистограмма сроков продажи при реализации имущественных прав в ходе публичного предложения (включая периоды прошедших аукционов) представлена на рисунке ниже.

| Видео (кликните для воспроизведения). |

Рисунок 2

Дебиторская задолженность, которая была реализована за срок менее 90 дней (2 сделки на гистограмме), по каким-то причинам не продавалась путем открытых аукционов. Медиана – 145 дней, в среднем количество дней реализации при публичном предложении составляет 173 дня. Значительное отклонение среднего от медианы связано с тем, что срок реализации одной дебиторской задолженности из выборки с момента первого объявления о продаже до завершенния торгов составил 601 день.

Распределение сроков реализации за июнь 2018 г. по всем формам состоявшихся торгов представлена ниже.

Рисунок 3

Медиана составляет округленно 52 дня. Среднее значение – 100 дней, минимальный срок – 38 дней, максимальный – 601 день.

Рассмотрим дисконты к номинальной величине дебиторской задолженности, с которыми производятся фактические сделки.

Рисунок 4

Таким образом, наибольшее число торгов в форме аукциона заканчивается с дисконтом к номинальной величине долга более 95%. При этом в 51 торгах цена возрасла, в остальных 22 сделках реализация прошла по начальной цене.

Максимальные дисконты применялись к дебиторской задолженности предприятий-банротов, реализация которой происходила с начальной ценой от 1 рубля. А в ходе торгов увеличилась на несколько десятков и сотен рублей.

Некоторые торги начинаются с цены соответствующей 0,1%, 1%, 5%, 10%, 15% от номинальной величины задолженности, видимо, в таких случаях использовалась коэффициентная методика оценки дебиторской задолженности.

Также в ходе анализа было установлено, что начальной ценой многих торгов является не рыночная стоимость, определенная оценщиком, а номинальная величина долга. Как показывает статистика, все такие лоты после аукционов уходят на реализацию в стадию публичного предложения, и это предсказуемо. Арбитражные управляющие с одной стороны сохранают средства конкурсной массы, экономя на услугах оценщиков, а с другой стороны, пытаются реализовать имущество должника по наиболее высокой цене. Но при этом увеличиваются сроки торгов, как показал анализ – с 47 дней до 145 дней (медианные значения аукционов и публичного предложения), то есть на срок более 3-х месяцев. Соответственно увеличивается процедура конкурсного производства и ежемесячное вознаграждение управляющего.

В одном случае при публичном предложении цена возрасла, в итоге реализация прав требований прошла по цене выше номинала, эта сделка исключается из анализа. Дисконты при публичном предложении изображены на гисторграмме ниже.

Рисунок 5

Существует понятие «мусорные долги» — это долги практически не реальные ко взысканию. Анализируя предложения из дипазона дисконтов в размере 95% и выше, можно сделать вывод, что средняя цена таких долгов составляет 1,55% от номинальной стоимости.

Статистические данные возможных дисконтов по всем видам торгов представлены в таблице.

Продажа дебиторской задолженности — проводки

Продажа дебиторской задолженности — проводки, используемые в бухучете участвующих в данной процедуре сторон, — тема, интересная любому финансовому специалисту. Наличие дебиторки — естественный процесс для организации. Как правило, она постепенно гасится самими должниками. Но часто процесс получения денег затягивается. Для его ускорения компания может предпринимать разные шаги: выставить требования, подать в суд или, например, продать свой долг заинтересованным лицам. Мы остановимся на последнем варианте: рассмотрим процедуру продажи долга, какими операциями она сопровождается, какие проводки у покупателя и продавца долга при этом создаются.

Как осуществляется продажа дебиторской задолженности?

Продажа дебиторки сопровождается заключением договора цессии. Цессия — переуступка права требования долга — соглашение, согласно которому изначальный владелец долга передает новому лицу право его истребования. Изначальный владелец зовется цедент, а новый — цессионарий. В результате заключения такого договора должник будет гасить свои обязательства перед первоначальным кредитором уже цессионарию. Для договора цессии согласие должника не является обязательным, если иное не учтено в договоре с ним. Но информирование должника в письменной форме о смене владельца права требования должно быть проведено (ст. 382 ГК РФ).

Ознакомиться со структурой договора купли-продажи дебиторки, скачать образец можно в статье «Договор купли-продажи дебиторской задолженности — образец».

Далее рассмотрим порядок учета продажи дебиторской задолженности покупателя за реализованные ему товары, работы, услуги (ТРУ).

Проводки по договору цессии у продавца долга

В бухучете, ссылаясь на п. 7 ПБУ 9/99 «Доходы организации» (приказ Минфина РФ от 06.05.1999 № 32н), доходы от реализации долга учитываются как от продажи прочих активов в составе прочих доходов. Выручка от реализации долга проходит по сч. 91 в корреспонденции со счетом учета прочих дебиторов. В момент перехода долга списывается и реализованная задолженность, учитываемая у цедента на сч. 62. Следовательно, в бухучете цедента проходят записи:

- Дт 76 Кт 91.1 — отображена выручка от продажи долга;

- Дт 91.2 Кт 62 — списана сумма проданной дебиторки;

- Дт 51 (50) Кт 76 — зачислены средства за уступку права долга.

Согласно ст. 146 НК РФ переход прав облагается НДС. Ст. 155 НК РФ устанавливает порядок обложения для данной ситуации. Так, при первичной уступке долга, возникшего в результате реализации ТРУ, облагаемой НДС, изначальный кредитор начисляет НДС на положительную разницу между доходом от уступки и суммой продаваемой дебиторки. Если сумма уступки меньше или равна долгу покупателя, НДС не возникает.

Начисление НДС отражается проводкой:

В случае последующей переуступки база для НДС определяется для ее продавца как разница между доходом, полученным от ее покупателя, и суммой, изначально потраченной на приобретение долга.

Финансовый итог от уступки долга соответственно определяется как разница между кредитовым и дебетовым оборотами по сч. 91, как правило, он отрицателен.

В налоговом учете продавца долга также будут доходы и расходы. При этом датой получения дохода будет дата подписания акта уступки (п. 5 ст. 271 НК РФ). Когда уступка убыточна, нужно учитывать положения ст. 279 НК РФ. Так, если передача долга была проведена после установленного сторонами сделки срока оплаты, полученный убыток дозволено принять в расчет налога на прибыль в общей сумме разово на дату уступки. Если же договор цессии был заключен до этого срока, для принятия убытка нужно руководствоваться п. 1 ст. 279 НК РФ и учетной политикой.

Ознакомиться с порядком нормирования убытка, посмотреть пример можно в материале «Убыток от уступки права требования с 1 января 2015 года учитываем по новым правилам».

Отражение операций по договору цессии у покупателя долга

Для цессионария полученный дебиторский долг — финансовое вложение (п. 3 ПБУ 19/02), какое по Плану счетов отражается на одноименном сч. 58. Учет финансовых вложений регламентируется ПБУ 19/02 (приказ Минфина РФ от 10.12.2002 № 126). Приобретение задолженности отражается после подписания акта уступки проводкой:

Цессионарий учитывает полученную дебиторку в сумме, перечисленной цеденту с учетом всех затрат на приобретение долга. В случае наличия входного НДС от цедента налог можно принять к вычету, соблюдая общие условия вычета.

Ознакомиться подробнее с учетом финансовых вложений, в т. ч. с бухучетом выданных займов, вложений в ценные бумаги, узнать, как ведется учет финансовых вложений в УК или простое товарищество, можно в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Перечисление денег изначальному кредитору сопровождается записью:

Право требования как финансовое вложение, согласно ПБУ 19/02, выбывает в момент получения денег от дебитора или подписания акта переуступки уже другому кредитору. П. 34 ПБУ 19/02 в соответствии с ПБУ 9/99 «Доходы организации» (приказ Минфина РФ от 06.05.1999 № 32н) причисляет доходы по финвложениям к прочим доходам в том случае, если они не являются предметом основной деятельности компании.

Соответственно, поступление денег от должника сопровождается следующими записями в бухучете:

- Дт 51 (50) Кт 76 — получена сумма от дебитора;

- Дт 76 Кт 91.1 — отображен доход от уступки права требования;

- Дт 91.2 Кт 58 — отражена сумма, потраченная на приобретение долга;

- Дт 91.2 Кт 68 — в случае превышения суммы погашения долга над суммой, переданной изначальному кредитору, начисляется НДС с суммы превышения.

Аналогичные записи будут и в случае передачи долга другому кредитору:

- Дт 76 Кт 91.1 — уступлен долг;

- Дт 51 (50) Кт 76 — получены средства от нового кредитора;

- Дт 91.2 Кт 58 — списана стоимость передаваемого права требования;

- Дт 91.2 Кт 68 — начислен НДС (если есть положительная разница).

В налоговом учете исполнение от должника или доход от уступки, согласно п. 3 ст. 279 НК РФ, цессионарий признает при получении денег от дебитора или дальнейшей переуступке долга. Эта же дата является датой признания расходов по уступке. Если дебитор возвращает долг постепенно, то и доходы признаются частями, и расходы учитываются прямо пропорционально им.

Проводки у должника при продаже долга

Как уже говорилось, для продажи долга согласие должника не требуется, но его письменное информирование обязательно. При получении информационного письма о переходе долга в бухучете должника задействуется аналитика к счету, на котором учтен долг, например:

Дт 60 (последний кредитор) Кт 60 (старый кредитор), т. к. согласно ст. 384 ГК РФ продажа долга сохраняет правовую его основу.

При гашении долга делается запись:

Дт 60 (новый кредитор) Кт 51 (50).

Реализация дебиторской задолженности сопровождается заключением договора цессии. Порядок взаимоотношений сторон при заключении этого вида договора регламентируется ст. 382–390 ГК РФ. Проведение операций, связанных с продажей долга, в бухучете каждой стороны имеет свои нюансы.

Как происходит продажа дебиторки в конкурсном производстве, какими особенностями этот процесс обладает, можно узнать в статье «Продажа дебиторской задолженности в конкурсном производстве».

Продажа и покупка дебиторской задолженности

Каждое активно работающее предприятие имеет на своем балансе дебиторскую задолженность (ДЗ). Текущий статус таких долгов является абсолютной нормой и никак не влияет на финансовую стабильность компании. Но иногда деньги за отгруженный товар или выполненные услуги не поступают в указанный договором срок, и тогда такая задолженность плавно переходит в статус просроченной, а далее становится сомнительной и даже безнадежной.

Для того чтобы своевременно выявлять невыполнение контрагентами своих обязательств, каждое коммерческое предприятие должно контролировать всю имеющуюся на своем балансе дебиторскую задолженность. Для этого необходимо регулярно проводить инвентаризацию аналитических счетов, оценивать риски невозврата денежных средств и анализировать финансовое состояние дебитора. На основании всей этой информации предприятие может выбрать самые оптимальные методы по возврату образовавшихся долгов.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

+7 (499) 450-39-61

Это быстро и бесплатно !

Что такое покупка и продажа дебиторской задолженности?

На сегодня существует несколько законных способов по взысканию задолженности, но самым быстрым и в некоторых ситуациях самым действенным является продажа своих или покупка чужих долгов.

Покупка или продажа долгов и дебиторской задолженности – это обычное явление в сфере финансовых услуг. С помощью переуступки кредитором своего права на истребование денежных средств или товара третьему лицу можно существенно облегчить жизнь должнику.

Происходит это обычно в процессе реорганизации, банкротства, ликвидации предприятия, а также возникновения у компании финансовых трудностей, которые зачастую и возникают по причине накопления различных долгов. В этом случае на продажу могут выставляться не только движимое и недвижимое имущество, но и право на взыскание задолженности с других организаций.

Для продавца долга сделка переуступки права дает возможность:

- моментально получить денежные средства:

- рассчитаться по старым обязательствам с другими контрагентами;

- повысить ликвидность баланса;

- привести в порядок финансовую отчетность;

- начать бухгалтерский учет с чистого листа (в случае реорганизации);

- избавиться от ненужных долгов.

Покупатель в данной ситуации получает возможность неплохо заработать. Все дело в том, что сегодня для многих компаний выкуп дебиторской задолженности является основным видом их деятельности. Поэтому фирмы, профессионально этим занимающиеся, знают, как и у кого нужно купить долг, чтобы он не повис безнадежной задолженностью у них на балансе, а реально был взыскан.

Как закрыть долг покупкой ДЗ?

Очень часто так бывает, что компания, не получив своевременно оплату за отгруженный товар, сама становится должником, так как не может в срок выполнить обязательства уже перед своими кредиторами-контрагентами. Согласно законодательству такое предприятие имеет право купить дебиторскую задолженность для погашения своих долгов.

Чтобы данная процедура прошла успешно необходимо соблюсти ряд условий:

- покупать долги желательно у фирмы, которая не является банкротом и не идет на ликвидацию;

- сумма купленной задолженности должна покрывать имеющийся долг предприятия;

- цена покупки должна быть значительно меньше долга, иначе сделка будет нецелесообразной;

- получить у продавца все документы, подтверждающие дебиторскую задолженность.

После того как все документы, подтверждающие право на истребование долга собраны, новый кредитор должен приложить к ним заявление на перекрытие долга и отнести в ФССП.

Судебные приставы обязаны в течение 2-3 недель рассмотреть поданное заявление и дать ответ. Если он будет отрицательным, то его можно обжаловать суде.

Как быстро продать дебиторку третьему лицу?

Дебиторская задолженность хоть и не относится к прямым убыткам предприятия, но при значительном ее росте она может стать первой ступенькой к его финансовой нестабильности. Отсюда у хозяйствующего субъекта возникает вполне понятное желание побыстрее вернуть долги с минимальным для себя ущербом.

Сегодня, к счастью, существует множество вариантов самостоятельно решить эту проблему. Например, предприятие может писать претензии или вести переговоры с должником о реструктуризации долга. Можно также нанять в аутсорсинг коллекторскую компанию или воспользоваться самым проверенным способом — подать иск в суд. Но во всех этих ситуациях придется пожертвовать драгоценным временем и понести дополнительные траты. И не факт, что даже обратившись в суд, удастся вернуть хотя бы часть долга.

Гражданским кодексом предусмотрен еще один действенный способ, с помощью которого можно просто реализовать свои долги, как обычный товар или услуги. Но отсюда возникает вполне резонный вопрос, как продать дебиторскую задолженность быстро третьему лицу, чтобы потом организация-должник не смогла оспорить такую сделку в судебном порядке. Для начала нужно знать, что существует несколько вариантов по возврату долгов.

Каждый из них регламентируется отдельной статьей ГК РФ. К самым популярным из них относятся:

- Договор цессии. Двухсторонняя сделка о продаже прав на денежные и материальные средства третьему лицу. Переуступке подлежат как текущие долги, так и просроченные и даже сомнительные. Заключается соглашение в письменном виде и заверяется у нотариуса. Купить дебиторскую задолженность может любое юридическое и физическое лицо. Должника желательно поставить в известность о произведенной сделке, даже если в первоначальном договоре этого не предусмотрено.

- Факторинг долга — продажа долгов банку или кредитной организации. Финансовый агент может купить только финансовые долги, образовавшиеся по текущим или планируемым сделкам. Просроченная и сомнительная задолженность факторингу не подлежит. Данное соглашение действует по принципу кредитования.

- Вексель. Фирма-должник выписывает своему кредитору ценную бумагу — вексель, в котором указывается в каком количестве, когда и кому будут возвращены денежные средства. Этим векселем кредитор может рассчитываться с другими своими контрагентами. Он может быть простым, переводным, дисконтным и процентным.

Существует еще и конкурсная реализация дебиторской задолженности на торгах, но к ее помощи обычно прибегают при полной финансовой несостоятельности предприятия.

На практике нормально функционирующие организации, которые хотят быстро избавиться от плохих долгов и существенно улучшить свою финансовую отчетность, обычно прибегают к помощи цессии или факторинга.

Реализация дебиторского долга с дисконтом

Продажа дебиторской задолженности с дисконтом означает реализацию долга по цене ниже его реальной стоимости. Именно эта денежная разница и является тем доходом, который получает покупатель при совершении этой сделки.

Размер такой скидки зависит от целого ряда факторов, к основным из которых относятся:

- размер реализуемого долга;

- прогнозируемый срок взыскания задолженности;

- риски, связанные с финансовым состоянием должника.

Обычно с большим дисконтом продают свои долги финансовые учреждения. Сегодня купить дебиторскую задолженность у банка можно в среднем за 10-20% от общей суммы выданного кредита. Продавать свои активы с большой скидкой финансовым учреждениям приходится из-за регулярных неплатежей со стороны заемщиков и отсутствия действенного механизма по их взысканию.

Покупка дебиторской задолженности с дисконтом выгодна больше всего коллекторским компаниям, которые скупают такие долги оптом. Могут выкупить задолженность по кредиту и частные лица, например, родственники или друзья должника.

Не исключен вариант продажи долга заемщика его должнику. Во-первых, покупатель получает прибыль в виде дисконта, а во-вторых, он имеет возможность произвести взаиморасчет своих долгов.

Особенности. Продажа задолженности с дисконтом позволяет продавцу вернуть пусть и небольшую, но все же часть своих безвозвратных долгов, а также избавиться от обслуживания огромной базы просроченных кредитов.

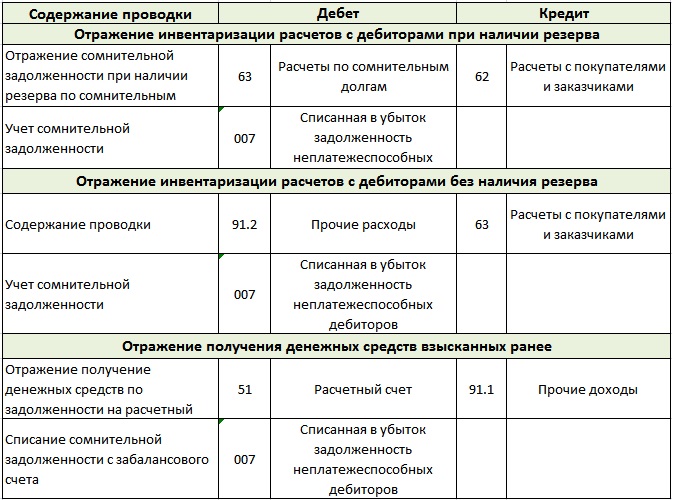

Отражение в бухучете

Продажа дебиторской задолженности затрагивает трех участников сделки: должника, продавца задолженности и покупателя долга. Поэтому в бухгалтерском учете у каждого из них должна быть отражена операция по передаче права требования.

У продавца проводки продажи дебиторской задолженности отражаются на следующих счетах:

| Корреспонденция счетов | Описание хозяйственной операции |

| Дт 51 (50) «Расчетный счет» |

Кт 76 «Расчеты с дебиторами и кредиторами»

Кт 91.1 «Прочие доходы»

Кт 62 «Расчеты с покупателями и заказчиками»

Важно отметить, что если разница между доходом от уступки права и суммой долга положительна, то на нее начисляют НДС. Если же разница отрицательна или равна нулю, то НДС не возникает.

Чтобы показать перечисление средств первоначальному кредитору, покупка дебиторской задолженности отображается проводкой: Дт 76 Кт 51 (50). А уже после подписания акта приема-передачи уступки права требования долг учитывается как финансовое вложение и записывается проводкой: Дт 58 Кт 76.

Что касается должника, то у него в бухучете существенных хозяйственных операций производится не будет. Ему нужно будет только открыть новый аналитический счет 60 «Расчеты с поставщиками и подрядчиками» на покупателя долга, и перенести дебиторскую задолженность от старого кредитора к новому (Дт 60 Кт 60).

Заключение

Платежеспособность – это основа рентабельной работы любого предприятия, а также его финансовая стабильность и деловая репутация. Вот почему так важно уделять особое внимание как учету, так и взысканию дебиторской задолженности. Своевременный возврат долгов для любой организации очень важен. Ведь любая задолженность вымывает оборотные средства у предприятия, вынуждая его не выполнять свои финансовые обязательства.

Нужно учитывать, что не бывает дебиторской задолженности на одном конкретно взятом предприятии. В бизнесе все взаимосвязано, и сегодняшний кредитор завтра сам невольно превращается в злостного должника. Поэтому необходимо своевременно использовать все законные методы в борьбе с плохими долгами. Покупка и продажа дебиторской задолженности — это полезный финансовый инструмент, с помощью которого можно поправить свое финансовое положение и даже избежать банкротства.

| Видео (кликните для воспроизведения). |

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Источники

Миронов, Иван Суд присяжных. Стратегия и тактика судебных войн / Иван Миронов. — М.: Книжный мир, 2015. — 672 c.

Виктор, Дмитриевич Перевалов Теория государства и права 5-е изд., пер. и доп. Учебник и практикум для прикладного бакалавриата / Виктор Дмитриевич Перевалов. — М.: Юрайт, 2016. — 690 c.

Общество с ограниченной ответственностью. Судебная практика, официальные разъяснения и рекомендации. — М.: Издание Тихомирова М. Ю., 2015. — 128 c.

-

Поттешер, Ф. Знаменитые судебные процессы / Ф. Поттешер. — М.: Прогресс, 2013. — 302 c.

-

Матвиенко, Л.О.; Соколов, А.Н. Как оформить земельный участок в собственность; М.: Инфра-М, 2013. — 425 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.