Содержание

- 1 Что такое налоговый вычет

- 2 Кто может воспользоваться налоговым вычетом

- 3 Как заполнить бланк заявления на возврат налогового вычета

- 4 Пример заполнения бланка заявления на возврат налогового вычета

- 5 Куда подавать заявление на возврат налогового вычета

- 6 Время рассмотрения заявления и получение возврата

- 7 Вопросы-ответы

В России налоговая система имеет свои особенности и требует внимательного и точного заполнения деклараций и заявлений. Одним из важных документов, который необходимо заполнить при желании получить налоговый вычет, является заявление на возврат налогового вычета. В данной статье рассмотрим образец и правила заполнения данного бланка.

Образец заявления на возврат налогового вычета представлен в виде бланка, который можно найти на официальном сайте налоговой службы. В бланке необходимо указать свои личные данные, такие как: фамилия, имя, отчество, ИНН, номер листа декларации и год, на который идет возврат. Также важно внимательно заполнить графу «Наименование налога или сбора», в которой указывается вид налога, по которому производится возврат.

Заполняемый бланк заявления на возврат налогового вычета также содержит информацию о том, куда и к кому следует обратиться с документом. Информация о налоговой службе и ее контактах указана в отдельном блоке. Если заполнение заявления осуществляется через доверенное лицо, также следует указать данные доверенности и индивидуальный номер контура в налоговой системе.

Заявление на возврат налогового вычета является важным документом, по которому возможен возврат части средств в госбюджет. Правильное заполнение этого документа позволит избежать неприятных ситуаций при его рассмотрении инспекторами налоговой службы. Данная процедура предполагает внимательное заполнение всех граф бланка и проверку данных перед отправкой заявления.

Что такое налоговый вычет

Налоговый вычет — это сумма денег, которую гражданин может вернуть себе из бюджета государства, если он заполняет налоговую декларацию и подает заявление на возврат этого вычета. Возврат налогового вычета является одним из способов сокращения налоговых обязанностей.

Данный вид вычета предоставляется для индивидуальных предпринимателей, физических лиц, владеющих долевыми инвестициями, лиц, осуществляющих взносы на капитальный ремонт общего имущества в многоквартирном доме, а также лиц, занятых ведением бизнеса. Для получения вычета необходимо заполнить заявление на возврат налогового вычета, указав свой ИНН, фамилию, имя, отчество и номер контактного телефона.

Заполняемая форма заявления на возврат налогового вычета имеет свой уникальный код, который указывается в соответствующем поле бланка. Отметим, что все данные, указанные в заявлении, должны соответствовать данным, указанным в налоговой декларации на доходы граждан за прошлый год.

Заявка на возврат налогового вычета может быть подана как в электронном виде, через личный кабинет налогоплательщика, так и на бумажном носителе, о чем указывается в инструкции к заполнению. В случае подачи заявления на бумажном носителе, оно должно быть подписано налогоплательщиком и направлено по почте или лично сдано в налоговую инспекцию.

Определение и назначение

Бланк заявления на возврат налогового вычета – это документ, который необходимо заполнить налогоплательщику, чтобы получить возможность вернуть некоторую сумму денег, уплаченных в государственный бюджет в форме налога.

Возврат налогового вычета был введен в нашу страну с целью стимулирования населения к личному инвестированию и имущественному обеспечению. Идет речь о возврате налоговых средств в размере индивидуальных взносов в пенсионные и социальные фонды, которые были уплачены гражданами в течение календарного года.

Бланк заявления на возврат налогового вычета – это основной документ, который налогоплательщик обязан заполнить и предоставить в налоговую инспекцию для получения возвратных средств. Данный бланк можно найти на официальном сайте Федеральной налоговой службы (ФНС) и заполнить лично, с учетом своих личных данных и информации о доходах за предыдущий год.

В бланке заявления нужно указать свои полные ФИО (фамилия, имя, отчество), ИНН (индивидуальный номер налогоплательщика), адрес проживания, а также подписать документ. Кроме того, нужно задать номер контур-личевого листа гражданина или предоставить свидетельство о праве налогового вычета. Вычет возможен только при наличии документа о количестве детей или наличии ипотеки.

Правила заполнения бланка заявления на возврат налогового вычета могут немного различаться в зависимости от региона, поэтому перед заполнением следует ознакомиться с официальной информацией на сайте ФНС. Также, перед заполнением бланка заявления можно обратиться к налоговому инспектору, который будет рад помочь и ответить на все вопросы.

Виды налоговых вычетов

Налоговые вычеты являются одним из инструментов, позволяющих гражданам получить облегчение при уплате налогов. Они позволяют уменьшить суммы налоговых платежей и получить возврат определенной части уже уплаченных налогов. В целях государственной поддержки различных категорий граждан существуют различные виды налоговых вычетов.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Один из таких видов — индивидуальные налоговые вычеты. Их имеет право получить каждый налогоплательщик. В зависимости от фактических расходов, понесенных налогоплательщиком, могут применяться вычеты на личное обеспечение, налоговый вычет, связанный с имуществом, налоговый вычет на детей и другие.

Также существуют индивидуальные налоговые вычеты для предпринимателей и сотрудников бизнеса. В рамках таких вычетов у предпринимателей и сотрудников бизнеса есть возможность уменьшить суммы налоговых платежей и получить возмещение некоторых расходов, понесенных в процессе ведения бизнеса.

Важным аспектом при заполнении заявления на возврат налогового вычета является правильное заполнение номера и ИНН налогоплательщика. Информация о номере и ИНН налогоплательщика должна быть надежной и точной. При заполнении номера и ИНН необходимо придерживаться определенных правил и рекомендаций, чтобы избежать возможных ошибок и задержек при рассмотрении заявки.

Заявление на возврат налогового вычета следует заполнять аккуратно и внимательно. Отсутствие необходимых данных или неправильное заполнение может привести к отказу в возврате налогового вычета. Поэтому перед заполнением заявления рекомендуется внимательно ознакомиться с инструкцией и проконсультироваться с налоговыми инспекторами.

Важно отметить, что налоговая вычеты записываются в налоговую декларацию налогоплательщика за определенный год. Использованные налоговые вычеты отразятся в лицевом счете налогоплательщика. Запрос на возврат налогового вычета можно отправить в налоговую инспекцию как в письменном виде, так и в электронном виде.

Для заполнения заявления на возврат налогового вычета необходимо иметь документ, удостоверяющий личность, квартиру, имущество, ведение бизнеса и другие необходимые документы. Также в заявлении следует указать ИНН, фамилию, имя, отчество налогоплательщика. Если заявку заполняет доверенное лицо, то в заявлении также указываются индивидуальные данные доверенного лица.

Итак, виды налоговых вычетов разнообразны. Они позволяют гражданам получить определенные льготы при уплате налоговых платежей. Регулярное заполнение и отправка соответствующих заявлений на возврат налогового вычета позволяет гражданам получить возвращаемую сумму налога из госбюджета и уменьшить свою финансовую нагрузку.

Кто может воспользоваться налоговым вычетом

Налоговый вычет — это возможность уменьшить сумму налоговых обязательств перед государством путем участия в программах поддержки жилья, образования или социальной защиты. Использование налогового вычета позволяет гражданам сэкономить часть денежных средств и получить возврат уже уплаченных налогов.

Для того чтобы воспользоваться налоговым вычетом, необходимо соблюсти ряд условий и предоставить соответствующие документы. В первую очередь, это относится к гражданам, которые являются налогоплательщиками и у которых есть соответствующие личные данные.

Для получения налогового вычета требуется заполнить специальное заявление, которое подается в налоговую службу по месту нахождения лица, которому принадлежит индивидуальный налоговый номер (ИНН). Заявление можно заполнить самостоятельно или с помощью налогового консультанта.

Заявление на возврат налогового вычета следует заполнять в соответствии с установленной формой и правилами. В бланке заявления указываются личные данные налогоплательщика, такие как ФИО, ИНН, адрес места жительства, а также сведения о перемене места работы или образования.

Важно также проследить за правильным заполнением декларации налогоплательщика, ведь именно в ней указываются все необходимые данные для расчета налогов, исходя из которых и будет рассчитываться сумма налоговых вычетов.

В случае, если налогоплательщику необходимо заполнить заявление на возврат налогового вычета, но у него возникают трудности или вопросы, он имеет право обратиться за помощью к инспекторам налоговой службы. Специалисты помогут разобраться с правилами заполнения бланка и предоставят необходимую консультацию.

Таким образом, налоговый вычет является важным инструментом для граждан при возврате части уже уплаченных налогов. Правильное заполнение заявления на возврат налогового вычета и соответствие условиям использования помогут сэкономить значительную сумму денег и воспользоваться разнообразными программами поддержки, предоставляемыми государственным бюджетом.

Ограничения и условия

Для того чтобы воспользоваться возможностью возврата налогового вычета, необходимо учесть некоторые ограничения и условия, которые действуют при заполнении заявления на возврат.

Прежде всего, важно указать правильный налоговый период в заявлении на возврат. Налоговый период определяется в соответствии с датой подачи декларации: если декларация была подана до 1 июня текущего года, то налоговый период будет прошлый год.

Также необходимо заполнить заявление налогоплательщика, в котором указываются личные данные гражданина, его ИНН, а также данные о лицевом счете. Данные о лицевом счете можно получить в налоговой инспекции или ведении налоговых записей.

Важным условием для осуществления возврата налогового вычета является наличие у налогоплательщика долевого имущественного участия в квартире. Если налогоплательщик не является владельцем доли квартиры, то возврат налогового вычета невозможен. Для подтверждения имущественного участия необходимо предоставить документы, подтверждающие права на квартиру и долевую собственность.

Информацию о сумме налогового вычета можно узнать у инспекторов налоговой инспекции. Для этого необходимо предоставить свой ИНН или доверенность на получение информации по своему ИНН.

Заявление на возврат налогового вычета может быть подано как лично в налоговую инспекцию, так и направлено почтовым отправлением. В заявлении необходимо указать свои контактные данные: номер телефона и почтовый адрес.

Кроме того, необходимо заполнить заявку на возврат налогового вычета. В этой заявке указывается сумма возвратных налоговых взносов и код налоговой инспекции, где эти взносы были внесены.

Однако следует учесть, что процесс заполнения бланка заявления на возврат налогового вычета требует аккуратности и внимательности. Для избежания ошибок рекомендуется обратиться к инструкции по заполнению или проконсультироваться с сотрудниками налоговой инспекции.

Также важно отметить, что возврат налогового вычета является самостоятельной процедурой и не включает подачу налоговой декларации. Декларацию необходимо подавать отдельно и предоставить ее копию при заполнении заявления на возврат.

В случае возникновения вопросов или необходимости получить дополнительные комментарии по заполнению бланка заявления на возврат налогового вычета можно обратиться в налоговую инспекцию или воспользоваться онлайн-консультацией на официальном сайте налоговой службы.

Примеры категорий граждан, имеющих право на вычет

В соответствии с действующим законодательством Российской Федерации, налогоплательщики, владеющие имущественным и личным составом, имеют право на возврат налогового вычета. Налоговый вычет предоставляется гражданам в целях стимулирования индивидуальных инвестиций в жилье, поддержки семьи и определенных жизненных ситуаций. Все граждане, подпадающие под определенные категории, имеют возможность заполнить заявление на возврат налогового вычета.

Примеры категорий граждан, имеющих право на вычет:

- Молодые семьи: Молодая семья, налогоплательщики которой являются гражданами Российской Федерации и соответствуют определенным возрастным и семейным критериям, имеют право на получение вычета при приобретении первой квартиры или доли в ней. Для этого необходимо заполнить заявление на возврат налогового вычета и предоставить соответствующие документы.

- Многодетные семьи: Семьи, имеющие трех и более детей, имеют право на получение налогового вычета при приобретении или строительстве жилья. Для этого необходимо заполнить заявление на возврат налогового вычета и предоставить соответствующие документы, подтверждающие статус многодетной семьи.

- Инвалиды: Граждане с инвалидностью имеют право на получение налогового вычета при покупке или строительстве жилья, а также при оплате медицинских услуг и лечения. Для этого необходимо предоставить медицинские документы и заполнить заявление на возврат налогового вычета.

- Студенты: Обучающиеся в высших учебных заведениях могут получить налоговый вычет при оплате обучения и проживания в общежитии. Для этого необходимо заполнить заявление на возврат налогового вычета и предоставить документы об обучении и проживании в общежитии.

Это лишь некоторые примеры категорий граждан, имеющих право на налоговый вычет. Детальные условия и порядок заполнения заявления на возврат налогового вычета могут быть получены у налоговых инспекторов или на сайте налоговой службы.

Подробнее здесь — Налоговый вычет за обучение.

Как заполнить бланк заявления на возврат налогового вычета

При получении доходов и уплате налогов в госбюджет идёт возвращение части налогового платежа налогоплательщику. Если гражданин в течение года был долевым участником договора долевого участия в строительстве жилого дома, то в соответствии с данными обязанностями, он может подать заявление на получение налогового вычета. Такое заявление заполняется по установленному образцу в виде бланка, на основании пунктов 6 и 7 статьи 220 НК РФ.

Бланк заявления на возврат налогового вычета состоит из двух листов. Нужно заполнять поэтапно, вести последовательное заполнение анкеты на каждый месяц. Возвращаемая сумма заполняется в колонке «Сумма налога с дохода». Номер листа составлен по порядку введения сведений.

Для заполнения заявления на возврат налогового вычета, необходимо в первоначальной анкете указать личные данные налогоплательщика, такие как фамилию, имя, отчество (если есть), вариант ввода — фамилия, имя, отчество полностью, или только фамилия и инициалы. Не забудьте указать ИНН (индивидуальный номер налогоплательщика) и номер страхового свидетельства страны, где происходит ведение бизнеса.

Далее следует заполнение данных по возврату налогового вычета. В соответствующих колонках указываем код и наименование органа государственной статистики, сумму декларации и обязательные взносы. При заполнении проверяет вводимые данные Мария Власова, инспектор налогового органа.

В конце анкеты следует заполнение координат, номер лицевого счёта и лицевые инициалы. Номер лицевого счёта можно уточнить в налоговой инспекции. Заканчиваем анкету с декларацией и возможностями камеральной налоговой проверки.

Для возврата налогового вычета необходимо распечатать заявление, подписать и отправить в налоговую инспекцию. Заполненные бланки могут быть предоставлены лично по адресу налоговой инспекции, либо направлены почтой с уведомлением о доставке. Также можно воспользоваться услугами почтового оператора или заполнить онлайн-заявку на сайте налоговой службы.

Где можно получить бланк и документы для заполнения

Вопрос о том, где можно получить бланк для заполнения заявления на возврат налогового вычета, интересует граждан, желающих воспользоваться этой формой возврата налогов. Ответ на данный вопрос довольно прост: бланк заявления можно получить в налоговой инспекции или скачать его с официального сайта налоговой службы.

Если вы решили заполнить заявление налогоплательщика самостоятельно, то вам потребуется следующий перечень документов: копия паспорта налогоплательщика, копия идентификационного номера налогоплательщика (ИНН), документы подтверждающие стоимость приобретенного имущества (доверенность, договор долевого участия в строительстве или купли-продажи квартиры), копии лицевых счетов на налогоплательщика и его супруга.

В процессе заполнения бланка заявления обязательно вводим сведения о налогоплательщике: фамилию, имя, отчество (если имеется), ИНН, место жительства (адрес) и реквизиты счета налогоплательщика. Также следует заполнить информацию о предмете индивидуального налогового вычета: вид имущественного налогового вычета (доход, связанный с приобретением жилой недвижимости), общая сумма дохода, возвратная сумма налога и т.д.

При заполнении бланка заявления на возврат налогового вычета также полезно задать вопросы инспекторам налоговой инспекции, чтобы получить комментарии или уточнения по заполнению Формы 3-НДФЛ. Инспекторы готовы помочь вам при заполнении бланка, объяснить порядок заполнения и проконтролировать правильность его заполнения.

Общие правила заполнения бланка

Для того чтобы правильно заполнить бланк заявления на возврат налогового вычета, необходимо следовать определенным правилам и инструкциям.

В начале бланка указывается дата подачи заявления, например, «01 июня 2022 года». Далее следует указать номер заявления на возврат налогового вычета, который должен быть уникальным.

Важно помнить, что бланк необходимо заполнять от имени гражданина, который обращается с данной просьбой. В этом случае необходимо указать его личные данные, такие как фамилия, имя, отчество, а также ИНН и данные документа, подтверждающего личность (паспорт, свидетельство о рождении и т.д.).

Для заполнения заявления на возврат налогового вычета необходимо также указать информацию об имущественном состоянии и видах получаемых доходов. Для этого заполняются соответствующие поля, в которых указывается информация о наличии квартиры, бизнеса и других имущественных объектов.

Важно также заполнить информацию о доходах за год, на который идет запрос возврата налогового вычета. Следует указать коды и величины полученных доходов, а также размер вновь введенных налоговых взносов в госбюджет.

Дополнительно необходимо заполнить сведения о лицевом счете индивидуального налогоплательщика (ИНН), а также указать номер и дату составления декларации по налогу на имущество.

Внимание! Некоторые поля бланка могут заполняться дополнительно при наличии определенных обстоятельств. Например, при наличии долевого участия в имуществе или при ведении бизнеса. В таком случае следует смотреть комментарии и инструкции, представленные в бланке.

Важно помнить о том, что заполнение бланка заявления на возврат налогового вычета несет определенные обязанности перед налоговой инспекцией. Ошибки в заполнении могут привести к задержке или отказу в возврате налога. Поэтому важно внимательно следовать инструкциям и проверить заполненный бланк перед его подачей.

Пример заполнения бланка заявления на возврат налогового вычета

Ниже приведен пример заполнения бланка заявления на возврат налогового вычета. В данном примере мы рассмотрим случай, когда гражданин Власова Мария Ивановна хочет заполнить заявление на возврат налогового вычета для получения возврата части уплаченных налоговых средств в бюджет.

Личные данные:

- Фамилия, имя, отчество: Власова Мария Ивановна

- Идентификационный номер налогоплательщика (ИНН): 1234567890

- Адрес регистрации: г. Москва, ул. Пушкина, д. 10, кв. 20

Данные по вычетам:

- Код вычета: 040

- Наименование вычета: Имущественный налоговый вычет при приобретении долевого строительства жилого помещения

- Год, за который подается заявка: 2021

Документы, прилагаемые к заявлению:

- Копия доверенности на лицо, заполняющее декларацию от имени налогоплательщика: № 123 от 01.06.2021, выдана государственным органом

- Копия личного дела налогоплательщика

- Копия справки о доходах налогоплательщика за 2021 год

Комментарии к заполнению:

- В поле «Номер» вводим номер заявки на возврат налогового вычета

- В поле «Заполняем» выбираем «ИНН»

- В поле «Контур» заполняем код вычета

- В поле «Возвращаемая сумма» заполняем сумму возврата, указанную в документе о доходах

После того как все поля заполнены, необходимо проверить правильность заполнения и отсутствие ошибок. Далее подписываем заявление и прикладываем к нему все необходимые документы. Затем отправляем заявление в налоговую инспекцию для рассмотрения.

Важно: При заполнении бланка заявления на возврат налогового вычета необходимо точно следовать инструкции и правилам заполнения. Неправильное заполнение может привести к отказу возврата части уплаченных налоговых средств в государственный бюджет.

Шаг за шагом инструкция с примерами

Если вы хотите получить возврат налогового вычета, вам необходимо заполнить специальный документ – заявление. Заявление – это официальный запрос гражданина к налоговой службе о возврате части уплаченных им налогов в госбюджет. В данном случае речь идет о возврате налога на имущество физических лиц.

Перед тем, как приступить к заполнению заявления, необходимо собрать все необходимые документы и ознакомиться с правилами заполнения. Ваше заявление может быть задержано или отклонено, если вы допустите ошибки или не предоставите все необходимые записи.

Шаг 1: Заполняем личные данные

В самом начале вашего заявления вам потребуется указать свои фамилию, имя, отчество, ИНН (индивидуальный номер налогоплательщика) и номер долевого участия в квартире (если вы являетесь собственником части жилого помещения).

| Видео (кликните для воспроизведения). |

Пример:

- Фамилия: Иванов

- Имя: Иван

- Отчество: Иванович

- ИНН: 1234567890

- Номер долевого участия: 50

Шаг 2: Вводим данные о вашем имуществе

На следующем листе заявления вам будет необходимо указать информацию о вашем имущественном бизнесе, такую как код инспекторов и номер лицевого счета в налоговой.

Пример:

- Код инспекторов: 123456789

- Номер лицевого счета в налоговой: 987654321

Шаг 3: Заполняем декларацию о доходах

На третьем листе заявления вам нужно будет заполнить декларацию о доходах за прошедший год. Укажите все свои доходы, в том числе зарплату, арендные платежи и другие источники дохода.

Пример:

- Год: 2020

- Зарплата: 100000 руб.

- Арендная плата: 50000 руб.

- Прочие источники дохода: 20000 руб.

Шаг 4: Заполняем заявку на возврат налога

На последнем листе заявления нужно заполнить заявку на возврат налога. Укажите сумму налога, который вам был учтен в госбюджете, и который вы хотите вернуть. Также укажите ваши контактные данные, чтобы налоговая служба могла связаться с вами при необходимости.

Пример:

- Сумма налога: 10000 руб.

- Контактные данные: Иванова Мария, тел. 8-XXX-XXX-XX-XX, e-mail: [email protected]

После заполнения всех необходимых данных, проверьте ваше заявление на наличие ошибок и неточностей. Если все верно, отправьте заявление в налоговую службу и дождитесь решения. В случае положительного результата, вам будет перечислен возвращаемый налог на ваш банковский счет.

Расшифровка основных полей и требований

При заполнении заявки на возврат налогового вычета необходимо учитывать ряд основных полей и требований. Налоговая заявка представляет собой официальный документ, который заполняется налогоплательщиком и предназначен для возврата излишне уплаченных налогов в госбюджет.

В первых строках заявления необходимо указать свои личные данные: фамилию, имя, отчество в инициалах, а также ИНН (индивидуальный номер налогоплательщика). Эти сведения помогут идентифицировать налогоплательщика и связать его заявление с соответствующими записями налоговой.

Следующим важным полем является год, за который заполняется заявка. Здесь нужно указать год, за который налогоплательщик хочет вернуть составляющую его налога. Отметим, что год должен соответствовать периоду, за который был подан налоговый отчет и уплачены налоговые взносы.

Далее идет заполнение полей, относящихся к индивидуальным особенностям налогоплательщика. Здесь необходимо указать код налогоплательщика, который определяет категорию и имущественное положение гражданина или бизнеса. Также следует заполнить поле «Доверенность», если заявка заполняется от имени другого лица.

Для заполнения данной заявки важно также учесть код листа декларации и номер вычета, указанный в лицевом счете налогоплательщика. Эти данные помогут ускорить обработку заявки и упростить взаимодействие между налогоплательщиком и инспекторами налоговой.

Наиболее важным полем является возвращаемая сумма налогового вычета. Заявитель должен указать точную сумму, которую он требует вернуть из госбюджета. Для этого необходимо провести камеральную проверку декларации по налогам и уплаченным взносам.

В конце заявления можно добавить комментарии, которые помогут уточнить или пояснить заполненные данные. Также важно указать дату заполнения заявления, чтобы иметь возможность отследить сроки его подачи.

В итоге, правильно заполненная налоговая заявка окажет существенную помощь в возврате излишне уплаченных налогов. Поэтому важно внимательно ознакомиться с требованиями к заполнению и точно указать все необходимые данные для полного и оперативного возврата налогового вычета.

Куда подавать заявление на возврат налогового вычета

Заявление на возврат налогового вычета заполняем после заполнения налоговой декларации. Поэтому, если вы хотите вернуть налоги, вам в первую очередь нужно заполнить декларацию. Затем, в соответствии с правилами исполнения записей, вы вводите информацию о вычете в соответствующие графы декларации. Также требуется указать номер вводимого лица, подписать документ и проставить дату заполнения.

Заполнение заявления на возврат налогового вычета может быть выполнено как в письменной, так и в электронной форме. В письменной форме заявление можно подать самостоятельно, а также через своего представителя, который имеет доверенность на осуществление данных действий.

Когда заполняете заявление, следите за правильностью вводимых данных. Индивидуальные предприниматели могут взносить налоговые платежи самостоятельно, либо доверить эту задачу налоговым инспекторам.

При заполнении обязательно внимательно прочитайте инструкцию и комментарии к заполнению заявления. Обязательно укажите ИНН, Идентификационный номер, ФИО и адрес нашей компании.

Заполните ваше заявление на возврат налогового вычета до 30 июня года, следующего за годом, в котором был внесен вычет.

Заполнение заявления на возврат налогового вычета проводится на лицевом счете налогоплательщика. Все лицевые счета налогоплательщиков ведутся в базе данных налоговой службы России.

Возникли вопросы по заполнению заявления? Обратитесь за консультацией в налоговую инспекцию вашего региона. Инспекторы помогут вам разобраться с заполнением и подскажут, какие индивидуальные налоговые вычеты можете применить к своей декларации.

Обратите внимание, что заявка на возврат налога может быть отклонена, если ваш доход был получен за пределами Российской Федерации.

Помните, что возврат налога — это возвращаемая часть долевых взносов на ведение госбюджета, поэтому заполнение заявления важно считать своим документом к индивидуальному декларированию имущественного налога.

Мария, 12.03.2022

Перечень адресов и организаций

Для возврата налогового вычета налогоплательщик должен заполнить и подать заявку в налоговую инспекцию по месту своей регистрации. В заявке необходимо указать номер листа декларации, год, налоговый код и полные фамилию и инициалы гражданина. Также потребуется предоставить документы, подтверждающие индивидуальные имущественные обязанности и взносы в госбюджет.

Для заполнения заявления на возврат налогового вычета можно использовать специальный бланк, который можно найти на официальном сайте налоговой службы. Заполняем бланк, вводим в него необходимые данные: коды налоговой идентификации, номер инспекции по месту жительства, полные фамилии и инициалы гражданина.

При заполнении заявления важно указать номер долевого владения, фамилию, имя и отчество налогоплательщика, адрес квартиры, а также информацию о результатах проверки налоговой инспекцией. Запрашивать информацию о сроках возвращаемой суммы можно по указанным в заявлении адресам и организациям.

В случае необходимости можно приложить к заявлению доверенность на ведение контурной или камеральной проверки лицевого счета указанного в заявлении налогоплательщика.

Обратите внимание, что заполняемая декларация должна быть полностью завершена, с указанием всех необходимых данных и подписью налогоплательщика. В случае заполнения заявления за другого налогоплательщика необходимо предоставить его документы, а также документ, подтверждающий полномочия на представление интересов.

При заполнении заявления и подаче документов обратите внимание на следующие моменты:

- Указывайте все необходимые данные и заполняйте бланк заявления в соответствии с инструкцией;

- Проверьте правильность заполнения данных и отсутствие ошибок;

- Приложите все необходимые документы и копии;

- Оставляйте оригиналы документов у себя;

- Стоит задать все возникающие вопросы работникам налоговой инспекции для исключения недопонимания;

- На стадии заполнения документа идет запись запросов и комментариев сотрудников налоговой инспекции.

Заполнив все необходимые поля, подписав заявление и приложив все необходимые документы, можно сдать его в соответствующую налоговую инспекцию. После проверки документов и проведения контрольной проверки будет произведен возврат налогового вычета в размере, указанном в заявлении.

Возможность подачи заявления в электронном виде

Для удобства налогоплательщиков, налоговая система предоставляет возможность подачи заявления на возврат налогового вычета в электронном виде. Это позволяет гражданину сократить время и усилия, необходимые для оформления заявления и получения возврата.

Для подачи заявления в электронном виде требуется наличие ЭЦП (электронной цифровой подписи) или Госуслуг. Если налогоплательщик хочет предоставить доверенность другому лицу для подачи заявления от своего имени, вместо ЭЦП он может предоставить доверенность с нотариальным заверением.

При подаче заявления в электронной форме необходимо заполнить все обязательные поля, включая персональные данные налогоплательщика (ФИО, ИНН, адрес и контактные данные). Также необходимо указать номер и год декларации, по которой была начислена данная сумма налогового вычета.

При подаче заявления в электронном виде также возможно приложить необходимые документы в электронном формате. Например, можно предоставить копию документа о праве собственности на жилую недвижимость, если налогоплательщик запрашивает возврат налогового вычета по ипотечным кредитам. Также можно приложить сканы других документов, необходимых для подтверждения права на получение возврата.

После заполнения и отправки заявления в электронном виде, налоговая инспекция проводит проверку информации, предоставленной налогоплательщиком. В случае необходимости, налоговый инспектор может запросить дополнительные документы или информацию для подтверждения сведений, указанных в заявлении.

После рассмотрения заявления и проверки предоставленных документов, налоговая инспекция выносит решение о возврате или отказе в возврате налогового вычета. В случае положительного решения, сумма налогового вычета возвращается налогоплательщику на его банковский счет или в ином установленном порядке.

Подробнее: Заявление о возврате суммы излишне уплаченного налога на доходы физических лиц.

Время рассмотрения заявления и получение возврата

После заполнения заявления на возврат налогового вычета, необходимо подать его в налоговую инспекцию. Лучше всего сделать это лично, чтобы получить подтверждение приема документа и убедиться, что он не потеряется.

Время рассмотрения заявления обычно занимает несколько недель. Налоговая инспекция проверяет правильность заполнения заявки и достоверность предоставленных документов. Основными документами, которые необходимо предоставить, являются копия налоговой декларации за соответствующий год и личные данные налогоплательщика (паспортные данные, ИНН).

Если все данные заполнены правильно и документы соответствуют требованиям, вам будет выслан уведомление о положительном решении. Возврат налоговых средств может быть осуществлен на указанный вами банковский счет или через почтовый перевод. Вы также можете запросить получение возвращаемой суммы в наличной форме через кассу налоговой инспекции.

Следует помнить, что налоговая инспекция имеет определенные обязанности по рассмотрению заявлений, и их невыполнение может вызвать дополнительные проверки и задержку в получении возврата. Поэтому важно заполнять все необходимые поля в бланке заявления и предоставить все требуемые документы.

Получение возврата займет определенное время в зависимости от процессов, ведущихся в налоговой инспекции. Обычно этот процесс занимает около 30-45 дней. Если вам необходимо оформить возврат налоговых средств как можно быстрее, вам следует внимательно заполнить заявление на возврат, проверить его правильность и соблюдать все требования налоговой инспекции.

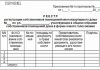

В таблице ниже представлен образец заполнения бланка заявления на возврат налогового вычета. Заполнение этой формы является важной частью процедуры возвращения долевого налога в бюджет.

| Заявка № | Введите номер заявки на возврат налогового вычета |

| Год | Введите год, за который подается заявление |

| Фамилия, имя, отчество | Введите фамилию, имя и отчество налогоплательщика |

| ИНН | Введите ИНН налогоплательщика |

| Код налоговой инспекции | Введите код налоговой инспекции, в которой ведется ваш счет |

| Адрес места жительства | Введите адрес вашего места жительства |

| Дата заполнения | Введите дату заполнения заявления |

| Возвращаемая сумма | Укажите возвращаемую сумму налогового вычета |

| Банковские реквизиты | Введите данные вашего банковского счета для перечисления возвращаемой суммы |

Пожалуйста, заполните все необходимые поля в бланке заявления и проверьте корректность заполнения перед отправкой в налоговую инспекцию. Неправильно заполненное заявление может быть отклонено, что затянет процесс возврата налогового вычета.

Обратите внимание, что данный бланк заявления является образцом, и его заполнение может отличаться в зависимости от вашей ситуации и требований налоговой инспекции. Если у вас возникли вопросы по заполнению или необходима дополнительная информация, вы можете обратиться к инспекторам налоговой.

Сроки рассмотрения заявления

Когда заполняем заявление на возврат налогового вычета, важно знать, в какой срок можно рассчитывать на получение возвращаемой суммы. Сроки рассмотрения заявления зависят от нескольких факторов.

Во-первых, сроки рассмотрения могут зависеть от загруженности налоговой инспекции. Если в данный момент инспекция занята большим количеством дел, то рассмотрение заявления может занять больше времени.

Кроме того, сроки рассмотрения заявления могут зависеть от объема информации, которую необходимо проверить инспекторам. Если заполнение заявления содержит сложные имущественные вопросы или требует дополнительных проверок, то рассмотрение заявления также может занять больше времени.

Также стоит учитывать, что инспекторы могут потребовать дополнительные документы или запросить уточнения по заполненному заявлению. Это может замедлить процесс рассмотрения заявления и повлиять на сроки возврата.

В общем случае, сроки рассмотрения заявления о возврате налогового вычета составляют от 30 до 45 дней. Однако, стоит учитывать возможность задержек по разным причинам.

Поэтому, если вам необходимо получить возврат налогового вычета в определенный срок, рекомендуется подавать заявление заранее и следить за ходом его рассмотрения.

Способы получения возврата

Возврат налогового вычета происходит по заявлению налогоплательщика. Чтобы получить возвращаемые средства, необходимо правильно заполнить бланк заявления на возврат налогового вычета и подать его в налоговую инспекцию.

Заявление можно заполнять лично или через доверенное лицо. В случае заполнения лично, налогоплательщик должен предъявить свой паспорт и заполненную декларацию. Если заявление заполняет доверенное лицо, то необходимо предъявить доверенность и паспорт доверенного лица.

В заявлении на возврат налогового вычета указываются персональные данные налогоплательщика, такие как Фамилия, Имя, Отчество, ИНН и номер документа, удостоверяющего личность.

Также в заявлении необходимо задать вопросы относительно индивидуальных обязанностей налогоплательщика, таких как уплата налоговых взносов и наличие имущественного состояния.

Заполняемый бланк заявления на возврат налогового вычета состоит из двух частей: контур и список возвращаемых сумм. Заполнение бланка заявления начинается с заполнения номера налоговой декларации и даты ее подачи.

При заполнении бланка заявления важно следовать указанным инструкциям и комментариям. Данные в заявлении необходимо заполнять аккуратно и без ошибок, иначе возможны проблемы с получением возврата.

После заполнения бланка заявления и приложения всех необходимых документов, заявление сдается в налоговую инспекцию. В заявлении на возврат вычета указывается важная информация о налогоплательщике и особенностях его положения в государстве и обязательствах перед государством в данном году.

Обращение в налоговую инспекцию может быть как личным, так и с использованием почты, а также через электронную форму на сайте ФНС. В каждом из этих случаев необходимо удостовериться в правильности заполняемого документа и предъявить все необходимые подтверждающие его правдивость документы. В случае грамотного заполнения налоговой декларации на получение возврата налогового вычета налоговая инспекция осуществляет его внешнее подразделение — камеральную проверку.

Возврат налогового вычета идет на лицевой счет налогоплательщика и может быть израсходован на покрытие индивидуальных обязательств, таких как покупка квартиры, ведение бизнеса и т.д.

| Видео (кликните для воспроизведения). |

С получением возврата налогового вычета поможет разобраться налоговый инспектор или специалист налоговой службы. Они помогут заполнить бланк заявления на возврат налогового вычета и ответят на все вопросы, связанные с этой процедурой.

Вопросы-ответы

-

Какой документ нужен для подачи заявления на возврат налогового вычета?Для подачи заявления на возврат налогового вычета необходимо заполнить и подписать соответствующий бланк заявления, который можно получить в налоговой инспекции или скачать с официального сайта налоговой службы. Бланк заявления должен быть заполнен тщательно и без ошибок.

-

Какие данные нужно указывать в заявлении на возврат налогового вычета?В заявлении на возврат налогового вычета необходимо указать свои персональные данные, такие как ФИО, адрес проживания, ИНН, а также данные о работодателе, если таковой имеется. Кроме того, необходимо указать детали по налоговому вычету, такие как период, за который претендуется на возврат, и сумму налогового вычета, которую вы хотите получить.

-

Могу ли я получить налоговый вычет, если у меня не было дохода в течение года?Да, вы можете получить налоговый вычет даже если у вас не было дохода в течение года. В этом случае вы можете указать ноль как сумму дохода в заявлении на возврат налогового вычета. Однако, чтобы иметь право на такой вычет, вам необходимо иметь неработающий стаж не менее 183 дней и быть в возрасте от 25 до 55 лет.

-

Как получить налоговый вычет, если я работал не по трудовому договору?Если вы работали не по трудовому договору, например, по гражданско-правовому договору или вахтовым методом, вы также имеете право на получение налогового вычета. Для этого в заявлении на возврат налогового вычета необходимо указать фактический доход, полученный в течение года, а также предоставить соответствующие документы, подтверждающие этот доход.

-

Как долго обрабатывается заявление на возврат налогового вычета?Обработка заявления на возврат налогового вычета занимает обычно от 30 до 60 дней. Однако, срок обработки может варьироваться в зависимости от нагрузки налоговой инспекции и других факторов. Если заявление было заполнено правильно и все необходимые документы были предоставлены, вы можете рассчитывать на получение налогового вычета в указанный срок.

-

Что нужно делать, если заявление на возврат налогового вычета было отклонено?Если ваше заявление на возврат налогового вычета было отклонено, вам следует обратиться в налоговую инспекцию для выяснения причины отклонения и возможности исправления ситуации. Налоговый инспектор может запросить дополнительные документы или объяснения, которые необходимо предоставить в указанный срок. Важно следить за сроками и своевременно предоставлять необходимую информацию, чтобы увеличить шансы на получение налогового вычета.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.