Содержание

- 1 КАК РАССЧИТАТЬ НАЛОГ ПО КАДАСТРОВОЙ СТОИМОСТИ – КАЛЬКУЛЯТОР

- 2 Налог на землю для юридических лиц в 2018-2019 году – как рассчитать и когда платить

- 3 Как организации правильно рассчитать земельный налог

- 4 Проверка задолженности, оплата и подписка на уведомления о новых начислениях

- 5 Земельный налог в 2019 году

- 6 Онлайн расчет налог на землю

- 7 Калькулятор земельного налога для юридических лиц

КАК РАССЧИТАТЬ НАЛОГ ПО КАДАСТРОВОЙ СТОИМОСТИ – КАЛЬКУЛЯТОР

Расчет земельного налога по кадастровой стоимости (калькулятор) – это удобный инструмент для планирования ваших расходов в будущем. Земельный налог обязательно должен выплачиваться всеми владельцами земельных участков, в том числе на срочной и бессрочной основе. Земельный налог не должны уплачивать арендаторы, а также те, кто используют наделы в виде залога, поскольку формальным владельцем остается лицо, сведения, о которых внесено в Росреестр.

Как рассчитывается земельный налог?

Базовой величиной, которая влияет на размер земельного налога, является кадастровая стоимость (Кс). Форму расчета налога на 2016 год по Земельному кодексу выглядит следующим образом:

Налог = Кс х П х Нс х Д х Кф — Л, где:

Кс – кадастровая стоимость;

П – площадь земельного участка;

Д – доля в общей недвижимости;

Нс – налоговая ставка;

Кф – коэффициент, который используется, если владение участка было ограничено сроком до 1 года.

Как видно по формуле, основными понижающими величинами являются размер вашей доли в недвижимости, а также налоговая ставка, которую вы можете уточнить в Федеральной Налоговой Службе для вашего региона. Узнать, как рассчитать кадастровую стоимость земли через калькулятор, вы можете, обратившись в Кадастровую Палату. Значительно проще заказать выписку из Росреестра, в которой в числе прочих сведений будет указана кадастровая стоимость земельного участка.

Пример расчета налога по кадастровой стоимости

Чтобы быстро рассчитать земельный налог по кадастровой стоимости используется калькулятор, но можно обойтись и без него.

Допустим, вы владеете четвертой частью участка (0,25), кадастровая стоимость которого была получена 1 000 000 рублей. Вы уточнили в ФНС текущую ставку для вашей недвижимости земельного налога, и получили ставку в размере 0,2 %.

Налог = 1 миллион рублей *0,2/100*0,25 = 500 рублей – Земельный налог по текущей кадастровой стоимости для ¼ части земельного участка. Как рассчитать кадастровую стоимость земельного участка вы можете прочитать на страницах компании «Стар-Сервис», либо заказать консультацию специалистов по налогообложению.

Стоит отметить, что в Налоговом кодексе предусмотрены льготы для разных категорий граждан, которые позволяют уменьшить ставку земельного налога, вплоть до полного или временного освобождения от выплат. Список категорий граждан и объектов недвижимости, по отношению к которым применимы льготы вы сможете найти на сайте Федеральной Налоговой Службы.

Расчеты земельного налога за 6 месяцев (6 месяцев / 12 месяцев = 0,5) при тех же условиях, но с налоговыми льготами (100 рублей):

Налог = 1 миллион рублей *0,2/100*0,5-100= 150 рублей.

Расчет кадастровой стоимости земельного участка по калькулятору осуществляется органами налогового контроля, самостоятельно граждане не должны предоставлять любые виды просчетов. После того, как Федеральная Налоговая Служба рассчитала все ставки по налогам, в установленном порядке осуществляется рассылка уведомлений по месту проживания владельцев недвижимости (адреса берут из Росреестра по сведениям о владельце). В уведомлении указывается итоговый расчет (с указанием льгот, коэффициента, доли), а также сроки, в которые необходимо осуществить оплату. Чаще всего данный вид уведомлений рассылается летом или осенью, однако регламентирует процесс расчета налога непосредственно ФНС.

Если в предоставленных расчетах была допущена ошибка, каждый гражданин имеет право обжаловать размер земельного налога, в том числе и через приравнивание кадастровой стоимости к рыночной. Калькулятор кадастровой стоимости земельного участка часто не учитывает ряд важных факторов, что резко повышает налоговую базу для населения. Поэтому, мы рекомендуем, в случае получения неоправданно высокого земельного налога обратиться в нашу компанию для пересмотра кадастровой стоимости.

Что делать, если вам не пришел расчет налога на землю?

С 2015 года действует норма права, обязывающая граждан самостоятельно извещать налоговую службу о приобретении земельных участков, а также в случае отсутствия налоговых уведомлений обращаться напрямую в территориальный орган налоговой службы. Каждый гражданин может на сайте ФНС зайти в личный кабинет и уточнить, сформирован ли подсчет налога по целевому объекту недвижимости. Оплачивать налог необходимо не позднее, чем 1 декабря 2016 года, о чем указано на сайте ФНС.

Как можно заплатить земельный налог физическому лицу?

- Через сайт ФНС (указать все свои реквизиты, в том числе ИНН), осуществить безналичный перевод;

- Наличными в любом банковском учреждениями, с распечатанным из личного кабинета платежным поручением. Для этого необходимо выбрать пункт меню – Сформировать ПД.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

В течение 3 дней должны производиться зачисления налога на вашу землю. Проверить пополнение счета ФНС можно через личный кабинет, либо обратившись напрямую в территориальное отделение ФНС. Сохраняйте квитанцию, которая в случае возврата платежа или неправильного перевода поможет вернуть ваши деньги.

Налог на землю для юридических лиц в 2018-2019 году – как рассчитать и когда платить

Земельный налог для юридических лиц – обязательная плата государству от предприятий, которые имеют в собственности землю или пользуются ею на постоянной основе. Если участок перешел к нынешнему владельцу наследственным путем – налог также взимается в соответствующем размере.

Правовую аргументацию о земельном налоге для юридических лиц в 2018-2019 году можно найти в Налоговом Кодексе РФ, где написаны все права и обязательства юридического лица, а также последствия от неуплаты.

Кто обязан платить ЗН

Налогоплательщиками выступают юридические лица, имеющие наделы земли, признанные объектами для налогообложения. Пользование участками на постоянной основе и поучение в наследство тоже попадает под оплату пошлины для коммерческих и бюджетных организаций.

Для получения более детальной информации о том, как государство начисляет налог на землю на юридическое лицо, можно ознакомиться со статьей 389 НК РФ.

Объекты, за которые не нужно платить пошлины

За земельные участки, находящиеся в пределах населенного пункта, необходимо платить налог. Под налогообложение не попадают объекты следующего типа:

- Земли, которые являются собственностью многоэтажных домов.

- Земли, снятые с оборота.

- Земельные участки с редкими растениями или животными, а также объектами культурной и исторической важности.

- Земли, ограниченные для эксплуатации в рамках лесного фонда.

- Земля с водными ресурсами, кроме обособленных водоемов.

Все остальные объекты, которые не перечислены в перечне выше попадают под налог на землю, неуплата которого чревата наложением штрафов.

Ставки земельного налога для юридических лиц

Общая сумма госпошлины подсчитывается по окончании налогового периода и соответствует базе налогообложения, которую умножили на ставку. Как рассчитать земельный налог юридическим лицам, чтобы избежать санкций в виде пени?

Подсчет общей суммы налога на землю для юридического лица рассчитывается самостоятельно исходя из мотивов использования и категории ставки. Для участков земли взимается 0,3%:

- Земли, предназначенные для использования в сельскохозяйственной отрасли.

- Сельхозназначения.

- Земли, на которых размещены объекты жилого формата и инженерии.

- Для дачных поселков.

- Земли, которые приобретены с целью выращивания культур, садоводства или разведения скота, птиц.

- Земли, приобретенные для строительства жилого здания.

- Земельные наделы, оказывающиеся под ограничительными рамками в соответствии с действующим законом РФ.

- Земли, которые используются в целях обеспечения безопасности страны: таможни, армии, военные базы обучения и так далее.

Со всех оставшихся земельных участков взимается налог в размере 1,5%. Максимально точный расчет земельного налога для юридических лиц сегодня можно сделать с помощью калькулятора.

Расчет земельного налога для юридических лиц в 2018-2019 году рассчитывают по старой формуле:

Н=КС*% ставка*Кв

где КС – кадастровая стоимость участка;

Кв – коэффициент владения.

Пример расчета земельного налога для юридических лиц выглядит так :

Если взять за пример расчета участок, стоимостью 8 млн рублей, то он попадает под льготы – 1,2 млн рублей. При налоговой ставке 1,5%, Кв – 1, при условии владения им в течение полного календарного года, то ЗН составит (8000000-1200000)*0,015*1=102000 рублей.

Чтобы не считать все вручную, на нашем сайте существует калькулятор по земельному налогу для юридических лиц, позволяющий точно сделать все необходимые вычисления.

Организации часто платят налог поквартально, если того требуют постановления местных властей. Но власти вправе также и не устанавливать авансовые платежи, это не является обязательным условием.

Как происходит подсчет налогов для льготников

На определенные земельные участки выдаются льготные привилегии в соответствии с законодательством Российской Федерации. Все земли должны полностью соответствовать условиям, прописанных в Налоговом Кодексе России:

- Земельные участки вмещают в себя дорожные пути международного и государственного значения.

- Земли, которые находятся под попечением юридических лиц и имеют статус экономически важных зон. Стоит отметить, что в течение пяти лет с момента вступления в силу прав собственности, земельный налог не взимается.

Органы местного значения оставляют за собою право вносить дополнения и правки на льготы для юридических лиц на земельный налог, снижающие ставку и формирующие сумму.

Налоговая декларация, куда нести

Юридические лица, которые владеют землей или пользуются ею на постоянной основе, получили ее наследственным путем обязаны оплачивать земельный налог. Для его платы гражданин должен представить налоговую декларацию по земельному налогу для юридических лиц, включающую в себя только достоверную информацию.

Данная бумага состоит из нескольких разделов:

- Титульная страница.

- Раздел первый включает в себя данные о сумме налога на землю, которую необходимо платить, а также обязательно кбк земельного налога для юридических лиц 2018-2019 года.

- Раздел второй рассчитывает налоговую базу и общую сумму.

Запросить бланк можно в соответствующем учреждением, которое занимается земельным налогом или скачать самостоятельно на нашем сайте здесь.

Сдавать налоговую декларацию необходимо по месту нахождения земельного участка. Крупные организации сдают декларацию в инспекцию, в которой она стоит на учете.

Как оплачивать

Авансовые платежи по налогу на землю должны быть внесены не позднее последней даты окончания месяца ежеквартально. Оплата вносится в инспекцию налоговой федерального типа в соответствии с территориальным местом нахождения. Каждый земельный участок относится к своей постведомственной территории.

Для примера, за земельные наделы, находящиеся в Санкт-Петербурге, невозможно оплатить в московской службе по налогам.

Штраф за просрочку или уклонение от уплаты пошлины

Неуплата налога может быть умышленной, случайной в связи с рядом факторов, не позволяющих внести своевременно плату. При нарушении срока уплаты земельного налога юридическими лицами предусмотрена:

- Административная ответственность в виде пени и штрафа – наступает в случае умышленной или неумышленной, частичной неуплаты.

- Уголовная ответственность – вступает в силу, когда юридическое лицо умышленно скрывается от представителей инспекции, а также прячет имущество, денежные накопления, которыми можно расплатиться с долгами.

При неумышленной неуплате или частичном внесении нужной суммы на юридическое лицо возлагается штраф в размере 20% от общего долга.

Юридические лица обязаны платить налог на землю! Для внесения платы необходимо представить налоговую декларацию в инспекцию по месту нахождения земли. Оплатить сумму необходимо не позднее 10 числа, в противном случае может быть наложен штраф и другие виды наказания, вплоть до уголовной ответственности!

Как организации правильно рассчитать земельный налог

Предприятие, осуществляя свою деятельность, может использовать землю и получать в результате этого доход. В этом случае оно обязано платить земельный налог. До 2017 года его сумма была незначительной, но затем все изменилось.

Налоговая база

Главные изменения коснулись способа начисления. Ранее размер налога определялся по балансовой стоимости участка. С начала 2017 года сумма, которую должно оплатить юридическое лицо, вычисляется по кадастровой стоимости.

Изменения затронули не все регионы страны. Новая система была введена лишь в 29 субъектах. Правительство приняло решение сделать послабление для того, чтобы нововведение не стало шоком для компаний.

Во-первых, в пилотных регионах будет проведено апробирование системы. Результаты будут тщательно изучены. После этого будет проведена корректировка расчетов, если этого потребует ситуация.

Во-вторых, введена дифференцированная ставка. Возрастать она будет постепенно. Планируется, что увеличение налога произойдет не сразу, а займет примерно 5 лет. Каждый год сумма будет увеличиваться примерно на 20%, компании полностью начнут оплачивать земельный налог к 2020 году.

Планируется, что средства, которые поступили от оплаты налога, будут оставаться в субъекте. Они пойдут на развитие инфраструктуры региона.

Большинство вопросов у налогоплательщиков вызывает определение кадастровой стоимости участка. Узнать ее можно на сайте Росреестра, либо направив в территориальное отделение соответствующий запрос. Заявитель получит на руки справку.

Налоговая ставка

Налог на землю должны платить все юридические лица, которые имеют в собственности официально оформленные участки, либо пользуются ими бессрочно. При расчетах учитывается не только их кадастровая стоимость, но и налоговая ставка, действующие в данный момент в регионе.

Ставка не должна превышать 0,3% для следующих участков:

- Сельскохозяйственные земли, используемые для производства сельскохозяйственной продукции.

- Территории, которые заняты объектами жилищного фонда. Земли, занятые инженерными коммуникациями ЖКХ, либо приобретенные или полученные для того, чтобы осуществлять на них жилищную застройку.

Ставка 1,5% устанавливается для земель всех остальных видов. Это могут быть территории, которые используются для получения прибыли.

Региональные власти получили право устанавливать налоговые ставки. Они могут их снизить, либо повысить. Но в любой ситуации значения не должны превышать те, которые установлены в Налоговом кодексе.

Муниципалитет имеет право регулировать величину налога в своем регионе, но конечная ставка будет зависеть от вида использования земельного надела.

Налоговая база определяется организацией самостоятельно. Компания должна осуществлять расчеты, основываясь на сведениях, полученных из государственного кадастра. Земельный участок может быть разделен на доли, тогда организация владеет частью земли. В этом случае налоговая база определяется пропорционально. Учитывается то, сколько долей принадлежит юридическому лицу.

Если территория находится в совместной собственности, то налоговая база определяется в равных долях.

Как рассчитать размер налога на калькуляторе

Формула для расчета земельного налога представлена в ст. 396 НК:

Если кадастровая стоимость территорий пока не определена, в формулу можно ввести нормативную стоимость.

Также для расчета вы можете воспользовать удобным калькулятором, представленным ниже:

Организация владеет участком земли, который относится к категории сельскохозяйственных земель. Стоимость надела составляет 100 тыс. руб. Рассчитать сумму налога можно следующим образом:

100000 х 0,3 = 300

Следовательно, размер ежегодного налога составляет 300 руб.

Имеется участок 314 кв. м. Этот надел на 1/3 принадлежит ООО «Сибснаб», остальная часть находится в собственности ООО «Нефертити». Кадастровая стоимость территории 900000 руб. Для «Сибснаба» ставка налога составляет 1,5%.

Размер земельного налога для ООО «Сибснаб» вычисляется следующим образом:

- Сначала нужно определить кадастровую стоимость надела, находящегося в собственности «Сибснаба»:

900000 х 1/3 = 300000 руб.; - Нужно вычислить сумму налога:

300000 х 1,5% = 4500 руб.

Обычно власти региона вводят квартальные платежи. В этом случае земельный налог будет рассчитываться частями. Когда квартал будет заканчиваться, компании должны делать авансовый платеж. Формула для него следующая:

Можно сказать, что каждый квартал предприятие будет платить четверть от годовой суммы. В этом случае порядок платежей будет накопительным. Окончательный платеж можно будет рассчитать, вычтя уплаченные авансовые платежи из общей суммы налога.

Влияние кадастровой стоимости

Кадастровая стоимость оказывает большое влияние на размер налога. Все дело в том, что она является публичным эквивалентом. В теории она должна соответствовать рыночной стоимости, но на практике ситуация другая. В результате кадастровая стоимость часто выше рыночной. Это происходит потому, что при проведении оценки особенности земельного участка не учитывается. Специалисты заявляют, что продать надел за сумму, которая равна кадастровой стоимости, очень сложно.

Технические ошибки кадастровой стоимости

На величину налога могут оказать влияние и технические ошибки. Это неточности, которые допускает кадастровый инженер, проводя работы на участке.

Чтобы восстановить справедливость, организации должны обратиться в территориальное управление Росреестра. Жалобы нужно отправить в комиссию, которая занимается рассмотрением споров о результатах определения кадастровой стоимости.

Это нужно сделать до 1 октября. Например, чтобы изменить налог за 2016 год, подать заявление нужно до 1 октября 2017.

Изменение кадастровой стоимости в меньшую сторону позволит снизить платежи. Пересмотреть кадастровую стоимость можно через суд. Иск подают по поводу бездействия комиссии, либо для того, чтобы оспорить ее решения.

Расчет налога при льготах

Юридические лица могут пользоваться льготами при расчете налога. Условия предоставления льгот перечислены в Налоговом кодексе. Например, если по территории проходит государственная автодорога, которой пользуются все водители, то владелец участка может не платить земельный налог. Кроме того, его не взимают, если надел находится в свободной экономической зоне, а его собственник является ее резидентом. В этом случае льгота действует первые 5 лет с того момента, как юридическое лицо вступило в права собственности.

Муниципалитет имеет право ввести дополнительные льготы и снизить налоговую ставку.

Мечтаете о своей собственной квартире? Как оформить ипотеку в самом крупом банке России – Сбербанке – читайте в этой статье.

Хотите кому-то подарить свою долю в квартире? Подробное описание процедуры в материале.

Заключение

| Видео (кликните для воспроизведения). |

Земельный налог должны платить все юридические лица, которые не имеют права на льготы. Размер налога определяется НК РФ. Местная администрация имеет право установить свою ставку, но она не должна превышать ту, которая указана в Налоговом кодексе.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Проверка задолженности, оплата и подписка на уведомления о новых начислениях

Мы проверим все Ваши налоговые задолженности перед ФНС РФ в Государственной информационной системе ГИС ГМП

Мы отправим квитанцию оплаты Вам на электронную почту

Мы вовремя оповестим Вас о новых задолженностях

Безопасность

Возможность оплаты обеспечивается Платежным сервисом А3. Оператор Платежного сервиса «А3» – ООО «А 3», ОГРН 1107746155164. Перевод денежных средств осуществляет ПАО «Промсвязьбанк», лицензия 3251, ОГРН 1027739019142. Безопасность операций подтверждена сертификатом соответствия международному стандарту PCI DSS.

Земельный налог в 2019 году

Земельный налог также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Кто платит земельный налог в 2019 году

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Если же земельные участки находятся у физических лиц на праве безвозмездного срочного пользования или были им переданы по договору аренды, земельный налог платить не нужно.

Расчёт земельного налога

Земельный налог рассчитывается по следующей формуле:

Земельный налог = Кст x Д x Cт x Кв,

Кст – кадастровая стоимость земельного участка (её можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Льготы по земельному налогу

В каждом конкретном регионе РФ для некоторых категорий граждан предусмотрены льготы. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе.

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы.

Примеры расчёта

Пример 1. Расчёт земельного налога за полный календарный год

Объект налогообложения

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей.

Расчёт налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб. (2 400 385 руб. x 0,3 / 100).

Пример 2. Расчёт земельного налога за неполный календарный год

Объект налогообложения

В октябре 2018 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Расчёт налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог за три месяца 2018 года в этом случае будет равен: 1 801 руб. (2 400 385 руб. x 0,3 / 100 x 0,25),

где, 0,25 – коэффициент времени владения земельным участком (3 мес. / 12 мес.).

Пример 3. Расчёт земельного налога за долю земельного участка

Объект налогообложения

Петрову И.А. принадлежит ¾ земельного участка, расположенного в Московской области.

Его кадастровая стоимость в 2018 году составляет 2 400 385 рублей.

Расчёт налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 5 401 руб. (2 400 385 руб. x ¾ x 0,3 / 100).

Пример 4. Расчёт земельного налога с учётом льготы

Объект налогообложения

Ветеран боевых действий Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка в 2018 году равна 2 400 385 рублей.

Расчёт налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 172 руб. ((2 400 385 руб. – 10 000 руб.) x 0,3 / 100),

где, 10 000 руб. – льгота, которая предоставляется Петрову И.А. в связи с тем, что он является ветераном боевых действий.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2019 году за 2018 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если земля была куплена в 2018 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2019 года.

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на приём можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок, гражданин будет привлечен к ответственности по п.3 ст. 129.1 и оштрафован в размере 20% от неуплаченной суммы налога, по тому объекту, по которому он не представил сообщение.

Срок уплаты земельного налога

В 2019 году для всех регионов России установлен единый срок уплаты имущественных налогов – не позднее 1 декабря 2019 года.

Обратите внимание, что в случае нарушения сроков оплаты земельного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ. Кроме этого налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

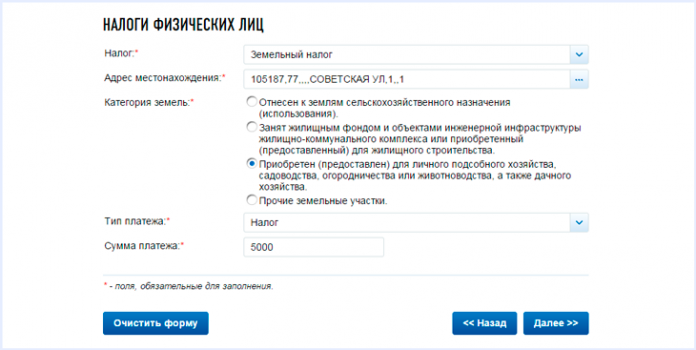

Оплата земельного налога

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

Указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа:

Выбрать способ оплаты. Для оплаты наличными сформируйте платёжное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

- Лично обратившись в территориальный налоговый орган ФНС по месту жительства.

- Через личный кабинет налогоплательщика на официальном сайте ФНС.

- При помощи специального сервиса на Едином портале государственных услуг.

- Через банк данных на официальном сайте судебных приставов (только для должников, дела которых находятся в исполнительном производстве).

Онлайн расчет налог на землю

Как рассчитать налог на землю? Пример расчета налога на землю для физических и юридических лиц

Местные власти хоть и имеют право снизить налоговую ставку для отдельных категорий юридических лиц, но стараются это делать в крайних случаях. Дело в том, что разницу между федеральной налоговой ставкой и региональной сниженной ставкой компенсирует местный бюджет.

Каждый землевладелец (физическое лицо или юридическое) обязан платить налог. Многие граждане и предприятия в нашей стране недовольны этим фактом. Но, к сожалению или к счастью, государственные законы обсуждению не подлежат. И если существуют налоги, то, чтобы не нарушать закон, их следует оплачивать вовремя в полном объеме. Как же понять, сколько необходимо внести в бюджет денежных средств за свою землю?

Расчет земельного налога

5. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется налогоплательщиками, являющимися организациями или индивидуальными предпринимателями, как разница между суммой налога, исчисленной в соответствии с пунктом 1 настоящей статьи, и суммами подлежащих уплате в течение налогового периода авансовых платежей по налогу.

6. Налогоплательщики, в отношении которых отчетный период определен как квартал, исчисляют суммы авансовых платежей по налогу по истечении первого, второго и третьего квартала текущего налогового периода как одну четвертую соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

Земельный налог

Налогоплательщики — физические лица, являющиеся индивидуальными предпринимателями, определяют налоговую базу самостоятельно в отношении земельных участков, используемых (предназначенных для использования) ими в предпринимательской деятельности, на основании сведений государственного кадастра недвижимости о каждом земельном участке, принадлежащем им на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы, устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга). При этом срок представления документов, подтверждающих право на уменьшение налоговой базы, не может быть установлен позднее 1 февраля года, следующего за истекшим налоговым периодом.

Как правильно рассчитать земельный налог

Физическое лицо, которое является индивидуальным предпринимателем, уплачивает отчисления за 2019 год самостоятельно по каждому из наделов, используемых им в процессе своей деятельности. С 1 января 2015 года оплата предпринимателем ЗН производится на основании уведомления, направляемого фискальным органом.

0,3% от кадастровой стоимости – для сельскохозяйственных земель, земель, на которых находятся объекты инженерной инфраструктуры жилищно-коммунального комплекса или жилищные фонды, земли для личного подсобного хозяйства, огородничества, садоводства или животноводства;

PRO новостройку 7 (499) 703-51-68 (Москва)

Платить в государственный бюджет налог на землю должны все владельцы земельных участков (как физические, так и юридические лица), земля которых относится к подлежащим налогообложению участкам. Законодательство предусматривает льготы для некоторых категорий населения.

Налоговое уведомление – это специальный документ, который почтой отправляется налогоплательщику на адрес прописки. Такие уведомления отправляются только физическим лицам. В данном письме можно увидеть размер необходимого отчисления, а также кбк для осуществления платежа.

Как рассчитать земельный налог

Расчет налога на землю может понадобиться как физическим, так и юридическим лицам. Причем для каждой группы людей способ расчета свой. Итак, для того, чтобы правильно вычислить, сколько именно нужно заплатить за земельный налог, прочитайте нашу статью, и вы поймете, как это сделать.

- Тех земель, которые находятся в личном пользовании и эксплуатируются под сельское хозяйство или животноводство;

- Тех земельных участков, которые заняты под жилые дома;

- Тех участков, которые используются государством для таможенных нужд, а так же для обеспечения безопасности либо обороны государства РФ.

КАК РАССЧИТАТЬ НАЛОГ ПО КАДАСТРОВОЙ СТОИМОСТИ – КАЛЬКУЛЯТОР

Расчет земельного налога по кадастровой стоимости (калькулятор) – это удобный инструмент для планирования ваших расходов в будущем. Земельный налог обязательно должен выплачиваться всеми владельцами земельных участков, в том числе на срочной и бессрочной основе. Земельный налог не должны уплачивать арендаторы, а также те, кто используют наделы в виде залога, поскольку формальным владельцем остается лицо, сведения, о которых внесено в Росреестр.

Стоит отметить, что в Налоговом кодексе предусмотрены льготы для разных категорий граждан, которые позволяют уменьшить ставку земельного налога, вплоть до полного или временного освобождения от выплат. Список категорий граждан и объектов недвижимости, по отношению к которым применимы льготы вы сможете найти на сайте Федеральной Налоговой Службы.

Как рассчитать земельный налог в 2019 году (пример)

Как рассчитывается земельный налог? На первый взгляд обычно: налоговую базу умножаем на ставку. При этом в качестве базы выступает кадастровая стоимость земли, установленная на начало соответствующего налогового года (п. 1 ст. 389 НК РФ), информацию о которой можно узнать:

| Видео (кликните для воспроизведения). |

Если земля в течение года куплена или продана, формула земельного налога будет корректироваться с учетом периода владения землей (коэффициент рассчитывается как отношение полных месяцев владения землей к 12 месяцам). Полным считается месяц, в котором право собственности возникло до 15 числа или утрачено после 15 числа (п. 7 ст. 396 НК РФ).

Онлайн расчет налог на землю

- Кст – кадастровая стоимость надела.

- Д – доля в общем праве на надел (если собственник один, то в формулу проставляется коэффициент «1»; когда земля поделена между двумя владельцами поровну, то коэффициент «1/2» и т.д.).

- Ст – процентная ставка, установленная региональным законодательством.

- Кв – коэффициент длительности владения (учитывается, если участок находится у землевладельца менее полного отчетного периода, то есть календарного года).

- Отдельно рассчитать коэффициент длительности владения землей (Кв).

- Учитывать процентную ставку. Процентные ставки утверждаются на местном уровне, однако они не могут выходить за рамки, установленные федеральным законодательством. Так, тариф не может быть выше следующих показателей:

Онлайн расчет налог на землю

- за земельные участки с проведенной нормативной денежной оценкой налог на землю составляет не более 3% (для сельскохозяйственных угодий не более 1%)от их нормативной денежной оценки, кроме некоторых категорий земель, о которых будет сказано далее. Например, нормативная денежная оценка земельного участка составила 20 тысяч гривен. Размер платежа по налогу будет равен 600 грн. (20 000 / 100% х 3%).

- за земли сельскохозяйственных угодий — ставка налога на землю не может устанавливаться более 1% от нормативной денежной оценки;

- за земли, находящиеся в постоянном пользовании предприятий — ставка налоге не более 12% от нормативной денежной оценки;

- за земельные участки, находящиеся вне населенных пунктов и не имеющих нормативной денежной оценки — ставка налога на землю составляет не более 5% от нормативной денежной оценки единицы площади пашни по соответствующей области.

Коэффициент индексации устанавливается ежегодно Госкомземом в зависимости от роста потребительских цен, при этом если рост потребительстких цен не превышает 100%, то коэффициент не пересчитывается. Напомним, что ранее коэффициент не пересчитывался при показателе не превышающем 110%.

Калькулятор земельного налога для юридических лиц

Как организации правильно рассчитать земельный налог

Налоговая база определяется организацией самостоятельно. Компания должна осуществлять расчеты, основываясь на сведениях, полученных из государственного кадастра. Земельный участок может быть разделен на доли, тогда организация владеет частью земли. В этом случае налоговая база определяется пропорционально. Учитывается то, сколько долей принадлежит юридическому лицу.

Кадастровая стоимость оказывает большое влияние на размер налога. Все дело в том, что она является публичным эквивалентом. В теории она должна соответствовать рыночной стоимости, но на практике ситуация другая. В результате кадастровая стоимость часто выше рыночной. Это происходит потому, что при проведении оценки особенности земельного участка не учитывается. Специалисты заявляют, что продать надел за сумму, которая равна кадастровой стоимости, очень сложно.

Рассчитать земельный налог по кадастровой стоимости для физических, юридических лиц

Один раз в год граждане получают уведомление от налоговой, содержащее сумму к уплате, а также исходные данные, применяемые для вычислительного процесса. Рекомендуется проверить проведенный расчет, для этого гражданину нужно ознакомиться с местными законодательными актами, касающимися налога с земельных участков физлиц.

Если есть сомнения в правильности используемой для расчета стоимости, то можно уточнить актуальные данные в Росреестре самостоятельно — передать запрос в письменном виде в Росреестр или кадастровую палату по адресу расположения земли. Сведения предоставляются в форме справки без взимания дополнительной платы. В заявлении следует указать, кадастровая стоимость какого объекта интересует заявителя. Также пишется дата, на которую должны быть предоставлены сведения, данный реквизит необходим, иначе стоимость будет указана на день подачи заявления.

Калькулятор земельного налога для юридических лиц

- Налоговая ставка на эту категорию земель составила 0,1 % на региональном уровне.

- Отчетный период составляет 12 месяцев – год.

- Долевое участие составляет 1/2.

- Длительность владения составляет 11 месяцев.

- Налог должен быть уменьшен на сумму в 10 тысяч рублей, так как налогоплательщиком является ветеран боевых действий.

- Отдельно рассчитать коэффициент длительности владения землей (Кв).

- Учитывать процентную ставку. Процентные ставки утверждаются на местном уровне, однако они не могут выходить за рамки, установленные федеральным законодательством. Так, тариф не может быть выше следующих показателей:

КБК по земельному налогу в 2019 году для юридических лиц

Обязанности по уплате земельного налога существуют не только у граждан, но и у юрлиц, которые признаются собственниками участков. При этом если физлицам не нужно заботиться о правильных реквизитах для уплаты налога (они оплачивают его по уведомлению, поступающему из ФНС), то организациям на актуальные КБК стоит обратить особое внимание.

Объектами выступают участки земли, которые находятся в рамках территорий муниципальных образований и городов со статусом федерального значения. Изъятые из оборота, входящие в состав лесного или водного фондов, объекты наследия культуры, а также земли в составе имущества собственников многоквартирных домов налогом не облагаются (п. 2 ст. 389 НК РФ). Если земля находится в аренде или на правах безвозмездного срочного пользования, пользователи таких территорий плательщиками не признаются (п. 2 ст. 388 НК РФ).

Что такое земельный налог с юридических лиц в 2014 году

- Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах.

- Используются в ЖКХ, но при этом не относятся к жилому фонду.

- Приобретены для садоводства, огородничества и подсобного хозяйства.

- Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности.

- Объект налогообложения – факт, наличие которого обязывает уплачивать налог. В данном случае – наличие земельного участка.

- Налоговая база – стоимостная характеристика объекта. В данном случае – кадастровая стоимость.

- Налоговый период.

- Налоговая ставка.

- Порядок исчисления.

- Порядок и сроки уплаты.

- Налоговая льгота.

Земельный налог в 2019 году

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

Земельный налог

Налоговая база в отношении земельного участка, находящегося на территориях нескольких муниципальных образований (на территориях муниципального образования и городов федерального значения Москвы или Санкт-Петербурга), определяется по каждому муниципальному образованию (городам федерального значения Москве и Санкт-Петербургу). При этом налоговая база в отношении доли земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), определяется как доля кадастровой стоимости всего земельного участка, пропорциональная указанной доле земельного участка.

- Уменьшение налоговой базы на не облагаемую налогом сумму, установленную пунктом 5 настоящей статьи, производится на основании документов, подтверждающих право на уменьшение налоговой базы, представляемых налогоплательщиком в налоговый орган по месту нахождения земельного участка.

Земельный налог для юридических лиц в 2019 году: сроки и правила уплаты

Размер ставки находится в ведомстве местных муниципалитетов или городских властей, если участок входит в пределы городского муниципального образования. При этом в налоговом кодексе регламентируются предельные диапазоны, которые допускаются при определении величины налога.

Главным изменением, коснувшимся налога на землю, является способ начисления. Если раньше величина налога к уплате вычислялась в соответствии с балансовой стоимостью участка земли, то начиная с 1 января 2019 года, в качестве основы для начисления налога используется кадастровая стоимость. Единственным положительным моментом является применение нововведения не для всей территории страны, а только к 29 регионам.

Онлайн журнал для бухгалтера

Кадастровую стоимость можно узнать в ЕГРН. Плательщику достаточно войти на соответствующий сайт и заполнить форму поиска. После сообщения кадастрового номера и идентификации объекта недвижимости предоставляется искомая информация. Остальные параметры участка указываются в технических документах.

Базовые ставки земельного налога устанавливаются Налоговым кодексом. И на его основе – законодательством г. Москвы, Санкт-Петербурга, Севастополя, а также представительными органами муниципальных образований. Правила и сроки оплаты регулируют тоже местные администрации и власти городов федерального назначения.

Источники

Кондрашков, Н.Н. Тунеядство: против закона и совести; М.: Юридическая литература, 2012. — 160 c.

Борисов, А. Н. Комментарий к Федеральному закону «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» / А.Н. Борисов. — М.: Юстицинформ, 2009. — 272 c.

Профессиональная этика сотрудников правоохранительных органов; Щит-М — М., 2011. — 384 c.

-

Пикуров, Н. И. Комментарий к судебной практике квалификации преступлений на примере норм с бланкетными диспозициями / Н.И. Пикуров. — М.: Юрайт, 2014. — 496 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.