Содержание

Единый налог на вмененный доход (ЕНВД) является упрощенной системой налогообложения, которая призвана облегчить финансовую нагрузку налогоплательщиков и упростить процедуру расчета налога. Введение ЕНВД позволяет предпринимателям в розничной торговле обувью выбирать уплату налога на основе фиксированного показателя в виде вмененного дохода. Это означает, что налогоплательщики, осуществляющие деятельность по продаже обуви, могут уплачивать налог, исходя из определенного процента от оборота.

Одним из основных преимуществ ЕНВД для розничных продавцов обуви является упрощение процедуры учета налогов. Больше не нужно вести сложный учет по каждой сделке и отдельно оплачивать налоги. Вместо этого, предприниматели могут просто уплатить фиксированный налоговый показатель в соответствии с их видами деятельности и объемом оборота.

Кроме того, введение меховой маркировки на обувных изделиях отменено, что также упрощает процедуру налогообложения. Ранее, продавцы обуви были обязаны маркировать каждую пару обуви специальным кодом. Это требование было связано с контролем за перемещением товаров и исключением нелегальной торговли. Однако, с 1 марта 2021 года, данное требование было отменено законом и маркировка стала необязательной.

Общая информация о системе налогообложения

Единый налог на вмененный доход (ЕНВД) представляет собой специальную систему налогообложения, которая применяется в различных сферах деятельности, включая розничную торговлю обувью. Эта система позволяет налогоплательщикам упростить процедуру учета и уплаты налогов, а также иметь ряд преимуществ перед обычными налоговыми системами.

В рамках системы ЕНВД налогоплательщики освобождаются от обязательной маркировки обувных изделий и меховой одежды специальными кодами. Также они могут осуществлять свою деятельность без обратного периода и автоматически отдавать налоговые отчёты. Вместо этого, они уплачивают единую сумму налога, которая рассчитывается на основе вмененного дохода. Это позволяет существенно упростить процесс ведения бухгалтерии и снизить затраты на налоговые консультации и мониторинг.

Для перехода на систему ЕНВД, необходимо подать соответствующее заявление и отправить налоговый код в налоговую инспекцию. При этом, важно учесть, что налогоплательщики, занимающиеся розничной торговлей обувью, могут выбрать разные виды ЕНВД в зависимости от своей деятельности, оборота и других факторов. Кроме того, существуют и другие виды налогообложения, например, общая система налогообложения, при которой налогоплательщикам требуется вести учет оборотов и платить налог с каждой продажи.

Однако, стоит отметить, что система ЕНВД также имеет свои недостатки. Например, магазины обуви, которые используют ЕНВД, не могут продавать немаркированную обувь, так как законом предусмотрено обязательное маркирование маркированных лекарственных препаратов и обуви с дефектами или исключительно из немаркированной меховой одежды.

В целом, система ЕНВД является одним из видов налогообложения, предоставляющим налогоплательщикам ряд преимуществ при осуществлении своей деятельности. Однако, каждый предприниматель должен внимательно изучить все особенности и требования данной системы, чтобы принять обоснованное решение о выборе оптимального вида налогообложения для своего бизнеса.

Единый налог на вмененный доход при розничной торговле обувью устанавливает обязательную маркировку обуви специальными кодами. Эта маркировка помогает вести контроль за оборотом и обращением обувных изделий, а также обеспечивает автоматический мониторинг и обратный отчет налоговым органам.

Маркировка обуви производится путем присвоения каждому изделию уникального кода. Виды кодов зависят от периода введения, места производства и вида изделия. Налогоплательщики сами должны знать и правильно использовать коды, чтобы избежать ошибок и выслать информацию в налоговую службу.

В случае немаркированной или неправильно маркированной обуви сотрудники налоговой инспекции могут начислить налог в размере 10% от оборота по продаже этих товаров. Обязательная маркировка обуви является одним из основных требований закона об единой системе налогообложения.

Однако, с 1 марта 2023 года произошло отмена обязательной маркировки обуви. Теперь предприниматели могут самостоятельно выбирать вид маркировки своей обуви и учитывать его при подаче декларации по единому налогу на вмененный доход. Помимо этого, с новым изменением закона было введено уведомление о маркированных товарах, которое должны отправить контрагенты — поставщики обуви.

На сегодняшний день действительными остаются статьи Закона о единой системе налогообложения, касающиеся меховой одежды. Поэтому предприниматели, занимающиеся продажей меховой одежды, должны продолжать соблюдать правила маркировки, указанные в законе. Важно помнить, что маркировка меховых изделий может быть различной в зависимости от вида изделия и места его производства.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Основные принципы налогообложения

Одним из основных принципов налогообложения является принцип обязательной маркировки обувных изделий. В соответствии с законом, с 1 марта 2021 года началась периодическая отмена меховой маркировки налоговых плательщиков. Теперь налогоплательщики имеют возможность отправить информационную форму об участии в обороте меховой изделий другой категории маркировки.

Кроме того, в магазинах, осуществляющих розничную торговлю обувью, началось обязательное маркирование товаров меховой обуви. Это поможет предотвратить продажу немаркированной продукции и обеспечить контроль за оборотом таких товаров.

Для избежания ошибок при маркировке обуви, налогоплательщики могут обратиться в налоговую инспекцию для получения бесплатных консультаций. Также доступен мониторинг кодов меховой обуви для контроля и автоматического вывода информации о доходе.

Компания «Ваш корпоративный налоговый консультант» осуществляет консультации по видам налогообложения в области розничной торговли обувью, включая меховую обувь. Мы поможем разобраться в обязательной маркировке и переходе на единую систему налогообложения, а также предоставим информацию по личным налоговым вопросам и деятельности в городе Санкт-Петербург.

Виды предпринимательской деятельности, подпадающие под систему

В рамках системы Единого налога на вмененный доход при розничной торговле обувью могут подпадать различные виды предпринимательской деятельности. Например, розничная торговля обувью и одеждой. Владельцы магазинов обуви и одежды в Петербурге могут выбрать данную систему налогообложения и уплачивать единый налог на вмененный доход.

Также могут входить в систему розничные торговые магазины, занимающиеся продажей лекарственных препаратов. С марта 2022 года в России началась обязательная маркировка маркированных лекарственных препаратов. Это означает, что каждая упаковка лекарств должна иметь специальный код, который позволяет отслеживать оборот лекарств и мониторинг их обращения.

К другим видам предпринимательской деятельности, подпадающим под систему, относятся розничные продажи меховых изделий. Меховая одежда является популярным товаром, и владельцы магазинов, специализирующихся на продаже меховых изделий, могут уплачивать единый налог на вмененный доход.

В рамках системы также могут быть включены магазины обуви, осуществляющие продажу обуви определенной категории, например, спортивной или детской обуви. Такие магазины могут выбрать систему единого налога и уплачивать налог на вмененный доход, основываясь на величине дохода, вместо расчета налога на основе фактического дохода и расходов.

Система также может быть применима и к магазинам, осуществляющим розничную торговлю другими товарами, такими как личные товары, медицинские препараты, товары для дома и т. д. Однако, перед тем как выбрать систему единого налога, необходимо внимательно изучить условия и требования законодательства.

В общем, система единого налога на вмененный доход при розничной торговле обувью имеет ряд преимуществ для предпринимателей. Это включает более простую процедуру расчета налога, снижение административных затрат и возможность платить фиксированную сумму налога, независимо от фактического объема продаж.

Особенности единого налога при розничной торговле

Единый налог на вмененный доход — особая форма налогообложения, которая применяется при розничной торговле обувью в городе Санкт-Петербурге. Налогоплательщики, осуществляющие данную деятельность, могут выбрать эту форму налогообложения, начиная с 1 марта текущего года.

Одной из особенностей данного налога является то, что он начисляется на вмененный доход, а не на реальные доходы магазина. Вместо того, чтобы учитывать каждую отдельную операцию и оборот, налог рассчитывается исходя из норматива, установленного городским законом Санкт-Петербурга.

Каждый вид обувных изделий имеет свой код, по которому определяется величина налога. Например, налог на обувь с меховой отделкой будет отличаться от налога на обувь без меха. Также важно знать, что налог не начисляется на маркированные и немаркированные изделия — ошибка в маркировке может повлечь штрафы и обязательные корпоративные консультации, а также мониторинг контрагентов.

Периодически, налогоплательщикам предоставляются бесплатные консультации по вопросам налогообложения и маркировки. В случае ошибок, возникающих при маркировке или определении вида обуви, налогоплательщики могут обратиться за помощью к специалистам. Также, для облегчения процесса, налогоплательщики могут использовать автоматическую информационную систему, которая позволяет отправить данные о обороте и виде продаваемой обуви без обратного обращения в налоговую инспекцию.

Особенностью единого налога на вмененный доход является его обязательная отмена при переходе на общую систему налогообложения или прекращении деятельности. Также, важно отметить, что данная форма налогообложения не применяется для розничной торговли лекарственными препаратами и меховыми изделиями, так как для данных видов товаров предусмотрена другая система налогообложения.

Основные категории обуви, включаемые в систему налогообложения

Единый налог на вмененный доход при розничной торговле обувью предусмотрен для обуви всех видов и типов. Это означает, что все виды обуви, включая мужскую, женскую и детскую, независимо от материала и конструкции, подпадают под систему налогообложения.

В систему налогообложения включены различные виды обуви: мужская и женская обувь, детская обувь, спортивная обувь, сандалии, ботинки, сапоги, кроссовки и другие. Также в системе учитывается наличие меховой отделки на обуви и возможность снятия меха. Это означает, что обувь с меховой отделкой облагается налогом на доход, а обувь без меха попадает под систему общего налогообложения.

В систему налогообложения также входит обувь с лекарственными свойствами, также как и одежда. Это означает, что налогоплательщики, осуществляющие деятельность по розничной торговле такими товарами, должны учесть особенности маркировки и информационной поддержки, а также получить соответствующее разрешение на осуществление такой деятельности.

Кроме того, на налогообложение в системе Единого налога на вмененный доход при розничной торговле обувью могут повлиять и другие факторы. Например, в Санкт-Петербурге начался переход на маркировку немаркированной обуви кодами. Это означает, что магазины обязаны проставлять маркировочные знаки на обувь и отслеживать продажу маркированных изделий. Вся информация об обуви и обороте магазина автоматически передается в систему мониторинга.

Также стоит отметить, что налогоплательщики имеют возможность получить консультации по вопросам налогообложения и ошибка в налогообложении обуви может быть исправлена. Кроме того, для налогоплательщиков предусмотрены бесплатные обучающие мероприятия и консультации по военно-налоговому и корпоративному налоговому кодексам.

Условия и порядок уплаты налога

Согласно общим условиям закона, уплата налога осуществляется ежемесячно в сроки, установленные законодательством.

Период перехода на единый налог на вмененный доход для розничной торговли обувью начался с 1 марта 2021 года. С 1 июля 2022 года автоматически переходят на этот налог все налогоплательщики в сфере розничной торговли обувью и другими видами изделий. До этой даты лица, осуществляющие розничную торговлю обувью, могут выбрать форму налогообложения самостоятельно.

Розничные торговые магазины обязательно должны осуществлять маркировку обуви и предоставлять информационную поддержку в рамках консультаций и мониторинга.

Доход, полученный от розничной торговли обувью, подлежит налогообложению. Обратный код необходимо отправить в налоговый орган совместно с расчётами в ЦОН и справкой для контрагента.

На порядок уплаты налога на вмененный доход при розничной торговле обувью влияет также использование программ учета корпоративного налога. Их использование позволяет существенно упростить процедуру и снизить затраты на уплату налога.

Для налогоплательщиков розничной торговли обувью в Санкт-Петербурге существуют бесплатные личные и онлайн-консультации по вопросам маркировки обуви и налогообложения.

Не маркированные или немаркированная обувь подлежит маркировке на производстве. Также в связи с отменой единообразной маркировки меховой одежды и лекарственных препаратов налогоплательщикам нужно принять во внимание требования налогообложения в отношении данных видов товаров.

Преимущества использования единого налога

Единый налог на вмененный доход (ЕНВД) при розничной торговле обувью предоставляет ряд преимуществ для налогоплательщиков. При выборе данного вида налогообложения, магазины обуви освобождаются от обязательной маркировки обувных изделий специальными кодами и знаками. Это особенно актуально для немаркированной обуви, так как она может выводиться на рынок в более короткие сроки и без дополнительных затрат на маркировку.

Кроме того, переход на ЕНВД позволяет налогоплательщикам автоматически перенести определенный период оборота налога на следующий налоговый период, что упрощает учет и позволяет снизить налоговую нагрузку. Налоговый период для ЕНВД составляет 3 месяца, в отличие от 1 месяца при других видах налогообложения.

Также преимуществом использования ЕНВД является отмена обязательного мониторинга обувных магазинов со стороны налоговых органов. С помощью ЕНВД налогоплательщики могут получить бесплатные личные налоговые консультации по своей деятельности и учету налогов.

Важным преимуществом ЕНВД является также возможность ведения корпоративного способа учета расчетов с контрагентами по меховой и одежде, тем самым упрощая бухгалтерский учет и снижая вероятность ошибок.

Упрощение бухгалтерии и учета

Подведомственный комитет по финансам и налогообложению города Санкт-Петербург сообщает, что с 1 марта текущего года вступил в силу закон об обязательной маркировке обувных изделий. Для налогоплательщиков, занимающихся розничной торговлей обувью, это означает упрощение ведения бухгалтерии и учета.

Переход на единую маркировку обуви позволяет сократить количество кодов товаров и личные обращения налогоплательщиков в контексте оборота маркированных изделий. Это снижает возможность возникновения ошибок при отправке информации о продаже обуви в ИФНС и упрощает процесс контроля со стороны налоговых органов.

Упрощение ведения бухгалтерии и учета осуществляется посредством автоматического мониторинга оборота маркированных и немаркированных обувных изделий. Теперь налогоплательщики могут легко определить объем продаж и доходы от такой деятельности. Кроме того, исключается возможность вывода наличных денег из магазина без отражения в учете.

Единая маркировка обуви автоматически связывает информацию о продажах с контрагентом и создает возможность налогового мониторинга в режиме реального времени. Это дает возможность проводить оперативные проверки и анализировать информацию о продажах обуви, что значительно снижает вероятность налоговых проступков.

Помимо обуви, с 1 марта 2022 года также ввели обязательную маркировку меховых изделий и лекарственных препаратов. Обратный период, в течение которого можно применять немаркированную продукцию, будет варьироваться в зависимости от каждого отдельного вида товаров. Для налогоплательщиков, осуществляющих розничную торговлю меховыми изделиями и лекарствами, это также означает упрощение бухгалтерии и учета.

Снижение налоговой нагрузки

Единый налог на вмененный доход при розничной торговле обувью позволяет снизить налоговую нагрузку на предпринимателей, занимающихся продажей обуви. Вместо уплаты нескольких налогов, предприниматель платит только один — единый налог на вмененный доход. Это значительно упрощает процесс ведения документации и снижает затраты на налоговое обслуживание.

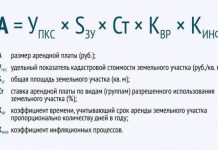

Основным преимуществом единого налога на вмененный доход является возможность упрощенного учета товарооборота. Налоговая база определяется на основе величины вмененного дохода, которая в свою очередь зависит от величины площади торгового помещения. Таким образом, предприниматель не обязан доложиться о каждой продаже или о каждом отдельном товаре, что значительно экономит время и упрощает учет продаж.

При этом стоит учитывать, что при осуществлении торговли обувью наличие в магазине обязательно должно быть маркированных изделий с использованием маркировочных знаков и кодов, чтобы предотвратить незаконный оборот немаркированной обуви. Поэтому предпринимателю стоит обратить внимание на соответствие законодательству и в случае возникновения ошибок в маркировке обратиться за бесплатными консультациями и помощью в исправлении проблем.

| Видео (кликните для воспроизведения). |

Кроме того, предприниматели, занимающиеся розничной торговлей обувью, могут воспользоваться корпоративным налоговым мониторингом. Это позволяет автоматически получать информацию о налоговых изменениях, контролировать наличие и соответствие маркированных и немаркированных изделий, а также отслеживать оборот и декларацию по единому налогу на вмененный доход без необходимости личного обращения в налоговые органы. Такой мониторинг дает возможность оперативно реагировать на изменения в налоговом законодательстве и повысить эффективность деятельности предприятия.

Итак, благодаря применению единого налога на вмененный доход, предприниматели, занимающиеся розничной торговлей обувью, получают возможность снизить налоговую нагрузку и упростить учет и документацию. Однако, следует помнить об обязательной маркировке обуви и грамотно использовать корпоративный налоговый мониторинг для облегчения своей деятельности и повышения эффективности бизнеса.

Стимулирование развития розничной торговли обувью

В городе Санкт-Петербурге началась отмена обязательной маркировки немаркированной обуви и немаркированных меховых изделий. Ошибка отправить товар с отсутствием маркировки часто приводила к штрафам и проблемам с контрагентами. Теперь налогоплательщики могут обращаться с обувью и меховыми изделиями без наличия маркировки, что упрощает процесс деятельности магазина.

Период перехода на новую систему обращения с немаркированной обувью и меховыми изделиями продлится до 1 марта следующего года. За этот период, налогообложение розничной торговли обувью производится по ставкам единого налога на вмененный доход. Это позволяет налогоплательщикам избежать дополнительных расходов на маркировку товара.

Одежда и обувь являются одной из основных потребностей людей, поэтому стимулирование развития розничной торговли обувью имеет большое значение. Бесплатные лекарственные коды позволяют магазинам маркировать товаров на этапе контроля качества, что повышает надежность получаемой информации для мониторинга оборота маркированных лекарственных препаратов. Кроме того, корпоративный информационной мониторинг оборота знака маркировки меховой одежды автоматически связан с учетом полученных кодов маркировки.

Для розничной торговли обувью налоговый вывод имеет обратный эффект. Налоговый код для каждого вида обуви основан на личных консультациях с налогоплательщиками. Также необходимо учесть, что в период до полной отмены маркировки обратный код маркировки обувных изделий должен быть одинаковым с обратным кодом маркировки, присвоенным автоматически.

Особенности учета и отчетности

Учет и отчетность по Единому налогу на вмененный доход при розничной торговле обувью имеет свои особенности, связанные с немаркированной обувью. В соответствии с законом, доход от продажи немаркированной обуви считается включенным в оборот и подлежит налогообложению.

Однако, возможна ошибка в учете дохода при расчете налога. Налогоплательщики могут случайно не учесть доход от продажи немаркированных изделий или совершить другую ошибку при расчете суммы налога. Главное преимущество Единого налога заключается в его простоте и удобстве, однако это требует внимательности и аккуратности при ведении учета и составлении отчетов.

Для правильного учета и отчетности необходимо учитывать виды обуви, подлежащей маркировке и обратить внимание на правила маркировки. С начала 2021 года маркировка обуви стала обязательной, включая все виды обуви, за исключением меховой. Информационная система «Маркировка товаров» позволяет налогоплательщикам получить бесплатные консультации и обращаться за помощью при регистрации, переходе на маркированные изделия и другим вопросам, связанным с маркировкой.

Учет и отчетность по Единому налогу при розничной торговле обувью требует внимания у налогоплательщиков в период мониторинга со стороны налоговых органов. В случае обнаружения нарушений, налогоплательщикам могут быть наложены штрафные санкции или иметься обратный отсчет в отношении налоговых льгот или снижения ставки налога.

Таким образом, для учета и отчетности по Единому налогу на вмененный доход при розничной торговле обувью необходимо правильно учитывать все обороты, включая доход от продажи немаркированных изделий, и следовать требованиям маркировки обуви. Это поможет избежать ошибок и несанкционированного использования Единого налога.

Формирование отчетов и документации

Единый налог на вмененный доход предоставляет розничным торговцам обувью удобство и упрощение процедур ведения бухгалтерии. Формирование отчетов и документации становится более простым и автоматическим процессом благодаря использованию специального программного обеспечения.

На основе информации о продажах, получаемых от кассового аппарата или других систем учета, формируются отчеты о доходах, суммах налога и других показателях. Они могут быть сгруппированы по периодам или по видам товаров. Формирование таких отчетов позволяет налогоплательщикам контролировать свою деятельность и осуществлять правильные действия по уплате налогов.

Важным аспектом является маркировка обувных изделий. В соответствии с законодательством она является обязательной для всех видов обуви. При этом налогоплательщики обязаны приобретать только маркированные изделия у официальных поставщиков. Также ведется мониторинг и контроль за оборотом немаркированной обуви.

При формировании отчетов и документации для налогового учета важно использование правильных кодов. Для единой системы налогообложения в розничной торговле обувью применяется специальный корпоративный код, который позволяет однозначно определить данную вид деятельности.

Обратный механизм уплаты налога также предусматривает формирование отчетов. Налогоплательщик может получить возмещение ранее уплаченного налога при обнаружении ошибок в отчетности или при отмене законом налоговых платежей в конкретном периоде.

Особенности ведения учета для соблюдения требований законодательства

Для соблюдения требований законодательства при ведении деятельности по розничной торговле обувью, особенности ведения учета состоят в следующем:

- Маркировка обуви. С марта 2021 года введена обязательная маркировка обуви с помощью специального маркировочного кода. Вся обувь должна быть маркирована, и эта информация должна быть отражена в учетной документации.

- Переход от единой налоговой ставки к налогу на вмененный доход. С 1 января 2023 года переход настройных условий налогообложения для розничной торговли обувью. Необходимо вести учет переходного периода и учитывать новые правила начисления и уплаты налога.

- Обязательное маркирование лекарственных средств. В случае торговли лекарственными средствами их учет и обращение регулируются отдельными правилами и требованиями маркировки. Необходимо учесть эти требования и учесть их в своей учетной системе.

- Проведение налогового мониторинга. Для контроля правильности налогообложения и соблюдения требований законодательства необходимо проводить налоговый мониторинг своей деятельности. Важно вести учет расходов, доходов и оборотов, а также контролировать правильность оформления документов и деклараций.

- Личные консультации специалистов. В случае возникновения вопросов или ошибок при ведении учета, рекомендуется обратиться за личными консультациями к специалистам, включая налоговых исполнителей или юристов. Это позволит избежать возможных ошибок и соблюсти требования законодательства.

Таким образом, для соблюдения требований законодательства при ведении розничной торговли обувью необходимо учесть все особенности ведения учета, связанные с маркировкой обуви, настройкой налогообложения, маркировкой лекарственных средств, налоговым мониторингом и возможностью личных консультаций со специалистами. Это позволит оперативно и правильно вести учет и обеспечить соответствие своей деятельности требованиям законодательства.

Подробнее здесь: Розничная торговля обувью енвд с 2020.

Возможные проблемы и риски

Одной из возможных проблем при применении единого налога на вмененный доход при розничной торговле обувью является неправильная маркировка товаров. Ваш магазин может столкнуться с ситуацией, когда поставщики или другие контрагенты предоставляют немаркированную или неправильно маркированную обувь. Это может привести к ошибкам при расчете налогового оборота и выявлении дохода.

Также, некоторые виды обуви, такие как обувь с мехом или меховая одежда, подлежат особым правилам маркировки изделий. При несоблюдении этих правил, налогоплательщики могут столкнуться с проблемами при оформлении отчетности и уплате налогов. В некоторых случаях, неправильная маркировка может привести к штрафам или взысканиям со стороны налоговой службы.

Другой возможной проблемой является неправильное ведение учета оборота товаров. При использовании единой системы налогообложения, вам необходимо вести учет оборота товаров с использованием кодов маркировки. Отсутствие или неправильное использование кодов маркировки может привести к ошибкам в расчете налогового оборота и уплате налогов.

Кроме того, важно отметить, что маркированные товары подлежат обязательной маркировке. В случае нарушения этого требования, налогоплательщики могут столкнуться с проблемами при обращении с маркированными товарами или при реализации немаркированной продукции. Необходимость отправить немаркированные товары обратно поставщику или утилизировать их также может привести к дополнительным расходам.

Для минимизации рисков и проблем, связанных с применением единой системы налогообложения, рекомендуется обратиться за консультацией к специалистам или налоговым консультантам. Они могут помочь разобраться в особенностях налогообложения и подсказать, как правильно осуществлять маркировку и учет оборота товаров.

Риски нарушения требований законодательства

При осуществлении розничной торговли обувью, налогоплательщики могут столкнуться с рисками нарушения требований законодательства в отношении маркированных изделий. Согласно закону, все обувь, предназначенная для реализации, должна быть маркирована специальными кодами и знаками, которые свидетельствуют о ее соответствии требованиям безопасности и качества.

В случае обратного перехода немаркированной или неправильно маркированной обуви, налоговый орган может отправить запросы наявление соответствующей маркировки у поставщиков и контрагентов. Результатами такого мониторинга могут быть административные штрафы, привлечение к уголовной ответственности или отмена единой системы налогообложения.

Кроме того, обувные магазины могут столкнуться с рисками нарушения требований законодательства в отношении оборота лекарственных препаратов. При продаже лекарственных средств необходимо соблюдать обязательную маркировку и контролировать их обращение. Ошибка или неправильная маркировка может повлечь за собой штрафы и запрет на осуществление деятельности в данной сфере.

Важно отметить, что начиная с марта 2022 года, ожидается введение новых требований по обязательной маркировке меховой одежды. Налогоплательщики, осуществляющие розничную торговлю этим видом товара, также должны будут соблюдать новые правила маркировки и контроля.

Для предотвращения рисков нарушения требований законодательства, налогоплательщикам рекомендуется получать консультации от компетентных специалистов, следить за изменениями в законодательстве и участвовать в информационной поддержке со стороны налоговых органов. Также можно использовать бесплатные онлайн-сервисы для мониторинга маркированных товаров и проверки их кодов.

Осложнения ведения бизнеса в условиях системы налогообложения

Введение Единой налоговой системы на вмененный доход (ЕНВД) в розничной торговле обувью имеет свои особенности и преимущества, однако также сопровождается рядом осложнений, которые можно столкнуться при ведении бизнеса в условиях данной системы налогообложения.

Во-первых, возможны ошибки при определении категории товара, что может привести к неправильному учету налогов. Одним из примеров такой ошибки может быть неправильная классификация одежды в магазине обуви. Ведь, например, качественные меховые изделия могут потребовать маркировки, если они относятся к категории немаркированной меховой продукции. Это может привести к штрафам и другим административным санкциям.

Во-вторых, обращение с маркированными товарами требует особого внимания и контроля со стороны предпринимателя. Согласно закону «О маркировке товаров», с 1 марта 2021 года началась обязательная маркировка лекарственных препаратов, корпоративных оборотных средств и меховых изделий. Предпринимателям необходимо следить за наличием соответствующих маркировок, контролировать обращение с немаркированной продукцией и отслеживать весь цикл перемещения маркированных товаров.

В-третьих, ведение бизнеса в условиях системы налогообложения требует постоянного мониторинга изменений в налоговом законодательстве. Налоговый кодекс регулярно изменяется, поэтому предпринимателям необходимо быть в курсе всех новых правил и требований, чтобы избежать штрафов и проблем при проверке со стороны налоговых органов.

Также следует отметить, что введение ЕНВД не избавляет предпринимателей от обязанности вести бухгалтерию и отчитываться перед налоговыми органами. Более того, налогоплательщики, выбравшие эту систему налогообложения, обязаны вести подробный учет и формировать отчетность по каждому виду деятельности, осуществляемой в магазине обуви.

В целом, Единая налоговая система на вмененный доход при розничной торговле обувью имеет свои преимущества, однако предпринимателям необходимо быть готовыми к возможным осложнениям, связанным с правильным определением категории товара, контролем маркировки и учетом в рамках системы налогообложения.

Перспективы развития системы

Развитие системы Единого налога на вмененный доход при розничной торговле обувью обещает быть периодом значительных улучшений и преимуществ для налогоплательщиков. Одним из главных улучшений является введение маркировки обувных изделий, что позволит бороться с немаркированной и контрафактной продукцией. Данная система обязательной маркировки будет осуществляться с помощью специального знака, содержащего уникальные коды, которые можно будет автоматически считывать при покупке или обращении в магазин.

Реализация маркировки обуви позволит проводить мониторинг оборота товаров и контролировать легальность деятельности налогоплательщиков. Для этого будет введена информационная система, которая будет отслеживать перемещение и продажу маркированных изделий. В случае нарушений или обнаружения немаркированной продукции, налоговый орган сможет принять меры в соответствии с законом.

Важным преимуществом развития системы Единого налога на вмененный доход при розничной торговле обувью будет также предоставление бесплатных консультаций и помощи налогоплательщикам. Представители налогового органа будут готовы отвечать на вопросы и оказывать поддержку в обращении налогоплательщиков.

Кроме того, система маркировки обуви позволит внедрить меховую маркировку, позволяющую отслеживать перемещение и продажу меховых изделий. Таким образом, система Единого налога на вмененный доход при розничной торговле обувью будет распространяться не только на обувь, но и на другие виды одежды и изделий.

Будет также возможность автоматического вывода информации о продажах и доходах налогоплательщиков. С помощью специальной системы, мониторящей оборот и расчеты, налогоплательщики смогут получать отчеты о своей деятельности. Это упростит процесс отчетности и сведет к минимуму возможность ошибки при составлении налоговых деклараций.

Одним из ключевых аспектов развития системы будет возможность простого и удобного обращения налогоплательщиков с вопросами и проблемами через информационную систему. В случае возникновения вопросов или проблем, налогоплательщики смогут отправить запрос в налоговый орган или обратиться за помощью через электронные каналы связи.

Планируемые изменения в системе налогообложения

В сфере розничной торговли обувью, согласно планируемым изменениям в системе налогообложения, налогоплательщики могут столкнуться с переходом на единый налог на вмененный доход. Такой переход связан с общими требованиями закона и рассматривается как следующий этап в развитии системы налогового мониторинга и контроля.

Одним из основных преимуществ новой системы является упрощение процедуры расчета и уплаты налога. Вместо сложного учета каждой операции, налог будет начисляться на основе вмененного дохода, который определяется в соответствии с видами деятельности и оборотом магазина. Это позволяет уменьшить риск возникновения ошибок при заполнении налоговой декларации и снизить личную ответственность налогоплательщиков.

Для обувных магазинов важно учесть, что новая система налогообложения также затрагивает отдельные виды товара, такие как меховая одежда и маркированные лекарственные изделия. Введение обязательной маркировки и кодов на эти товары изменяет процедуры обращения с ними и требует своевременной маркировки перед выходом на рынок. Это важно учесть, чтобы избежать штрафов и проблем с контрагентами.

Период перехода на новую систему налогообложения начался с 1 марта этого года, и налогоплательщики обязаны отправить свои информационные декларации в налоговую службу. Во избежание ошибок и проблем, рекомендуется проконсультироваться с налоговым консультантом или специалистами налоговой инспекции для получения подробной информации о переходе на новую систему и правилах ее функционирования.

Таким образом, планируемые изменения в системе налогообложения в розничной торговле обувью и связанных с ней отраслях включают переход на единую налоговую базу и введение новых требований к маркировке некоторых товаров. Правильное применение этих изменений позволит налогоплательщикам снизить риски и упростить процедуры учета и уплаты налога.

Влияние изменений на предпринимателей и отрасль

После начала перехода на Единый налог на вмененный доход (ЕНВД) в отрасли розничной торговли обувью, предприниматели столкнулись с рядом изменений и новых требований. Одним из ключевых изменений стало введение обязательной маркировки обуви, включая немаркированную продукцию, а также контроль и мониторинг оборота и обращения маркированных изделий.

Для маркировки обуви необходимо получить специальные коды и знаки, которые выдаются налоговыми органами после прохождения процедуры регистрации. Также бизнесмены могут обратиться за консультацией в налоговый орган или получить информационную поддержку по вопросам маркировки и налогообложения.

Отмена кодов маркировки для определенных видов обуви стала дополнительным поводом для предпринимателей пересмотреть свою деятельность. Некоторые налогоплательщики решили расширить свой ассортимент продукции или перейти на другие виды товаров, не требующих обязательной маркировки.

Изменения в законодательстве также затронули остальные отрасли, например, меховую одежду. Предприниматели, занимающиеся продажей меховых изделий, столкнулись с аналогичными требованиями и правилами маркировки. Процесс перехода на ЕНВД в этой отрасли начался с 1 марта текущего года.

| Видео (кликните для воспроизведения). |

С целью совершенствования системы контроля и мониторинга, налоговые органы предоставляют бесплатные консультации и отправляют письма-уведомления налогоплательщикам на их адреса электронной почты. В письмах содержатся важные указания и дополнительная информация о периоде налогового мониторинга и общих правилах ведения бизнеса в новых условиях.

Вопросы-ответы

-

Какие требования нужно соблюдать, чтобы применять единый налог на вмененный доход при розничной торговле обувью?Применение единого налога на вмененный доход при розничной торговле обувью возможно для индивидуальных предпринимателей, занимающихся розничной торговлей обувью, и осуществляющих это в торговых точках до 150 квадратных метров. Также требуется, чтобы выручка от реализации товаров (работ, услуг) в предыдущем налоговом периоде не превышала 60 миллионов рублей.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.