Содержание

- 1 Долевое строительство это инвестирование или купля продажа

- 2 Покупка новостройки от застройщика и инвестора. В чем разница?

- 3 Договор долевого строительства (инвестиционный) или купли-продажи пая?

- 4 Договор купли продажи или инвестирование

- 5 Как приобрести жилье

- 6 Отличия договора долевого участия от договора купли-продажи

- 7 Заполнение вкладки: информация об объекте недвижимости

- 8 Договор паевого участия в строительстве — инвестирование или купля-продажа?

- 9 Как оформить покупку квартиры в программе 3 НДФЛ

- 10 Что такое ДДУ — договор инвестирования строительства или купля-продажа?

Долевое строительство это инвестирование или купля продажа

Различия ДДУ и инвестиционного договора

На практике прочие инвестиционные договоры заключаются относительно объекта в целом (например, индивидуальный жилой дом в рамках реализации инвестиционного проекта и развития территории нового квартала и т.п.). В судебной практике это также находит подтверждение. Наличие общих признаков и целей, которые были названы выше, позволяет безоговорочно отнести договор долевого участия в строительстве и инвестирования строительства жилья, который заключается не по правилам Федерального закона N 214-ФЗ, к общему типу инвестиционных договоров.

Покупка новостройки от застройщика и инвестора

Покупка новостройки от застройщика и инвестора. В чем разница?

Продавцом могут быть как застройщики, так и инвесторы. В договоре будут прописаны именно они.

А риэлтор – это всего лишь торговец недвижимостью, человек, помогающий осуществить сделку, продать квартиру. Обычно, на цену квадратного метра не влияет тот факт, кем является продавец.

Даже если ту квартиру, которую хотите купить, вам предлагает и показывает агентство недвижимости, услуги ее вам оплачивать не нужно, об этом заботится продавец.

Единственное, что отличает продажу квартиры от застройщика и продажу от инвестора — это договор, точнее его форма. В случае продажи квартиры застройщиком заключается участия в долевом строительстве, а в случае продажи квартиры инвестором — договор уступки права требования по договору участия в долевом строительстве.

Новости недвижимости

Большая часть населения в послевоенные годы проживала в бараках и комуналках, где ютились десятки семей.

В правительстве подняли вопрос о расселении этих самых семей в более комфортабельные условия.

Натуральные камни, экологичные материалы и растительные орнаменты — разбираемся в главных тенденциях в оформлении интерьера 2019 года.

Средняя ставка по ипотечным кредитам в России с начала года упала на докризисный уровень. Ожидается, что к концу 2019 года процентная ставка может снизиться до рекордных показателей.

Агентство недвижимости Московско-Парижского банка © 2019 +7 (495) 120-20-80

Виды договоров при покупке новостройки

Все остальные схемы на сегодняшний день незаконны. Вот основные виды договоров при покупке первичной недвижимости: Работа по ДДУ —гарантия надежности застройщика, наличия у него разрешения на строительство, прав на землю и проектной декларации — эти три документа дают ему право привлекать денежные средства физических лиц.

Уступка права требования по заключенному и зарегистрированному договору участия в долевом строительстве соответствует нормам 214-ФЗ.

Имущественный вычет при долевом участии в строительстве в 2019 году

Налоговый вычет не полагается лицам, которые ранее уже воспользовались данной льготой, и если жилье было куплено у родственников.

При расчете имущественного вычета входят следующие затраты: Если налоговый вычет планируется направить на возмещение расходов по строительству или отделку жилья, то это возможно при условии, что в договоре купли-продажи указана стадия строительства дома.

Долевое строительство это инвестирование или купля продажа

Инвестор — физическое или юридическое лицо, совершающее действия, связанные с риском вложения капитала, направленные на последующее получение прибыли.

Заказчик — физическое или юридическое лицо, заинтересованное в выполнении Застройщиком строительных работ.

Застройщик одновременно может являться заказчиком. Подрядчики — это физические и юридические лица, которые выполняют работы по договору подряда или государственному контракту, заключаемому с заказчиками в соответствии с ГК РФ.

Договор инвестирования и договор долевого участия

Договор долевого участия (ДДУ) – это возникший на основании положений документа 214-ФЗ, контракт.

Он так же отражает в первую очередь инвестиционное участие дольщика в возведении многоквартирного дома, практически на тех же условиях, что и инвестирования.

Однако определённые различия требуют понимания при заключении того или иного типа контракта.

Исполнитель услуг так же приобретает более широкие полномочия.

Договор долевого строительства (инвестиционный) или купли-продажи пая?

Договор долевого строительства (инвестиционный) или купли-продажи пая?

Какой договор заключать при покупке недвижимости: долевого строительства (инвестиционный) или купли-продажи пая?

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Большинство семей планируют покупку жилья именно в новостройках, но и в этом вопросе есть свои подводные камни.

Спрос на новостройки обусловлен приемлемыми условиями кредитования, в т.ч.

Договор купли продажи или инвестирование

Отличия договора долевого участия от договора купли-продажи

Что касается положений документа, то сюда принято относить ответственность и те условия, при которых собственно должны быть внесены взносы, предназначенные для строительства, также, указываются и сроки. Те лица, притязающие на недвижимость в новостройке, уже не станут разделять ответственности за предоставление услуг со стороны строительной компании. Поэтому они имеют полное право требовать исполнения уже принятых услуг, и тех, которые обозначены в соглашении обязательств. Что касается исполнителя услуг, то и он приобретает широкие полномочия.

Договор купли-продажи, как известно, представляет собой важнейший документ, суть которого заключается в том, что одна сторона передает определенный товар другой стороне. Где вторая сторона должна принять его, после чего осуществить оплату, о которой собственно сказано в договоре.

Важно отметить, что договор выступает настоящей гарантией между сторонами сделки, позволяя избежать лишних проволочек в будущем.

Договор купли продажи или инвестирования долевое строительство

Привлекает же участников долевого строительства такое жилье не только из-за низкой стоимости.

Существует ряд преимуществ такого участия:

- возможность планировки собственной квартиры (некоторые застройщики согласовывают планировку с будущими владельцами);

- гарантия прав на помещение (т.к. договор регистрируется в Росреестре).

- широкий выбор (право выбора этажности, расположения квартиры и пр.);

- беспроцентная рассрочка платежей (взносов);

- получение нового (первичного) жилья;

Каждый дольщик может усмотреть в таком строительстве и другие плюсы, в зависимости от его интересов и потребностей. При этом вложения на начальном этапе строительства, гораздо меньше. Профессионалами в инвестиционном бизнесе выделен ряд преимуществ, которые способствуют строительной деятельности, в также приносят хорошие доходы.

- высокая рентабельность инвестированных средств.

Отличие договора купли продажи о инвестирования

На практике все эти договоры имеют один и тот же предмет: лицо (инвестор) передает денежные средства в пользу юридического лица (застройщика), которое за счет полученных средств обязуется обеспечить строительство определенного объекта недвижимости (самостоятельно либо с помощью третьих лиц), и после окончания строительства этого объекта передать его инвестору на праве собственности либо долю в праве собственности на соответствующий объект.

- 1 Что такое ДДУ

- 5 Что же выбрать: ДДУ или договор инвестирования?

- 4 Какой из договоров предусматривает уплату неустойки

- 3 Основные различия между ДДУ и договором инвестирования

- 2 Что такое договор инвестирования

Что такое ДДУ Правоотношения между дольщиком и застройщиком регулируются ФЗ №214. Согласно этой норме, при покупке квартиры в строящемся доме в обязательном порядке должен быть заключен договор долевого участия (ДДУ).

Договор инвестирования и договор долевого участия

Он так же отражает в первую очередь инвестиционное участие дольщика в возведении многоквартирного дома, практически на тех же условиях, что и договор инвестирования.Однако определённые различия требуют понимания при заключении того или иного типа контракта.В ДДУ гражданско-правовой акцент на исполнение обязательств расставлен отличным от инвестиционного контракта образом. Дольщик обязуется уплачивать стоимость своего потенциального жилья на протяжении периода возведения здания.

В положениях документа указывается данная ответственность и условия, при которых вносятся взносы для строительства, в том числе – сроки внесения таковых.Лица, притязающие на квартиру в новостройке, уже не разделяют ответственности за предоставление услуг строительной компанией, они вправе требовать исполнения принятых и обозначенных в соглашении обязательств.Исполнитель услуг так же приобретает более широкие полномочия.

Договор купли продажи или инвестирования долевое строительство

Нормы данного Закона не содержат положений, устанавливающих запрет на рассрочку уплаты денежных средств по договору. Поэтому застройщик и дольщик вправе самостоятельно устанавливать сроки и порядок уплаты цены договора.Аналогичные выводы содержат Постановления ФАС СЗО от 19.06.2012 по делу N А56-53188/2011 и от 28.05.2012 по делу N А56-53187/2011.

Причем в обоих случаях ВАС не нашел оснований для пересмотра дела (Определения от 06.09.2012 N ВАС-10948/12 и от 06.09.2012 N ВАС-10947/12). высокая рентабельность инвестированных средств. Как правило, высокий процент прибыли обеспечивается даже при продаже готового объекта по заниженной стоимости; гарантия возврата вложения (за исключением случаев форс-мажоров, не зависящих от воли сторон); надежность инвестирования капиталов; широкий спектр предложения для диверсификации (разделение инвестиционных средств на части с последующим вложением в отрасли различного вида).

Способ приобретения инвестирование или договор купли продажи

Вот основные виды договоров при покупке первичной недвижимости: Работа по ДДУ —гарантия надежности застройщика, наличия у него разрешения на строительство, прав на землю и проектной декларации — эти три документа дают ему право привлекать денежные средства физических лиц.

Уступка права требования по заключенному и зарегистрированному договору участия в долевом строительстве соответствует нормам 214-ФЗ.

Как приобрести жилье

Иметь в собственности новую просторную квартиру — вожделенная мечта многих наших сограждан, благо способов воплотить эту мечту сегодня в Москве не так мало. При нехватке средств можно обратиться в банк за ипотечным кредитом. А если у вас есть собственные накопления, то остается не ошибиться в выборе. Не только квартиры, но и способа ее приобретения.

Инвестирование в строительство жилья

Сегодня приобрести жилье можно несколькими способами. Самый простой и надежный — купить квартиру за свои деньги. Собственные или заемные средства можно инвестировать, получать определенный процент прибыли и уже им распоряжаться по своему усмотрению, например, копить на будущую квартиру. Процесс этот не быстрый, требующий терпения, выдержки и профессионального расчета.

Частные инвесторы

Наиболее распространенным способом инвестирования в строительство жилья до недавнего времени считалось вкладывание средств частных инвесторов по принципу долевого участия. Инвесторами выступают стороны, заинтересованные в финансовом результате, а также конечные потребители. Такое сотрудничество в силу не вполне отрегулированных законодательных моментов относится все же к зоне достаточно высокого уровня риска, что сдерживало выход на рынок покупателей с инвестиционными целями. Договоры долевого участия по закону должны проходить государственную регистрацию, но пока на практике строительные компании предпочитают заключать с клиентами иные договоры. Основной инструмент застройщиков — предварительный договор и векселя.

Предварительный договор

Достаточно распространена еще одна форма — форма предварительных договоров, которая регулируется рамками Гражданского кодекса РФ. Стороны договариваются о намерении совершить в будущем сделку по приобретению квартиры с зафиксированными параметрами и подтверждают эти намерения финансовыми гарантиями. Такие игры имеют смысл вести только с хорошо зарекомендовавшими себя компаниями, которые известны на рынке, ведут не один строительный проект и имеют стабильную репутацию.

В любом случае при заключении подобных предварительных договоров пристальное внимание следует уделять взаимным обязательствам сторон и ответственности за их нарушения. Крайне важно, чтобы в предмете договора четко были прописаны параметры вашего будущего жилья, включая количество комнат, метраж, стоимость, сроки его сдачи и т.п.

Одной из наиболее ненадежных «серых» схем (как для уважающего себя девелопера, так и для покупателя) в последнее время стал предварительный договор купли-продажи квартиры. Это своеобразное соглашение о намерениях, где стороны договариваются о том, что в будущем обязуются заключить между собой договор купли-продажи построенной квартиры. В нем указываются условия получения жилплощади, которые затем должны быть прописаны в основном договоре: это стоимость, условия оплаты, технические характеристики и предполагаемая дата заключения основного договора. Но так как оплата по предварительному договору является незаконной, деньги от покупателя принимаются по соглашению об обеспечении обязательств: либо как 100% задаток, либо «в целях гарантии сохранения платежеспособности к моменту заключения договора купли-продажи квартиры». Иногда оплата идет наличными, иногда деньги размещаются на депозите в банке, с которым у девелопера хорошие отношения. При этом покупатель обязан ежемесячно предоставлять застройщику выписку по счету вклада.

Еще одна разновидность предварительного договора предполагает использование векселя.

Согласно ст. 143 ГК РФ вексель — ценная бумага, удостоверяющая имущественные права. Вексель является разновидностью долгового обязательства, дающего бесспорное право требовать уплаты обозначенной в векселе суммы по истечении срока, на который он выписан. То есть вексель удостоверяет право векселедержателя на денежную сумму, обозначенную в данном финансовом инструменте.

Приобретая вексель, покупатель строящейся квартиры подписывает соглашение о покупке у застройщика (векселедателя) ценной бумаги на сумму стоимости квартиры. При этом в предварительном договоре оговаривается, что оплата будущей сделки возможна путем погашения векселя.

Преимущество вексельной схемы в том, что у покупателя квартиры есть право по истечении оговоренного срока обращения векселя предъявить его к оплате. Вексель как ордерная бумага выписывается на определенное лицо, которое может реализовать соответствующее право предъявить вексель к оплате не только самостоятельно, но и назначить своим распоряжением другое правомочное лицо.

Недостатком этой схемы является то, что юридически нет никаких гарантий, что застройщик обменяет вексель именно на квартиру. То есть теоретически существует риск, что застройщик может не принять вексель в качестве оплаты за квартиру, а просто вернет вам ваши деньги. Обычно вексель продает не сам застройщик, а какая-нибудь созданная им компания, в то же время обязанность оплатить квартиру возникает у покупателя именно перед застройщиком. Цены на недвижимость не подвержены столь уж резким колебаниям, в отличие от фондового рынка. Поэтому доход здесь более долгосрочный и стабильный.

Вексельные схемы

Это самый распространенный и самый удобный для продавца способ оформления «инвестиционного контракта» между продавцом (застройщиком) и дольщиком.

Покупатель отдает продавцу деньги за будущую квартиру, риелтор (или застройщик через другую фирму) выдает покупателю вексель на эту сумму. Стороны заключают договор о предоставлении квартиры по окончании строительства. Договор, как правило, предварительный, а значит, ни к чему не обязывающий продавца и ничего не гарантирующий покупателю. Поэтому для застройщика он удобен.

Преимущества

1. Деньги от покупателей квартир можно получить до получения разрешительной документации на строительство дома и государственной регистрации права собственности или договора аренды на земельный участок.

2. Деньги — бесплатные, за их использование не надо платить процентов.

3. В отличие от договоров долевого строительства векселя не надо регистрировать в Федеральной регистрационной службе.

4. Вексель не является обязательством предоставить его обладателю квартиру, а является безусловным обязательством по наступлении срока выплатить сумму, обозначенную в этой ценной бумаге.

5. Вексель можно опротестовать или доказать, что лицо, подписавшее его от имени застройщика, не имело на то полномочий.

6. Вексель может стать инструментом занижения налогооблагаемой базы. Эти ценные бумаги можно учитывать по цене ниже номинала, что позволяет занижать в отчетности стоимость квартир, а значит, и один из основных налогов — налог на прибыль (24%).

Облигации — это ценные бумаги с низким риском убытка, приносящие невысокий, но стабильный доход. Именно безопасность и стабильность дохода отражается на его невысоких показателях. Считается, что инвестировать в облигации — наиболее надежное вложение средств на рынке ценных бумаг. Это очень похоже на банковский вклад — деньги кладутся под известный процент и на определенный срок. Преимущества перед банковским вкладом заключаются в следующем: возможность забрать деньги без потери набежавших процентов и обычно все-таки более высокая доходность. Облигации выпускают компании самых разных отраслей, в том числе и строительные, например ГК «ПИК», СУ-155, МИРАКС и другие. Для получения ощутимого дохода нужно вложить не менее нескольких тысяч долларов.

Облигации являются неплохим инструментом для накопительного долгосрочного инвестирования, когда инвестор постепенно копит деньги для покупки квартиры или загородной недвижимости. Инвестирование — это долгосрочное вложение средств в предприятия различных отраслей, в инновационные и предпринимательские проекты.

Существует еще одна форма участия в инвестиционно-строительных проектах — закрытые паевые инвестиционные фонды недвижимости. ПИФ — это «общий котел», объединенные средства инвесторов, переданные в доверительное управление управляющей компании (УК). Задачей УК является вложение средств наиболее эффективно, чтобы стоимость паев максимально возрастала. В отличие от депозита, где процентная ставка заранее оговорена, при инвестировании в фонд вся прибыль достается пайщику (за минусом вознаграждения и расходов управляющей компании). Закрытые паевые инвестиционные фонды, как правило, создаются под конкретный строительный проект.

Средний порог вхождения в новые паевые фонды постоянно снижается, поэтому они становятся все более привлекательными и доступными для частных инвесторов. Инвестор паевых фондов — это тот, кто имеет целью не приобретение в собственность какой бы то ни было недвижимости для использования в личных нуждах, а тот, кто вкладывает деньги в строительные проекты для извлечения в дальнейшем инвестиционного дохода.

Рыночная цена акций постоянно колеблется в сторону плюса или минуса. Колебания могут быть очень значительными, и из-за этого акциям свойственна высокая степень риска. Долгосрочное инвестирование подразумевает покупку акций на срок больше года. Для терпеливого долгосрочного инвестора временные падения акций не страшны. Он рассчитывает на длительное и перспективное умножение. Такая стратегия может приносить неплохие проценты годовых, а за более продолжительный период составит сотни процентов.

Договор инвестирования без регистрации

Существует еще одна схема, которую до сих пор применяют даже серьезные игроки рынка. Это договоры инвестирования, датированные мартом 2005 г., с оплатой сегодняшним днем. Такие договоры можно не регистрировать, т.к. поправки к Закону №214, требующие регистрации договоров долевого строительства в течение определенного времени, были приняты в апреле 2005 г. Но временные возможности этой схемы работы делают ее применение все более затруднительным. Зато в такой договор легко встраиваются такие полезные опции, как «лжестраховые полисы», за счет которых можно скрывать настоящую стоимость квартир.

Дата публикации: 17:34 12 октября 2007

Отличия договора долевого участия от договора купли-продажи

Главная » Документы » договоры » Договора купли-продажи » Отличия договора долевого участия от договора купли-продажи

В обязательном порядке следует понимать, что любая серьезная сделка всегда должна сопровождаться наличием договора. Ведь именно этот документ и выступает гарантией между всеми участниками сделки.

Каковы отличия договора долевого участия от договора купли-продажи?

Это один из актуальных вопросов, который интересует действительно многих. Желая разобраться в нем детально, всегда можно проконсультироваться с опытными юристами, они обязательно помогут.

Особенности оформления договора:

- суть оформления договора заключается в том, чтобы можно было осуществлять инвестирование со стороны дольщика по строительству того или иного объекта. Это может быть квартира, офис и тд;

- также важно добавить, что предметом сделки выступает объект недвижимости;

- заключить такой договор можно на той или иной стадии, что обязательно следует учитывать.

Есть некоторые моменты, которые должны быть учтены сторонами обязательно, например, заключать документ следует исключительно с собственником. Как уже было сказано, в качестве предмета выступает то, или иное имущество, к примеру, это может быть квартира или частный дом.

Что такое договор долевого участия?

Если выделить договор долевого участия (ДДУ), то здесь следует понимать, что это важнейший документ, отражающий инвестиционное участие дольщика в возведении многоквартирного дома. Причем важно учесть, что все это происходит практически на таких же условиях, что и в момент оформления договора инвестирования.

В тот момент, когда собственно и происходит оформление подобного договора, то все участники должны внимательно ознакомиться со всеми его пунктами. Все это связано с тем, что каждый пункт несет определенный смысл. Если не сделать этого, то в дальнейшем есть шанс столкнуться с лишними проблемами, поэтому заранее задумайтесь об этом.

Про о тличия договора купли-продажи от договора дарения смотрите тут.

Важно понимать, что дольщик обязан осуществить оплату потенциального жилья. Что касается положений документа, то сюда принято относить ответственность и те условия, при которых собственно должны быть внесены взносы, предназначенные для строительства, также, указываются и сроки.

Те лица, притязающие на недвижимость в новостройке, уже не станут разделять ответственности за предоставление услуг со стороны строительной компании. Поэтому они имеют полное право требовать исполнения уже принятых услуг, и тех, которые обозначены в соглашении обязательств. Что касается исполнителя услуг, то и он приобретает широкие полномочия.

Что такое договор купли-продажи?

Договор купли-продажи, как известно, представляет собой важнейший документ, суть которого заключается в том, что одна сторона передает определенный товар другой стороне. Где вторая сторона должна принять его, после чего осуществить оплату, о которой собственно сказано в договоре.

Важно отметить, что договор выступает настоящей гарантией между сторонами сделки, позволяя избежать лишних проволочек в будущем. Это и есть основная причина, по которой его следует оформлять обязательно.

Все участники сделки должны внимательным образом ознакомиться со всеми теми пунктами, которыми обладает договор.

Конечно, оформление того или иного вида договора – это всегда ответственная процедура. Поэтому чтобы можно было избежать совершения ошибок, желательно проконсультироваться с юристами.

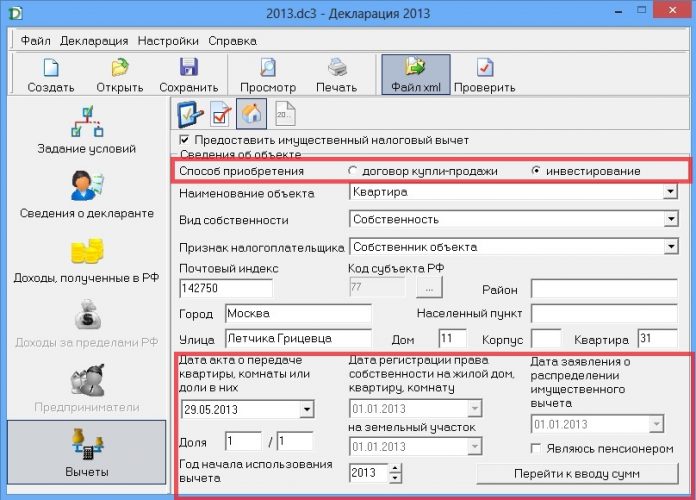

Заполнение вкладки: информация об объекте недвижимости

Возникли трудности при заполнении декларации 3-НДФЛ в разделе «Вычеты -> Имущественный -> Данные объекта». Квартира приобретена в 2015 году по ДДУ, акт приема-передачи квартиры был подписан в 2016 году и в этом же году (2016) зарегистрировано право собственности на квартиру. Я хочу вернуть имущественный налоговый вычет по процентам по ипотеке за 2015. За какой год заполнять декларацию — 2015 или 2016? Какой способ приобретения выбрать — договор купли продажи или инвестирование, если у меня есть оба этих документа?

Сергей,здравствуйте,вычет Вы можете начать получать с 2016 года,у Вас ДДУ,значит,договор инвестирования

Я правильно понял что уплаченные налоги за 2015 не вернуть в моем случае?

Только у пенсионеров есть право на получение имущественного вычета по годам ,предшествующий получению права на вычет.Все остальные могут начать получение вычета только с года получения правоустанавливаюшего документа,в Вашем случае-это акт приема квартиры

Договор паевого участия в строительстве — инвестирование или купля-продажа?

При заполнении Декларации 3-НДФЛ для получения имущественного вычета необходимо указать способ приобретения. У меня квартира приобретена по договору паевого участия в строительстве. Ранее я получала имущественный вычет по акту об исполнении договора, т.к. документы на квартиру еще не были оформлены. Сейчас же у меня на руках есть и акт, и документы (присвоен кадастровый номер). Однако если выбираешь «инвестирование», то можно указать лишь дату акта, а если «купля-продажа» — можно заполнить дату регистрации права собственности.

Считаю, что все же правильнее указывать инвестирование. Так ли это?

Как оформить покупку квартиры в программе 3 НДФЛ

В данной статье будет рассмотрено, как заполнить декларацию 3-НДФЛ с помощью программы Декларация при покупке квартиры. Порядок заполнения общей информации описан в статье Как заполнить 3 НДФЛ в программе Декларация.

Далее заходим во вкладку «Вычеты». Вверху есть строка, где содержатся наименования всех видов налоговых вычетов. Нас интересует имущественный вычет, поэтому выбираем иконку в виде домика «Имущественный налоговый вычет на строительство».

| Видео (кликните для воспроизведения). |

Теперь ставим галочку в окошке «Предоставить имущественный налоговый вычет».

Ниже видим таблицу «Сведения об объектах», чтобы ее заполнить нажимаем на зеленый плюсик слева от строки «Список объектов».

Появится окно «Данные объекта», в которое нужно будет внести информацию о приобретенном объекте недвижимости.

В строке «Способ приобретения» нужно выбрать подходящий нам из двух пунктов: договор купли-продажи и инвестирование.

Чтобы заполнить следующую графу «Наименование объекта», щелкаем по пустой строке и в высветившемся списке выбираем тот объект недвижимости, который был приобретен.

Так как квартиры и дома приобретаются гражданами не только индивидуально, но и в долевой собственности, в программе предусмотрена строка отражающая вид собственности. Щелкаем по ней, выбираем в перечне подходящий вариант вида собственности.

Далее заполняется поле «Признак налогоплательщика», ведь налогоплательщиком может быть как лицо, купившее квартиру (собственник жилья), так и его супруга. Также на вычет могут претендовать родители несовершеннолетних детей, на которых оформлены объекты недвижимости.

Теперь переходим к заполнению сведений, непосредственно касающихся приобретаемого жилья: код субъекта, почтовый индекс и адрес. Чтобы заполнить графу «Код субъекта РФ», нужно нажать на кнопку с тремя точками, появится список субъектов, выбираем необходимый, нажимаем «Да».

Следующая строка заполняется в зависимости от того, как была оформлена сделка. Если недвижимость приобреталась путем составления договора купли продажи, то вносим дату свидетельства о праве собственности. Если же способ покупки – инвестирование, вписываем дату акта приемки-передачи.

Если приобреталась общая совместная собственность (с распределением доли), то заполняется еще и «Дата заявления о распределении имущественного вычета».

А для земельных участков предусмотрена графа «Дата регистрации права собственности на земельный участок».

Ниже ставим год начала использования вычета, стоимость объекта недвижимости. Важно помнить, что возмещение за приобретаемое имущество можно получить в рамках суммы 2000000 рублей. Если стоимость приобретенного Вами жилья превысила этот лимит, программа все равно не даст внести значение больше 2000000.

Для жилья, приобретаемого в ипотеку, есть отдельная строка «Проценты по кредитам за все годы», в нее впишем общую сумму процентов за весь период кредитования. Если жилье приобреталось до 2014 года, ограничения по вычету по процентам нет, а если позже, то максимально допустимая сумма процентов к возмещению – 3000000 рублей.

После того, как данные, касающиеся приобретаемого объекта, были заполнены, нажимаем внизу окна кнопку «Да».

Теперь в таблице «Сведения об объектах» появилась заполненная строка. При необходимости ее можно удалить, нажав на красный минус. Также можно внести изменения в сведения о квартире с помощью кнопки «Редактировать объект».

Ниже видим поле «Расчет имущественного вычета», оно разбито на две области. Первая содержит данные по самой квартире, а вторая отражает информацию по процентам за кредит (заполняется, если объект недвижимости оформлен в ипотеку).

Строки «Общая стоимость всех объектов» и «Проценты по кредитам за все годы» автоматически переносится из «Данных объекта».

Следующие две строки «Вычет по предыдущим годам» и «Сумма, перешедшая с предыдущего года» заполняется только теми лицами, которые заполняют декларацию не первый год.

Поясним, на примере. Допустим, Иванов купил квартиру в 2014 году за 2000000 рублей, проценты по ипотеке составили 1200000 рублей. Совокупный доход за год равен 480000 рублей, НДФЛ составил 62400 рублей.

Вычет за квартиру составляет: 2000000*0,13=260000. При этом размер возмещения за проценты будет равен: 1200000*0,13=156000. Значит, общая сумма вычета(260000+156000=416000) превысит сумму подоходного налога, уплаченного за год, поэтому в этом году вернуть получится только 62400 рублей, а остаток переносится на следующие периоды.

Значит, когда гражданин Иванов будет заполнять декларацию в следующем году, в строку «Вычет по предыдущим годам» в колонке «Данные по покупке (строительству) объектов» он впишет сумму 480 000 рублей. Значение, которое нужно вписать в эту строку можно посмотреть в графе 2.1 листа Д1 всех деклараций за предыдущие годы.

В поле «Сумма перешедшая с предыдущего года» вносится значение строки 2.10 листа Д1 декларации за предыдущий год. Также эту сумму можно посчитать, для этого из общей стоимости жилья вычитаем сумму облагаемого налогом дохода за предыдущий год: 2000000-480000=1520000.

В правой колонке «Данные процентов по кредитам» Иванов внесет значение 1200000 в графу «Сумма, перешедшая с предыдущего года».

Так как вычет по процентам в прошлом году не был предоставлен, строку «Вычет по предыдущим годам» заполнять не нужно. Строка «Вычет у налогового агента в отчетном году» заполняется только теми лицами, которые оформляют налоговый вычет не в налоговой, а через работодателя.

Теперь, когда декларация полностью заполнена, сохраним ее, для этого нажимаем кнопку «Сохранить» на верхней панели.

После этого появится окно, вверху которого есть графа «Папка». Щелкаем по ней и выбираем место, где нужно сохранить декларацию. В строке «Имя файла» вписываем наименование нашего документа, чтобы потом было легче ее найти на компьютере.

Что такое ДДУ — договор инвестирования строительства или купля-продажа?

До 2005 года все покупали квартиры в строящихся домах по сделкам инвестирования. Сегодня такой вид сделки встречается редко. Его заменило долевое участие.

На первый взгляд, эти два договора очень похожи — на самом деле, существенно различаются и предназначены для разных целей.

Определение способа приобретения недвижимости

Договор долевого участия предполагает, что застройщик обязан построить объект недвижимости, ввести его в эксплуатацию, передать право собственности дольщику в определенный срок.

По этому соглашению дольщик приобретает право требования, а право собственности оформляется после подписания передаточного акта.

Альтернатива ДДУ — инвестиционное соглашение или соглашение о совместной деятельности — это договор простого товарищества. Он заключается вкладчиками для возведения объекта недвижимости за счет денежных средств и имущества инвесторов.

Сторонами сделки выступают: инвесторы и заказчик. Заказчиком может быть один из инвесторов. Заказчик ищет застройщика и поручает ему постройку либо реконструкцию здания.

Деньги инвестора – это вклад. Цель инвестора — получить в собственность объект недвижимости.

Он получает только часть – долю в общей долевой собственности, если в тексте сделки не указано, что вкладчик должен получить в собственность отдельное помещение.

Законодательная база

Инвестирование регулируется:

Сделки в области долевого строительства подпадают под:

- Закон о долевом участии 214-ФЗ — основной закон,

- Закон о защите прав потребителей,

- правовые основы прописаны в ГК РФ.

Государственные гарантии

ДДУ подписывается сторонами только после того, как застройщик выполнил обязательные действия, установленные законодательством:

- вначале он оформляет в собственность землю,

- согласовывает проект,

- получает разрешение на строительство.

Инвестиционный договор стороны могут заключить в любое время, даже если нет документов — только идея. Это удобно и не требует ожидания.

Основные отличия формы

В соответствии со ст.4 ФЗ «Об участии в долевом строительстве», соглашение регистрируется в ЕГРН. Дополнительный контроль со стороны государства придает сделке надежности.

Сделка не будет действительна без регистрации.

Оплата по договору ДУ происходит в денежной форме.

По инвестиционному соглашению в качестве оплаты принимается любая собственность инвестора: имущественные права аренды, земельный участок под постройку.

Посмотрите видео о том, чем отличаются два типа сделок:

Инвестирование предполагает разделение между вкладчиками всех рисков. Если строительство будет приостановлено, потому что нет денег, инвесторы будут вынуждены вложиться дополнительно.

По ДДУ вся ответственность на застройщике, который должен заранее просчитать и застраховать риски. Это помогает дольщику не беспокоиться по поводу дополнительных затрат.

Звоните юристу

Подберем специалиста за вас

8 (499) 350-97-63 — Москва

8 (812) 309-74-28 — СПб

Ответственность застройщика

Ответственность заказчика по ДДУ строго регламентируется действующим федеральным законодательством, которое определяет условия и сроки сдачи объекта, гарантии качества и другие механизмы государственной защиты.

Ответственность заказчика по инвестиционному договору определена его условиями.

Застройщик обязан направить дольщику уведомление о невозможности закончить строительство за 2 месяца до определенного сторонами срока. В уведомлении он предлагает изменить условия сделки.

Неустойка рассчитывается по закону «Об участии в долевом строительстве» (ссылка).

Инвестор может рассчитывать почти только на гарантии, указанные в тексте сделки.

Он также может потребовать выплатить так называемую «законную неустойку» по ст.395 ГК РФ. Она имеет сложную формулу расчёта, но в целом в 2 раза меньше размера, для физических лиц по ДДУ.

Банкротство

Дольщик вправе обратиться в арбитражный суд в течение 30 дней с момента объявления застройщика банкротом и с одним из двух вариантов требований: вернуть свои деньги или получить право собственности.

Если жилой дом уже достроен, то дольщикам повезло – они могут потребовать передать им помещения. Суд удовлетворит требования.

Если же дом не достроен, то застройщик может передать свои права на объект незавершенного строительства и земельный участок в ЖСК, созданный дольщиками.

| Видео (кликните для воспроизведения). |

В случае банкротства застройщика по инвестиционному договору, инвестор обратится в арбитражный суд с требованием о возврате денег либо передаче прав собственности на объект недвижимости.

Риски по инвестиционной сделке не покрываются государственными гарантиями.

Источники

Ведихин, А. Forex от первого лица. Валютные рынки для начинающих и профессионалов / А. Ведихин. — М.: Омега-Л, 2005. — 428 c.

ред. Никифоров, Б.С. Научно-практический комментарий уголовного кодекса РСФСР; М.: Юридическая литература; Издание 2-е, 2011. — 574 c.

Борисов, А. Н. Комментарий к Федеральному закону «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» / А.Н. Борисов. — М.: Юстицинформ, 2009. — 272 c.

-

Исторические, философские, политические и юридические науки, культурология и искусствоведение. Вопросы теории и практики, №6(12), 2011. В 3 частях. Часть 1. — М.: Грамота, 2011. — 232 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.