Содержание

- 1 Пример проводок для безвозмездной финансовой помощи от учредителя

- 2 Финансовая помощь от учредителя в 2019 году

- 3 Образцы оформления договора о финансовой помощи от учредителя ООО (безвозмездная и возвратная временная)

- 4 Как оформить безвозмездную помощь фирме со стороны учредителя

- 5 Безвозмездная помощь учредителя: проводки

- 6 Наименование платежа возврат финансовой помощи учредителя

Пример проводок для безвозмездной финансовой помощи от учредителя

Законодательство разрешает безвозмездную передачу активов от одного юридического лица другому. Частный случай такой передачи – предоставление средств непосредственно учредителем. Так можно действовать далеко не во всех случаях.

Рассмотрим, какие ситуации правомерны для передачи финансов учредителем без ожидания каких-либо ответных шагов или обязательств, какой смысл этой операции, как правильно это оформить и провести по бухгалтерии.

Зачем учредителю дарить компании имущество или деньги

Безвозмездная передача – это не «подарок» в общепринятом смысле слова. Средства предоставляются без расчета на какие-либо действия в ответ, однако, такая операция должным образом оформляется и в большинстве случаев облагается налогом.

Если речь идет об ООО, то имущество каждого учредителя не является собственностью всего юридического лица. Нельзя требовать от участников непременного вклада в компанию тех или иных средств. Тем не менее, и запретить такую операцию нельзя. Если фирме нужна финансовая помощь или необходимо иное пополнение активов, собственник может это совершить. Чаще всего этого требуют следующие ситуации:

- возможность банкротства, которое можно предотвратить;

- убытки, которые необходимо срочно покрыть;

- острая необходимость в дополнительных оборотных средствах.

Решить эти проблемы можно по-разному: сделать взносы в уставной капитал, взять заем либо оказать организации безвозмездную помощь.

К СВЕДЕНИЮ! Такой способ выбирают предприниматели, которые не хотят связываться с банковским кредитованием с его обязательными процентами.

Особенности учредительской безвозмездной помощи

Когда участник принимает решение помочь своей фирме финансово или имущественным вкладом, он должен решить, собирается ли он когда-либо потребовать активы обратно. Если да, то такая передача средств будет называться возвратной, а такая передача средств – займом. Он может быть сделан под очень низкий процент или вовсе без него. В любом случае, эти моменты нужно оговорить в договоре при оформлении ссуды.

Если же речь идет именно о безвозмездной помощи, то возврата средств не предполагается. При такой форме финансовой поддержки важно учитывать такие факторы:

- передаваемые средства никак не влияют на размер уставного капитала;

- данные финансы не увеличивают и не уменьшают долю ни одного участника юрлица;

- организация получает деньги без дополнительных условий.

Оформление безвозмездной помощи

Решение об оказании денежной помощи на безвозмездной основе требует договорного оформления.

ВАЖНАЯ ИНОФРМАЦИЯ! Налоговый Кодекс РФ не облагает переданные средства налогом на прибыль, если оказавший помощь участник юридического лица владеет половиной и более уставного капитала организации. В других случаях эта сумма станет частью внереализационных доходов и подлежит налогу на прибыль.

Необходимым документом является учредительское решение об оказании безвозмездной помощи фирме, где нужно четко указать цели, на которые планируется направить полученные финансы.

Проводки по бухучету

С точки зрения бухучета, деньги учредителя, переданные в организацию безвозмездно, считаются «прочими доходами» (в соответствии с абзацем 10 п. 7 ПБУ 9/99). Их нужно признавать на дату их поступления на счет, от этого зависит способ отражения их в учете.

-

Деньги для любых целей можно зачислять в течение всего отчетного периода. Проводка должна быть сформулирована так: дебет 51(51), кредит 91-1, «Безвозмездное получение средств от участника ООО (акционера, учредителя)».

ОБРАТИТЕ ВНИМАНИЕ! Счет 98-2 «Безвозмездные поступления денежных средств» здесь не подходит, он предназначен для регистрации передачи материальных активов, а не денежных средств.

ПРИМЕР. Учредитель ООО «Кантата» Л. В. Контрабасов владеет 50% уставного капитала фирмы. В феврале 2017 года он перечислил компании финансовую помощь на пополнение оборотных средств, которая составила 300 000 руб. Расчетный счет «Кантаты» был пополнен 16 февраля 2017 года. В бухучете на эту дату должна содержаться следующая запись: «Дебет 50(51), кредит 91-1 – 300 000 руб. – получена денежная помощь от учредителя Л. Контрабасова». При этом налогом на прибыль эта помощь обложена не будет.

- датой оформления протокола собрания участников (или решения единственного учредителя) нужно провести дебет 75, субсчет «Средства учредителей, направленные на покрытие убытка», кредит 84 – принято решение погасить убыток за счет акционера (учредителя);

- датой поступления финансов на счет проводится дебет 50(51), кредит 75, субсчет «Средства учредителей, направленные на покрытие убытка» – получены финансы от учредителя на покрытие убытков по итогам отчетного года.

ПРИМЕР. ЗАО «Стальпрокат» применяет общую систему налогообложения. По финансовым итогам 2016 года за ним значится убыток в сумме 600 000 руб. Учредителями ЗАО «Стальпрокат» являются Р. И. Проскуров (доля в уставном капитале 51%), Н. С. Пробирченко (доля в уставном капитале 28%) и Л. Д. Самойлова (доля составляет 21%). В феврале 2017 года, 21 числа, до того, как была сформирована годовая отчетность за 2017 год, учредители приняли решение покрыть убыток за счет безвозмездного внесения средств. 25 февраля 2017 года на счет ЗАО «Стальпрокат» были внесены денежные средства от учредителей в таких пропорциях: Р. И. Проскуров внес 300 000 руб., а Н. С. Пробирченко и Л. Д. Самойлова – по 150 000 руб. За 21 февраля в бухучете записано:

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

- дебет 75, субсчет «средства Р. Проскурова, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Р. Проскуровым;

- дебет 75, субсчет «средства Н. Пробирченко, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Н. Пробирченко;

- дебет 75, субсчет «средства Л. Самойловой, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Л. Самойловой.

Записи за 25 февраля:

- дебет 51, кредит 75 субсчет «Средства Р. Проскурова, направленные на погашение убытка» – 300 000 руб. – поступили средства от Р. Проскурова на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Н. Пробирченко, направленные на погашение убытка» – 300 000 руб. – поступили средства от Н. Пробирченко на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Л. Самойловой, направленные на погашение убытка» – 300 000 руб. – поступили средства от Л. Самойловой на покрытие убытка.

Дохода от средств, направленных на погашение убытка, у ЗАО не возникло. В состав доходов, подлежащих налогообложению, будут включены средства, полученные от Н. Пробирченко и Л. Самойловой, поскольку их доля меньше половины уставного капитала. Результатом стало возникновение постоянного налогового обязательства, которое отражается в бухучете следующим образом: дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Обязательства по налогу на прибыль». По этой проводке отражается постоянное налоговое обязательство с суммы, выплаченной Н. Пробирченко и Л. Самойловой.

Финансовая помощь от учредителя в 2019 году

Учредители общества с ограниченной ответственностью могут в любой момент оказать финансовую помощь предприятию. Это зачастую бывает очень удобно в случае финансовых трудностей организации. Проще получить помощь учредителя, чем получать кредит в банке. Как может быть оказана финансовая помощь от учредителя, как ее отразить в бухгалтерском учете, какие проводки выполнить?

Финансовая помощь может быть как в денежном виде, так и в материальном (в виде имущества).

Каким образом учредитель может оказать финансовую помощь организации:

- Беспроцентный заем;

- Заем с начислением процентов;

- Передача имущества или финансов безвозмездно;

Рассмотрим подробнее каждый из этих случаев, в чем их особенности, какие проводки должен выполнить бухгалтер.

Финансовая помощь в виде денежного займа

Заем в виде денежных средств – это возвратная финансовая помощь от учредителя, которая предполагает возврат переданных организации средств учредителю по истечению определенного промежутка времени.

Денежные средства передаются в данном случае от учредителя предприятию на основании договора займа, составление которого должно соответствовать нормам ГК РФ.

Займ может быть процентным или беспроцентным.

В первом случае в договоре займа должна быть прописана процентная ставка, если же ее размер в договоре не указан, то он принимается равным ставке рефинансирования, действующей на текущую дату. В этом случае каждый месяц для отражения проводок по начислению процентов нужно уточнять действующую ставку на данный момент.

Если займ – беспроцентный, то это также должно быть указано в тексте договора. При этом полученная сумма займа не включается в состав доходов организации и не облагается налогом на прибыль. Материальная выгода, возникшая в связи с экономией на процентах, также не облагается налогом на прибыль. Как правило, именно такой способ оказания финансовой помощи выбирают учредители.

Договор займа помимо указания суммы и процентных ставок может включать также информацию о том, на что должны быть потрачены эти деньги, каков срок и порядок возврата.

В бухгалтерии для учета займов используется либо счет 66 (для краткосрочных, сроком менее 1 года), либо счет 67 (для долгосрочных, сроком более 1 года). Подробно эти два счета рассматривались в этой статье.

В зависимости от вида поступаемых денежных средств, счет 66 и 67 коррепондирует со счетами учета денежных средств (50, 51, 52).

Проводки по получения займа от учредителя:

- Дебет 51 (50, 52) Кредит 66 – получен краткосрочный займ.

- Дебет 51 (50, 52) Кредит 67 – получен долгосрочный займ.

Проводки по возврату денежных средств учредителю:

- Д 66 (67) К51 (50, 52) – возврат финансовой помощи учредителю.

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Безвозмездная помощь учредителя

Данный способ оказания помощи организации является очень частым в применении. Связано это с его удобством. Деньги на безвозмездной основе передаются организации, возврата не предполагается. На размер уставного капитала эти денежные средства никак не влияют, и долю учредителя не увеличивают. Увеличение уставного капитала – процедура довольно сложная, подробно об этом расписано здесь.

Если принято решение об оказании безвозмездной финансовой помощи, то это необходимо оформить с помощью соответствующих документов. При этом нужно учесть НК РФ, который гласит, что если доля учредителя в Уставном капитале превышает 50%, то полученные организацией безвозмездные средства не включаются в состав доходов и не облагаются налогом на прибыль. Если же доля менее 50%, то полученная сумма включается в состав внереализационных доходов.

Должно быть в письменном виде составлено решение об оказании безвозмездной помощи, в котором должны быть указаны цели, на которые могут быть потрачены переданные средства.

Проводки по учету безвозмездной помощи:

Для учета безвозмездно полученных активов используется сч.98 «Доходы будущих периодов», на котором открывается субсчет 2 «Безвозмездные поступления».

Проводка по получению финансовой помощи: Д51 К98.2.

Далее, согласно ПБУ 9/99 п.8, эти средства должны быть учтены в составе прочих доходов: проводка Д98.2 К91.1.

Несмотря на то, что в прочих доходах полученные средства учтены, в расчете налога на прибыль они не участвуют, поэтому возникает расхождение между бухгалтерским и налоговым учетом. Возникающая разница образует постоянный налоговый актив, который в бухгалтерском учете отражается с помощью проводки Д68 К99 на сумму, равную 20% от величины полученной безвозмездной помощи.

Образцы оформления договора о финансовой помощи от учредителя ООО (безвозмездная и возвратная временная)

Вклад может осуществляться в имущество или проводиться как материальная помощь компании. Любые учредители (физические и юридические лица) вправе поддерживать собственную фирму.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

При внесении дополнительных средств, чтобы не увеличивать базу для налогообложения налога на прибыль, необходимо придерживаться обозначенных норм при получении безвозмездного имущества:

- учредитель (физическое или юридическое лицо) имеет больше половины уставного капитала;

- предприятие, получающее средства на безвозмездной основе, должно иметь часть уставного капитала, превышающую 50%, вносящей средства компании.

Перечень условий прописывается в статье 251 НК РФ (пп.11 п. 1). Остальной вклад, выраженный в денежных единицах, необходимо включить в расчет налога.

- права на движимое и недвижимое имущество;

- интеллектуальная собственность;

- денежные средства;

- работы и услуги;

- ценные бумаги.

В качестве целей финансовой помощи (на законодательном уровне ограничений нет) предприятие может обозначить:

- увеличение оборотных активов;

- покрытие понесенных убытков;

- выплата заработной платы сотрудникам;

- погашение обязательных платежей в бюджет;

- пополнение резерва;

- приобретение активов.

Статья 209 ГК РФ (п.2) позволяет компании после получения денег в собственность самостоятельно ими распоряжаться.

Обязательно ли составлять соглашение?

Закон №402-ФЗ от 6 декабря 2011 г. регламентирует документальное оформление любого поступления денежных средств на расчетный счет или кассу компании, безвозмездная помощь не является исключением.

Наиболее распространенный метод оформления вклада — подписание договора дарения или безвозмездной финансовой помощи.

Если средства будут направлены на увеличение уставного капитала, помощь не считается безвозмездной.

Для внесения денежных средств или имущества учредителю необходимо согласовать свои действия на общем собрании участников общества, если он не является единственным владельцем.

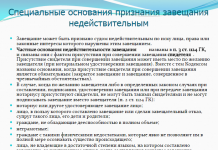

Об оказании безвозмездной поддержки

Договор составляется по одному экземпляру для каждой стороны.

Помимо обязательных реквизитов при составлении подобного рода документа (название организации, ФИО учредителя, место и дата составления), обозначая соглашение именно как договор дарения или безвозмездной помощи, необходимо прописать в тексте бланка информацию:

- фиксируется наиболее точный предмета договора;

- передаваемая сумма прописывается прописью и цифрами;

- прописывается факт безвозмездности, оказание помощи лишь в одностороннем порядке, отсутствие обязательств у принимающей стороны.

Но существуют некоторые тонкости при составлении подобного документа.

Гражданский кодекс (статья 575 п.1) не приемлет оформление договора дарения, если в качестве учредителя выступает иная коммерческая компания, подобные сделки между коммерческими фирмами запрещены (подарки до 3000 разрешаются).

Также необходимо учитывать долю в капитале общества отдельного учредителя для послабления налогового бремени. Данная норма в отношении вещей действует аналогично при передаче имущества, которое находилось в собственности учредителя в течение 1 года.

Льготы распространяются на компании с УСН, не перечисляющие налог на прибыль (ст. 346.15 НК РФ).

Скачать образец

Скачать пример договора об оказании безвозмездной невозвратной финансовой помощи организации от учредителя – word.

Оформление при возвратной временной помощи

Составление договора с условием возврата финансовой помощи от учредителя осуществляется в свободной форме и на общих правилах оформления договора займа.

Его основные положения:

- Обязательно письменное оформление и скрепление печатью фирмы и подписью сторон. Если руководитель компании и учредитель является одним и тем же лицом, его подпись проставляется дважды.

- Фиксирование процентов в условиях договора за пользование займом. Их размер четко прописывается в договоре. Получая проценты с займа, учредитель оплачивает с них НДФЛ.

- Определение срока действия соглашения, отсутствие сроков возврата средств позволяет учредителю вернуть деньги через 1 месяц после направления уведомления организации-заемщику.

- Обозначение порядка передачи займа (безналичным переводом или наличными). В бухгалтерии поступившая сумма поступления проводится, как кредиторская задолженность, которая увеличивается при поступлении средств и уменьшается при возвращении займа.

Скачать образец соглашения о возвратной временной финансовой помощи от учредителя ООО – скачать здесь.

Важные нюансы

Сумма заемных средств не учитывается в составе доходов компании, не включается в налогооблагаемую базу. А расходы, уплаченные с этого займа, включаются в строку расходов, уменьшая налог.

В соответствиями с положениями статьи 810 ГК РФ срок в договоре займа прописывать не обязательно. Средства могут передаваться на неопределенный срок, к примеру, до стабилизации финансового состояния предприятия.

Неденежная помощь (передача имущества) сопровождается некоторыми минусами:

- переданное имущество нельзя продавать или сдавать в аренду на протяжении 1 года, в противном случае его рыночную стоимость необходимо включить в доходы компании (статья 251 НК);

- амортизация имущества осуществляется лишь при условии его учета в доходах (статья 254 НК);

- амортизационная премия по капитальным вложениям не используется (статья 258 НК).

Если имущество передается в пользование без вознаграждения, то ссуда оформляется в соответствии со статьей 689 ГК.

Положения закона об ООО (п. 2 статья 21) позволяет оформить дарение части компании без согласия остальных владельцев. Но если устав общества предполагает обязательное одобрение остальных учредителей, то приоритет в подобном моменте имеет устав фирмы.

Безвозмездная передача доли в предприятии другому участнику может быть произведена только в случае полной оплаты доли.

Более выгодный и простым способом оформления финансовой помощи для своей компании учредителем, владеющим больше половины активов, является безвозмездная передача денежных средств. В этом случае не предусмотрены налоговые последствия.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Как оформить безвозмездную помощь фирме со стороны учредителя

Единственный участник ООО, он же генеральный директор, внес в уставный капитал ноутбук, на расчетном счете денег нет, но услуги нужно оплачивать. Может ли единственный участник оказать безвозмездную помощь ООО, в котором сам числится генеральным директором? Если да, как это документально оформить? Как отразить безвозмездную помощь в бухгалтерском и налоговом учете ООО?

Безвозмездное получение денежных средств организацией возможно в виде:

— вклада в имущество общества;

— финансовой помощи от учредителя.

1. Вклад в имущество

Согласно п. 1 ст. 27 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ) участники общества обязаны, если это предусмотрено уставом общества, по решению общего собрания участников общества вносить вклады в имущество общества. Такая обязанность участников общества может быть предусмотрена уставом общества при учреждении общества или путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом общества или решением общего собрания участников общества (п. 3 ст. 27 Закона N 14-ФЗ).

При этом согласно п. 4 ст. 27 Закона N 14-ФЗ вклады в имущество общества не изменяют размер и номинальную стоимость долей участников в его уставном капитале. Пунктом 14 постановления Пленума ВС РФ и Пленума ВАС РФ от 09.12.1999 N 90/14 разъяснено, что данные вклады не являются вкладами в уставный капитал.

Согласно ст. 39 Закона N 14-ФЗ в обществе, состоящем из одного участника, решения по вопросам, относящимся к компетенции общего собрания участников общества, принимаются единственным участником общества единолично и оформляются письменно.

Таким образом, для документального оформления вклада единственного участника общества необходимо оформить в письменном виде решение участника ООО, в котором рекомендуем отразить:

— цель внесения дополнительного вклада;

— размер дополнительного вклада;

— форму внесения дополнительного вклада.

Налог на прибыль

Согласно п. 8 ст. 250 НК РФ внереализационными доходами признаются доходы в виде безвозмездно полученного имущества, за исключением случаев, указанных в ст. 251 НК РФ.

В соответствии с пп. 11 п. 1 ст. 251 НК РФ при определении налоговой базы по налогу на прибыль организаций не учитываются доходы в виде имущества, полученного российской организацией безвозмездно, в частности, от организации, если уставный капитал получающей стороны более чем на 50% состоит из вклада передающей организации.

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

В рассматриваемой ситуации учредитель владеет 100% уставного капитала Вашей организации.

Следовательно, денежные средства, безвозмездно полученные Вашей организацией от учредителя, не учитываются при определении налоговой базы по налогу на прибыль.

Аналогичное мнение изложено и в разъяснениях официальных органов (смотрите, например, письма УФНС России по г. Москве от 10.10.2007 N 20-12/096580, от 16.04.2007 N 20-12/035982).

Также обращаем Ваше внимание на то, что с 2011 года вступила в действие норма пп. 3.4 п. 1 ст. 251 НК РФ, согласно которой с указанного периода в доходах не учитывается имущество, имущественные и неимущественные права в размере их денежной оценки, переданные хозяйственному обществу или товариществу в целях увеличения чистых активов, в том числе путем формирования добавочного капитала или фондов, соответствующими акционерами и участниками. Условие о дальнейшем использовании вклада, в отличие от нормы пп. 11 п. 1 ст. 251 НК РФ, в новой норме отсутствует.

В соответствии с ч. 2 ст. 4 Федерального закона от 28.12.2010 N 409-ФЗ «О внесении изменений в отдельные законодательные акты РФ в части регулирования выплаты дивидендов (распределения прибыли)» положения пп. 3.4 п. 1 ст. 251 НК РФ распространяются на правоотношения, возникшие с 1 января 2007 г. То есть обществам предоставляется возможность пересчитать налогооблагаемую базу за прошлые периоды.

Бухгалтерский учет

Порядок отражения в бухгалтерском учете и отчетности операций по вкладам в имущество общества нормативными правовыми актами по бухгалтерскому учету не регламентирован.

При этом согласно п. 2 ПБУ 9/99 «Доходы организации» доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Деньги отнесены ст. 128 ГК РФ к вещам, то есть являются разновидностью имущества.

Для целей бухгалтерского учета вклад в имущество не признается безвозмездно полученным имуществом, потому что вклад в имущество влияет на размер чистых активов, на основе которого определяется действительная стоимость доли участников.

| Видео (кликните для воспроизведения). |

Поскольку по экономическому содержанию такой вклад аналогичен сумме превышения фактической стоимости дополнительного вклада участника над суммой увеличения номинальной стоимости доли участника общества при увеличении уставного капитала общества, такие активы следует учитывать с использованием счета 83 «Добавочный капитал».

Этой позиции придерживается и Минфин России, рекомендуя отражать в бухгалтерском учете вклад в имущество общества с ограниченной ответственностью по дебету счетов учета имущества и кредиту счета добавочного капитала (смотрите, например, письма от 29.01.2008 N 07-05-06/18, от 13.04.2005 N 07-05-06/107).

Данная позиция соответствует п. 68 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение N 34н), согласно которому сумма дооценки основных средств, объектов капитального строительства и других материальных объектов имущества организации со сроком полезного использования свыше 12 месяцев, проводимой в установленном порядке, сумма, полученная сверх номинальной стоимости размещенных акций (эмиссионный доход акционерного общества), и другие аналогичные суммы учитываются как добавочный капитал.

По нашему мнению, в данном случае отражение вкладов в имущество общества должно осуществляться с использованием счета 75 «Расчеты с учредителями», поскольку он предназначен для обобщения информации обо всех видах расчетов с учредителями (участниками) организации.

Получение организацией наличных денежных средств в качестве вклада в имущество общества будет отражаться следующими записями:

Дебет 75 Кредит 83

— отражена сумма задолженности участника по вкладу в имущество общества на основании решения единственного участника общества;

Дебет 51(50) Кредит 75

— получены денежные средства в качестве вклада в имущество общества;

Таким образом, получающая сторона, отражая вклад в имущество на счете 83, не изменяет текущего финансового результата в бухгалтерском учете.

Аналитический учет по счету 83 «Добавочный капитал» организуется таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

Суммы, отнесенные в кредит счета 83 «Добавочный капитал», как правило, не списываются (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

Дебетовые записи по этому счету могут иметь место в случаях:

— погашения сумм снижения стоимости внеоборотных активов, выявившихся по результатам его переоценки, — в корреспонденции со счетами учета активов, по которым определилось снижение стоимости;

— направления средств на увеличение уставного капитала — в корреспонденции со счетом 75 «Расчеты с учредителями» либо счетом 80 «Уставный капитал»;

— распределения сумм между учредителями организации — в корреспонденции со счетом 75 «Расчеты с учредителями».

2. Финансовая помощь от учредителя

В данном случае получить финансовую помощь от учредителя (в том числе являющегося генеральным директором) можно по договору дарения.

Налог на прибыль

Налоговый учет при получении финансовой помощи от учредителя аналогичен налоговому учету при получении вклада в имущество с той лишь разницей, что в данном случае пп. 3.4 п. 1 ст. 251 НК РФ не применяется.

Бухгалтерский учет

На основании п. 8 ПБУ 9/99 «Доходы организации» (далее — ПБУ 9/99) безвозмездно полученные активы в бухгалтерском учете являются прочими доходами.

Доходы в виде безвозмездно полученных денежных средств признаются в составе прочих доходов на дату поступления указанных средств (п. 16 ПБУ 9/99).

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н, предусматривает, что для обобщения информации о стоимости активов, полученных организацией безвозмездно, предназначен субсчет 98-2 «Безвозмездные поступления», открытый к счету 98 «Доходы будущих периодов».

Однако в соответствии с приказом Минфина РФ от 24.12.2010 N 186н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету и признании утратившим силу приказа Министерства финансов Российской Федерации от 15 января 1997 г. N 3» с бухгалтерской отчетности 2011 года утратил силу п. 81 Положения N 34н.

В п. 81 было сказано: доходы, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как доходы будущих периодов. Эти доходы подлежат отнесению на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации при наступлении отчетного периода, к которому они относятся.

Таким образом, начиная с отчетности 2011 года у организаций нет оснований применять счет 98 «Доходы будущих периодов», счет 98 остался в учете и отчетности, но только по существующим специальным нормам бухгалтерского законодательства (п. 9 ПБУ 13/2000 «Учет государственной помощи», п. 6 Указаний об отражении в бухгалтерском учете операций по договору лизинга, утвержденных приказом Минфина России от 17.02.1997 N 15, п. 29 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

Учитывая, что полученные безвозмездно от учредителя с долей в уставном капитале 100% денежные средства не учитываются в целях налогообложения прибыли, в бухгалтерском учете отражается постоянный налоговый актив (п.п. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль» (далее — ПБУ 18/02)).

На счетах бухгалтерского учета отражаются следующие записи:

Дебет 51 Кредит 91, субсчет «Прочие доходы»

— полученные безвозмездно средства признаны прочим доходом;

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99

— начислен постоянный налоговый актив.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Горностаев Вячеслав

20 апреля 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Безвозмездная помощь учредителя: проводки

Безвозмездная помощь учредителя: проводки

Похожие публикации

В жизни предприятия случаются всевозможные коллизии, поэтому в случае необходимости погашения срочных платежей или покрытия убытка учредители могут финансово помочь компании. Это осуществляют предоставлением займа, имущественным вкладом (исключительно для ООО), безвозмездной передачей денежных средств или имущества. Разберемся, как учитываются эти поступления в учете компании.

Помощь учредителя

Законодатель не препятствует учредителю, давая ему право помогать компании. Одним из видов денежной помощи является заем, т. е. временная финансовая помощь, передаваемая на возвратной основе. А можно профинансировать компанию или внести имущество безвозмездно, пополнив тем самым капитал фирмы. В любом случае, проведенные операции обязательно отражают в учете. Лишь после этого полученные средства можно расходовать на нужды фирмы или по назначению, если есть специальные указания учредителя.

Как оформить безвозмездную финансовую помощь от учредителя

Началом процесса документального оформления передачи безвозмездной помощи является проведение собрания участников фирмы, на котором согласовываются детали ее предоставления. Вынесенные решения фиксируются в протоколе.

Затем, в зависимости от вида безвозмездной помощи учредителя, оформляют соответствующие соглашения: договоры дарения, безвозмездной передачи активов, ссуды, займов и т. п. Соглашения вступают в действие после передачи активов.

Безвозмездная помощь учредителя: проводки

Безвозмездная помощь учредителя – распространенный способ помощи фирме. Ее оформляют письменным решением, где указывают цели, на которые переданные активы должны быть направлены. Зачисление денег от учредителя производится с применением счета прочих доходов/расходов – 91.

Счет безвозмездных поступлений 98/2 при операциях с денежными средствами не применяется, поскольку он предназначен для учета доходов от приходования имущества. Основные проводки при безвозмездной помощи учредителя:

Операции

Д/т

К/т

Безвозвратная финансовая помощь от учредителя на расчетный счет

Поступление ОС

В счет безвозмездного поступления передан объект ОС

Передача ОС в эксплуатацию

Начисление износа на ОС

Отражена стоимость ОС в составе прочих доходов

Передача материалов

Переданы ТМЦ от учредителя

Материалы списаны на производство

Стоимость ТМЦ отражена в составе прочих доходов

Помощь для погашения убытка

Принято решение о погашении убытка

Зачисление средств для покрытия убытка

Внесение денег учредителем в уставный капитал

Внесены средства в УК

— денежными средствами в кассу

Передача учредителем ОС на увеличение чистых активов

Пополнение резервного фонда

Внесены средства учредителем на прибавление резервного капитала

Определен доход компании за год

Рассчитан чистый годовой доход

Произведено отчисление в резервный фонд в соответствии с уставом

Безвозмездная финансовая помощь от учредителя: налогообложение

В налоговом учете прибыль в виде безвозмездной финансовой помощи, полученной от юридического или физического лица, относят в состав внереализационных доходов, облагаемых налогом. Но, в отличие от бухучета, в налоговом безвозмездные поступления от учредителя фиксируются не всегда. Это зависит от размера доли в уставном капитале, которой владеет учредитель. Ст. 38, 250, 251 НК РФ перечисляют случаи, когда взносы, переданные на безмездной основе, не подлежат налогообложению:

Вид безвозмездной помощи

Когда ее не облагают налогом

Если доля помогающего в уставном капитале фирмы более 50%. В этом случае помощь от учредителя не считается налогооблагаемым доходом.

Однако если помощь оказана не финансовая, а имущественная, и активы эти реализованы в течения года с момента принятия к учету, то доход придется отразить.

Если же доля учредителя в УК не более 50%, отразить полученный доход следует обязательно, датируя его днем получения помощи. Оценить имущество необходимо по рыночной стоимости, как и в бухучете. Кстати, списать полученное в виде помощи на затраты «упрощенцам» нельзя, поскольку в расходы им можно относить только оплаченные суммы.

Компания-получатель помощи – владелец более 50% УК фирмы-помощника

Деньги, имущество, имущественные и неимущественные права

Передаются для увеличения чистых активов компании при зафиксированном в учредительных документах целевом направлении денежной помощи

Подобный порядок приемлем для предприятий всех форм собственности. К льготной категории безвозмездной финансовой помощи от учредителя в части налогообложения относят договор беспроцентного займа, поскольку на деньги по нему проценты не начисляются, а по окончании срока предоставления заем возвращают. Как таковой прибыли у предприятия не было, а, значит, налог на сумму займа не начисляют.

Финансовая помощь учредителя на возвратной основе: проводки

Денежный заем – это возвратная финансовая помощь от учредителя, возвращаемая учредителю по прошествии установленного срока. Денежные средства передаются на основании договора займа. Он может быть процентным или беспроцентным.

Условия предоставления займа указываются в договоре:

- Если заем выдается под проценты, то в договоре прописывается процентная ставка;

- Беспроцентный заем предполагает полное отсутствие процентов.

Помимо этого в соглашениях часто прописывают, на какие цели должны быть израсходованы средства.

В бухучете займов применяют счет 66 (для краткосрочных, до 1 года), либо счет 67 (для долгосрочных, свыше 1 года). Исходя из этих обстоятельств, проводки будут следующими:

Наименование платежа возврат финансовой помощи учредителя

Именно поэтому сторонам, если речь о безвозмездной помощи, необходимо указать в договоре, что предоставляемый компанией заем является беспроцентным. Срок по договору займа, согласно статье 810 ГК РФ, не является обязательным условием. Это означает, что заем может быть предоставлен на неопределенный срок (например, до момента, когда у организации улучшиться финансовое положение и она сможет возвратить полученные средства). При отсутствии в договоре займа точного срока возврата займодавец вправе потребовать вернуть переданные деньги обратно в любой момент. При этом заемщик обязан в силу пункта 1 статьи 810 возвратить полученные средства в течение 1 месяца со дня получения соответствующего уведомления. Однако в силу диспозитивности норм указанного пункта статьи данный срок может быть и увеличен в интересах компании.

«…мы вернули учредителю деньги, а инспекторы говорят, надо удержать ндфл…»

- предмет договора (то есть точное указание передаваемой суммы или иных вещей);

- безвозмездность дарения.

Образец договора финансовой помощи от учредителя можно скачать на нашем сайте.

Передача финансовой помощи ооо от учредителя

ООО может увеличить уставной капитал за счет дополнительных вкладов участников, а АО – через размещение дополнительных акций. Согласно письму Минфина РФ №07-05-06/86 от 09.04.2007 года, компания не облагается налогом на прибыль по данным вкладам, но обязана оплатить налог с увеличения стоимости доли.

В оформлении займа с учредителем нет каких-либо особенностей. Договор займа оформляется на общих основаниях, согласно 42 главы Гражданского кодекса РФ.

Если учредитель является одновременно и руководителем организации, то он подписывает договор и как физическое лицо – Займодавец, и как руководитель организации – Заемщика. Основные положения договора займа: Инструкция 1 Письменная форма договора.

В данном случае нет необходимости нотариального заверения договора, так как договор заверяется печатью организации – Заемщика. 2 Установление процентов по займу.

Возвратная финансовая помощь от учредителя договор

В этом случае, на основании пп.11 п.1 ст.251 Налогового кодекса РФ, безвозмездно полученные средства не будут облагаться налогом на прибыль, а затраты, оплаченные этими средствами, включаются в состав расходов для расчета налоговой базы. 3 Проведите вклад в имущество организации. Здесь имеется ряд ограничений. Согласно ст. 27 Федерального закона №14-Фз от 08.02.1998 года, осуществлять вклады на имущество могут только участники ООО.

Возможность внесения вкладов в имущество должна быть прописана в уставе компании. И наконец, если предприятие хочет избавиться от налога на прибыль по этому доходу, то совершать вклад должен учредитель с 50% доли в уставном капитале. 4 Увеличьте уставной капитал. Этот вариант оформления финансовой помощи учредителя является самым трудоемким, так как сопутствуется с множеством дополнительных документов.

Финансовая помощь учредителя: как правильно пополнить бюджет своей компании

Заключенным договор будет считаться после того, как деньги или имущество будут переданы. Положения п. 1 ст. 807 ГК РФ требуют обязательно указать сумму займа в договоре.

Отсутствие этого условия даст возможность считать, что договор не заключен (ст. 432 ГК РФ). Оформляя договор, следует указать, что заем предоставляется без процентов (ст. 808–809

Возврат беспроцентного займа учредителю на карту

Оказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль. Задолженность по невозвращенному займу после того, как истекут сроки давности, должна быть списана. Это станет основанием увеличить налоговую базу и начислить налог на прибыль (п. 18 ст. 250 НК РФ). Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т. е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст. 251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

А любые изменения в этом документе регистрируют в обязательном порядке. Но, как и при вкладе в имущество, никакими налогами вклады в уставный капитал не облагаются.

Главное, чтобы он был полностью оплачен на момент подачи документов на регистрацию. Деньги, которыми учредитель увеличит уставный капитал, компания также сможет потратить на свое развитие и дальнейшую деятельность.

Если учредителей несколько, то вклады они вносят пропорционально своим долям (при условии, что в Уставе не прописана возможность вносить вклады по отдельности). Что понадобится сделать: для начала необходимо принять решение об увеличении уставного капитала. Это происходит на общем собрании учредителей, если их несколько. Единственный учредитель сам выносит такое решение. В решении должна быть указана сумма, на которую увеличится капитал, а также срок, в течение которого будет сделан вклад.

Финансовая помощь от учредителя оформляется в виде передачи имущества договором дарения (п. 1 ст. 572 ГК РФ). Приложением к договору, как правило, является акт о безвозмездной передаче.

Этот документ служит основанием поставить актив на учет. Если имущество безоплатно отдается в пользование, необходимо оформить договор ссуды в порядке ст.

689 ГК РФ. ВАЖНО! Стоимость имущества, которое компания получила безвозмездно, следует отнести к внереализационным доходам (п. 1 ст. 346.15 НК РФ). Правило контрольного пакета распространяется также на безвозмездную передачу имущества. Временная помощь Безвозмездная финансовая помощь от учредителя на возвратной основе допустима. На возможность ее оказания не влияет размер его доли и правовой статус. Основной недостаток такого способа — необходимость возвращать деньги.

Наименование платежа возврат финансовой помощи учредителя

Он не должен превышать 6 месяцев с момента принятия решения. После оплаты следует внести изменения в учредительные документы.

Для этого потребуется подать в налоговую: — заявление по форме Р13001 для регистрации изменений в Уставе, подписанное генеральным директором и заверенное у нотариуса; — новая редакция Устава или изменения к нему в 2-х экземплярах; — решение или протокол об увеличении уставного капитала; — квитанция об оплате госпошлины за регистрацию этих изменений; — документы, подтверждающие оплату на увеличение уставного капитала. Для того, чтобы подать эти документы и зарегистрировать изменения у компании есть месяц, начиная с того дня, как были оплачены вклады в УК.

Процедура внесения вклада выглядит следующим образом:

- Участнику (либо третьему лицу) необходимо подать заявление о внесении им дополнительного вклада в уставный капитал (либо принятии его в состав участников организации), в котором следует указать:

- размер и состав вклада;

- процедуру и срок его внесения;

- размер той доли, которую участник или третье лицо планирует приобрести в ходе данной операции.

- Другим участникам общества на своем собрании необходимо одобрить заявление своим решением об увеличении уставного капитала, а также принять решение о внесении изменений в устав компании в связи с изменением процентного соотношения долей других участников.

| Видео (кликните для воспроизведения). |

Оплата доли и регистрация изменений После принятия обществом перечисленных решений участнику необходимо в течение 6 месяцев полностью внести обозначенную в заявлении сумму.

Источники

Пивоваров, Ю.С. История судебных учреждений России / Ю.С. Пивоваров. — М.: ИНИОН РАН, 2015. — 222 c.

Мурадьян, Э. М. Ходатайства, заявления и жалобы (обращения в суд) / Э.М. Мурадьян. — М.: Юридический центр Пресс, 2015. — 446 c.

Сомов, В.П. Латинско-русский юридический словарь: моногр. / В.П. Сомов. — М.: ГИТИС, 2014. — 104 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.