Содержание

Проводки по списанию кредиторской и дебиторской задолженности

Каждая компания в текущей деятельности должна мониторить состояние расчетов с контрагентами, контролируя сроки и суммы взаимных долгов. Это напрямую сказывается на «чистоте» баланса предприятия. Но возникают ситуации, когда долг вернуть невозможно и необходимо списание кредиторской или дебиторской задолженности. Как поступить бухгалтеру, как провести такие операции, какие формируются проводки, какими документами руководствоваться — все это рассмотрим далее.

Как избежать споров

Для списания любого вида задолженности нужны веские основания, подкрепленные соответствующими документами. Таковыми, согласно НК РФ, являются:

- Окончание срока исковой давности;

- Ликвидация контрагента;

- Нереальность взыскания.

Для «расставания» с задолженностью компании необходимо оформить ряд документов по каждому обязательству:

- Акт инвентаризации взаиморасчетов с контрагентами (форма ИНВ-17);

- Постановление судебного пристава о прекращении исполнительного производства – в случае нереальности взыскания;

- Выписка из госреестра юридических лиц с записью о завершении процедуры ликвидации предприятия (ст.49, ст.63 ГКРФ) – в случае ликвидации контрагента;

- Приказ руководителя о списании, подписанный на основании перечисленных документов.

При этом КЗ учитывают в качестве внереализационных доходов, кроме задолженности перед госорганами и внебюджетными фондами (ст.250 НК РФ п.18; ст. 251 п.21), ДЗ – в составе внереализационных расходов либо относится на сч. 63 «Резервы по сомнительным долгам».

Важно: при списании ДЗ по причине нереальности взыскания по причине отсутствия у должника имущества необходимо учитывать такую задолженность в течение 5 лет за балансом на сч.007 для контроля за вероятностью ее взыскания при улучшении финансового состояния дебитора.

Получите 267 видеоуроков по 1С бесплатно:

Списываем дебиторку

Оформляем результаты инвентаризации и выявляем ДЗ с истекшим сроком давности. Документами, подтверждающими ее наличие и срок давности, служат:

- Договор и документы об оплате к нему;

- Документы, подтверждающие поставку (оказание услуг) – акты, накладные;

- Акт сверки (при наличии);

- Взаимная официальная переписка, подтверждающая факт истребования долга (претензии). Необходимо подкрепить копии писем документом, подтверждающим факт получения письма контрагентом (например, уведомление о вручении).

Важно учесть, что при наличии акта сверки на определенную дату срок начинает исчисляться сначала.

Документы для подтверждения невозможности взыскания: постановление судебного пристава или выписка из ЕГРЮЛ:

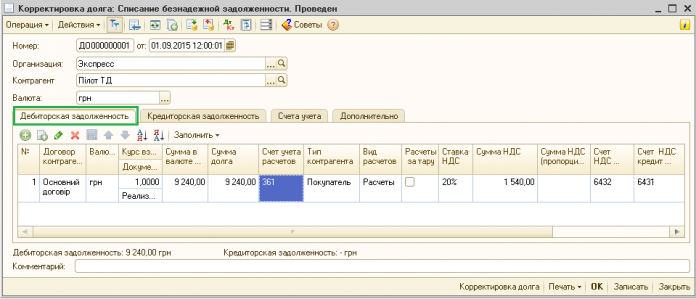

Списание дебиторской задолженности — проводки

В бухгалтерском учете порядок отражения таков:

1) Если резерв создавался (Приказ МинФина РФ от 29.07.1998г №34-н):

- Дт 63 Кт 62 (60,76,71,73,70) – списана дебиторская задолженность;

- Дт 007 – отражаем списанную задолженность за балансом.

2) Если резерв не формировали или его размер не покрывает величину долга:

- Дт 91.2 Кт 62 (60,76,71,73,70) – списана дебиторская задолженность;

- Дт 007 – отражаем списанную задолженность за балансом.

Размер резерва определяется отдельно по каждой сомнительной сумме задолженности. Формирование резерва с 2011г. стало обязанностью предприятий.

В налоговом учете для покрытия убытков от списания ДЗ используют резерв (ст. 266 НК РФ). Если он не создан или недостаточен, то задолженность относят на внереализационные расходы в том периоде, когда закончился срок давности или подтверждена невозможность взыскания (письмо ФНС РФ от 13.04.2011г. №16-15 / 035618.1).

Списываем кредиторку

Ежегодно компания перед формированием отчетности обязана провести инвентаризацию, в том числе и кредиторской задолженности. При выявлении КЗ с истекшим сроком давности ее списывают на основании приказа в состав доходов сч.91 и в целях бухгалтерского, и в целях налогового учета. Следует помнить, что по аналогии с ДЗ наличие подписанного акта сверки или получение официальной претензии от поставщика продляет срок давности:

Списание кредиторской задолженности — проводки

Как для налогового, так и для бухгалтерского учета кредиторскую задолженность (КЗ) списывают единообразно, следующими проводками:

- Дт 60 (76,70,71,73) Кт 91.1 – отражена списанная кредиторская задолженность.

Однако, в налоговом учете КЗ списывают в периоде, когда истек срок, независимо от даты ее выявления.

Для списания просроченной кредиторки необходим пакет документов:

- Договор;

- Акты оказанных услуг или накладные от поставщика;

- Акт сверки;

- Официальная претензионная переписка.

Собрав и проанализировав пакет документов, удостоверившись в истечении срока, нужно списать КЗ и отразить в составе налогооблагаемых доходов во избежание замечаний со стороны ИФНС.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Сроки инвентаризации задолженности устанавливаются учетной политикой, но проводить ее обязательно не реже 1 раза в отчетном периоде (году).

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Списание безнадежной кредиторской задолженности проводки

Автор: Колосков Дмитрий · 10.09.2019 2019-09-10

Кредиторская задолженность организации – это ее долги перед другими организациями, физлицами, бюджетом или внебюджетными фондами. Наличие «кредиторки» — обычная картина для любой компании. Кредиторская задолженность является простейшим способом финансирования деятельности организаций, поскольку по сути представляет собой отсроченную обязанность по выплате денежных средств или передаче иных активов. О том, какие проводки делаются по кредиторской задолженности, расскажем в нашей консультации.

Как учитывается кредиторская задолженность

Проводки по кредиторской задолженности, т. е. бухгалтерские записи, в результате которых возникает кредиторская задолженность, формируются по кредиту счетов учета расчетов по Плану счетов (Приказ Минфина РФ от 31.10.2000 № 94н), т. е. по счетам 60-79.

Приведем типовые бухгалтерские записи, связанные с возникновением кредиторской задолженности:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Приобретены товары | 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» |

| Получен аванс от покупателей | 51 «Расчетные счета» | 62 «Расчеты с покупателями и заказчиками» |

| Получен краткосрочный заем материалами | 10 «Материалы» | 66 «Расчеты по краткосрочным кредитам и займам» |

| Получен долгосрочный кредит в валюте | 52 «Валютные счета» | 67 «Расчеты по долгосрочным кредитам и займам» |

| Начислен налог на имущество | 91 «Прочие доходы и расходы» | 68 «Расчеты по налогам и сборам» |

| Начислены страховые взносы с зарплаты | 20 «Основное производство» | 69 «Расчеты по социальному страхованию и обеспечению» |

| Начислена заработная плата работникам | 44 «Расходы на продажу» | 70 «Расчеты с персоналом по оплате труда» |

| Признан штраф к уплате поставщику | 91 | 76 «Расчеты с разными дебиторами и кредиторами» |

Погашение кредиторской задолженности

Уменьшение кредиторской задолженности производится, как правило, при ее погашении. В этом случае дебетуются счета учета кредиторской задолженности и кредитуются счета учета денежных средств:

Дебет счетов 60, 62, 70, 68 и др. – Кредит счетов 50 «Касса», 51, 52 и др.

Списание кредиторской задолженности: проводки

Списание кредиторской задолженности производится по истечении срока исковой давности или в иных случаях, когда такая задолженность становится нереальной для погашения (например, при исключении кредитора из ЕГРЮЛ). В таком случае в бухгалтерском учете отражается проводка:

Дебет счетов 60, 62, 66, 71 и др. – Кредит счета 91

Подробнее о списании задолженности с истекшим сроком давности можно прочитать в нашей консультации.

Бухгалтерский учет

О том, как учесть списание безнадежной кредиторской задолженности, рассказывает п. 5 П(С)БУ 11. Здесь сказано, что сумму ранее признанного обязательства, которое не подлежит погашению на дату баланса, включают в состав доходов отчетного периода.

Для отражения списанной задолженности используют субсчет 717 «Доход от списания кредиторской задолженности»

«Языком» проводок списание безнадежной кредиторки будет выглядеть так:

(1) в случае списания денежной задолженности (товары получены, но не оплачены) делают записи:

— Дт 631 «Расчеты с отечественными поставщиками» — Кт 717 (на сумму задолженности, в том числе НДС);

— Дт 641/НДС — Кт 644 (методом «сторно» на сумму НДС)*;

* Обратите внимание! Корректировки НК от покупателя в этом случае требуют налоговики, которые традиционно считают полученные, но не оплаченные по истечении срока исковой давности товары бесплатно полученными. Подробнее об этом мы поговорим, когда будем рассматривать НДС-учет.

— Дт 949 «Прочие расходы операционной деятельности» — Кт 644 (на сумму НДС);

(2) списание «товарной» кредиторки (аванс получен, но товары не отгружены) показывают корреспонденцией:

— Дт 681 «Расчеты по авансам полученным» — Кт 717 (на сумму задолженности, в том числе НДС);

— Дт 643 — Кт 641/НДС (методом «сторно» на сумму НДС).

Налог на прибыль

Абсолютно все предприятия, независимо от их доходности, в налоговоприбыльном учете руководствуются исключительно правилами бухучета. Все потому, что никаких налоговых разниц при списании безнадежной кредиторской задолженности разд. III НКУ не предусматривает. Об отсутствии каких-либо корректировок говорят и налоговики (см. письмо ГУ ГФС в г. Киеве от 19.01.2016 г. № 701/10/26-15-11-02-13).

Правила НДС-учета отличаются в зависимости от характера списываемой задолженности.

Денежная задолженность (товары получены, но не оплачены). Когда мы с вами говорили о правилах списания безнадежной дебиторской задолженности, то уже пришли к выводу: в случае, если продавец поставил товары, а покупатель их не оплатил, тогда операция поставки, по мнению налоговиков, «превращается» в бесплатную передачу товаров (работ, услуг). То есть, с точки зрения должника-покупателя мы имеем дело с бесплатно полученными товарами (п.п. 14.1.13 НКУ). На этом основании налоговики настаивают, что

покупателю следует откорректировать отраженный ранее НК по НДС

При этом корректировку НДС нужно показывать на основании бухсправки (см. например, письмо ГУ ГФС в Херсонской обл. от 15.05.2018 г. № 2150/ІПК/21-22-12-02-13, категория 101.23 БЗ).

Мы всегда говорили, что оснований для такой корректировки нет. Однако налоговики уже не один год последовательно требуют ее проведения. Более того, совсем недавно сторону контролеров принял и Верховный Суд (подробнее см. «Налоги и бухгалтерский учет», 2018, № 19-20, с. 37).

В НДС-отчетности корректировку НК показывают в строке 14 разд. II Декларации по НДС. Кроме того, вместе с декларацией нужно подать приложение 1 (Д1) с заполненной таблицей 2. Причем, если вы проводили корректировку на основании бухсправки, тогда в графе 2 этой таблицы указывают ИНН поставщика, а в графе 3.1 — дату составления бухсправки в формате: месяц (две цифры), год (четыре цифры) (категория БЗ 101.23*).

* Обратите внимание: это разъяснение относится к «старой» НДС-декларации, которая действует до 01.06.2018 г. (последняя подается за май 2018 года). Однако и в новой декларации, которую предстоит подавать с июня 2018 года, в этом отношении ничего не поменяется.

А теперь отдельно скажем об учете «денежной» кредиторской задолженности предприятиями, использующими кассовый метод начисления НДС. Такие предприятия до момента списания кредиторской задолженности за полученные, но не оплаченные товары отразить НК по НДС еще не успели. Поэтому, на наш взгляд, проводить какие-либо корректировки не придется.

Интересно, что поставщику-«кассовику», который отгрузил товары, но оплату не получил, налоговики рекомендуют при списании дебиторской задолженности начислять налоговые обязательства (см. письмо ГФСУ от 27.03.2018 г. № 1242/6/99-99-15-03-02-15/ІПК и от 05.04.2018 г. № 1410/6/99-99-15-03-02-15/ІПК, категория 101.06 БЗ). Основание для начисления НО — списание задолженности нужно рассматривать как получение «прочих видов компенсации» за поставленные товары. Тогда логично предположить, что в рассматриваемой нами ситуации они должны посоветовать покупателю на дату списания безнадежной кредиторской задолженности увеличивать налоговый кредит по НДС. Однако с предоставлением такого разъяснения контролеры не торопятся ☺.

Товарная задолженность (аванс получен, но товары не отгружены). Если перед вами задача учесть списание товарной безнадежной кредиторской задолженности, тогда учтите: задолженность по оплаченным, но не отгруженным вами товарам в периоде списания становится безвозвратной финансовой помощью, полученной вами от покупателя. Это прямо следует из определения, приведенного в п.п. 14.1.257 НКУ, в котором к безвозвратной финпомощи отнесены, в частности, суммы задолженности одного налогоплательщика перед другим налогоплательщиком, которая не была взыскана после окончания срока исковой давности.

Что это для нас значит? Предоставление (получение) безвозвратной финпомощи не является поставкой товаров (работ, услуг), а потому, без сомнения, не облагаемая НДС операция. Поэтому, на наш взгляд, в рассматриваемой ситуации продавец имеет право на корректировку НО. Причем основанием для такой корректировки, по мнению налоговиков, будет выписанный вами РК (см. письмо ГФСУ от 20.07.2017 г. № 1283/6/99-99-15-03-02-15/ІПК // «Налоги и бухгалтерский учет», 2017, № 65, с. 3).

Но ведь «корректировочная» ст. 192 НКУ ничего не говорит о необходимости оформления РК в случае списания безнадежной задолженности. Кроме того, если выписывать РК, то по истечении 1095 дней с даты выписки НН зарегистрировать его в ЕРНН уже не получится. Ну и наконец, покупатель, который, по мнению налоговиков, может проводить корректировку НК на основании бухсправки, может и не захотеть связываться с регистрацией такого РК.

Учитывая столько препятствий на пути составления РК, считаем, что в такой ситуации поставщик также имеет право уменьшить начисленные НО на основании бухсправки.

Все сказанное распространяется также и на продавцов-«кассовиков». Ведь в этом случае первое событие — оплата товаров, а значит, они также отразили НО по НДС при получении аванса. Поэтому на момент списания просроченной задолженности вы имеете право уменьшить начисленные ранее НДС-обязательства на основании бухсправки.

Единый налог

В учете единоналожника также многое зависит от характера задолженности и от НДС-статуса самого должника.

Денежная задолженность (товары получены, но не оплачены). В этом случае «судьбу» списанной кредиторки определяет абзац третий п. 292.3 НКУ. Напомним: здесь говорится о том, что в состав доходов плательщика единого налога (ЕН) 3 группы, который является плательщиком НДС, включается сумма кредиторской задолженности, по которой истек срок исковой давности. То есть, однозначно можно утверждать, что

у плательщиков ЕН (предпринимателей и юрлиц-единоналожников) по ставке 3 % сумма просроченной кредиторки попадает в «единоналожный» доход

Причем под действие абзаца третьего п. 292.3 НКУ подпадает в том числе и кредиторская задолженность, возникшая во время пребывания единоналожника на общей системе налогообложения.

Дату отражения дохода устанавливает п. 292.6 НКУ. Ею будет дата списания кредиторской задолженности, по которой истек срок исковой давности.

Обратите внимание! Сумма списанной безнадежной кредиторской задолженности в состав доходов единоналожника попадает без учета НДС, уплаченного в составе стоимости ранее приобретенных товаров (работ, услуг). Такой вывод можно сделать из названия графы 6 «сума кредиторської заборгованості, за якою минув строк позовної давності, без податку на додану вартість, грн, коп.» Книги учета доходов и расходов, утвержденной приказом Минфина от 19.06.2015 г. № 579 (ср. 025069200).

Что касается предприятий-единоналожников, которые не зарегистрированы плательщиками НДС, то о них п. 292.3 НКУ, равно как и другие нормы НКУ, молчит. Кроме того, нет места суммам списанной задолженности и в Книге учета доходов, которую применяют единоналожники — неплательщики НДС. Отсюда вполне логично предположить, что у плательщиков ЕН группы 3 по ставке 5 % списанная кредиторская задолженность ЕН не облагается.

Сегодня налоговики на этот счет хранят молчание. Но в былые времена они требовали от третьегруппников-безНДСников облагать списанную кредиторскую задолженность ЕН (см. письмо ГФСУ от 25.05.2016 г. № 11405/6/99-99-12-02-03-15 // «Налоги и бухгалтерский учет», 2016, № 78, с. 27). Поэтому, если вы решитесь не облагать 5 % ЕН списанную безнадежную кредиторку, то предварительно заручитесь «разрешающей» ИНК в адрес предприятия.

Товарная задолженность (аванс получен, но товары не отгружены). А вот списание такой задолженности, на наш взгляд, не увеличивает «единоналожный» доход предприятия независимо от НДС-статуса предприятия. Аргументы простые: при списании задолженности полученная ранее предоплата становится безвозвратной финансовой помощью. Поэтому предприятие уменьшает доход от предоплаты и вместо него на основании п.п. 2 п. 292.1 НКУ признает доход в виде финпомощи.

Исключение составляют суммы аванса, полученного предприятием единоналожником еще будучи на общей системе налогообложения. Тогда совсем другое дело: аванс под обложение налогом на прибыль тогда не попал, а значит, при списании кредиторской задолженности на его сумму придется увеличить ЕН-доход.

Все сказанное нами выше в основном касалось списания безнадежной кредиторки в учете юрлица-единоналожника. А вот о подробностях учета таких операций в учете плательщика ЕН — предпринимателя читайте на с. 45.

Кредиторская задолженность по своей сути — это денежные средства, которые предприятие должно по каким-либо основаниям вернуть юридическим или физическим лицам. Чаще всего это долг перед поставщиками товаров (работ, услуг), возникший ввиду неоплаты этих товаров (работ, услуг), перед бюджетом за неуплаченные налоги и взносы, перед персоналом за неосуществленные выплаты по оплате труда, другие долги. Также в ее состав входят авансы, полученные от покупателей.

Новые правила в налоговом учете при списании безнадежных долгов в 2018 году

Списание в учете дебиторской и кредиторской задолженности – обычная бухгалтерская операция. Главный критерий, по которому долги признаются безнадежными к взысканию – это срок давности. Как правильно определить момент включения задолженностей в категорию просроченных?

В 2018 году при списании дебиторской и кредиторской задолженности применяют новые правила, которые установлены решением Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. На этот документ обязаны ориентироваться и налоговые органы (письмо ФНС России от 26 ноября 2013 г. № ГД-4-3/21097).

Чтобы не наделать ошибок, а при необходимости грамотно доказать правильность отнесения старых долгов в доходы или расходы, нужно правильно посчитать срок их давности. В этой статье будут подробно рассмотрены законные способы выгодно учесть кредиторку и дебиторку по итогам года.

Основные понятия при признании долгов безнадежными

Алгоритм ликвидации (списания с баланса) нереальной к взысканию задолженности зависит от Учетной политики предприятия. Если организация создает резерв по сомнительным долгам, то просроченная задолженность списывается за счет него. Если такого резерва нет, то долг относится на прочие расходы и переводится на забалансовый счет для списания в течение пяти лет.

Если же организация сама не уплатила долг, числящийся в учете, в доход идет кредиторка (просроченная), а дебиторка отражается в расходах у контрагента, которому не был выплачен долг.

С какого момента начинать считать срок давности

Не всегда имеется возможность изменить финансовый результат, если на предприятии числится просроченная дебиторка и кредиторка − новые правила в налоговом учете касаются только организаций, ведущих учет налога методом начисления. ИП, а также те, кто платит налог по упрощенной схеме, списывать безнадежные долги не могут.

Согласно статье 196 ГК РФ дебиторскую задолженность списывают на расходы, а кредиторскую включают в доход через три года с момента ее возникновения. Однако при признании должником своих обязательств этот срок прерывается, и отсчет начинается снова.

В законе не оговорено, какое именно действие можно считать фактом признания должником своих обязательств. Чтобы не совершить ошибку при принятии к списанию безнадежные долги, можно руководствоваться следующей таблицей.

| Документ | Дата отсчета нового срока |

|---|

| Видео (кликните для воспроизведения). |

Если в организации много просроченной дебиторки и кредиторки, спорные ситуации возникают чаще. Четкое понимание критериев признания ее безнадежной поможет правильно отразить задолженность в учете.

Типовые ситуации, возникающие при учете безнадежных долгов

На балансе организации висит дебиторка и кредиторка, и бухгалтер не знает, с какого момента имеет право списать ее как безнадежную. Для оформления в налоговом учете таких операций разберем конкретные примеры.

Сроки давности при частичном погашении долга контрагентом

По прежним правилам частичное погашение долга контрагентом приравнивалось к признанию им полной суммы (п.20 постановления Пленума Верховного суда РФ № 15, Пленума ВАС РФ № 18). В такой ситуации бухгалтер был обязан начинать отсчет срока давности с момента получения частичного платежа заново.

По новым правилам оплата части задолженности не подтверждает факта признания контрагентом всей суммы долга. Следовательно, начинать новый отсчет срока давности нет необходимости.

Пример: В мае 2013 года подрядчик выполнил работы и закрыл акт на сумму 523 000 руб. По условиям договора срок оплаты составлял 30 дней от момента подписания акта (то есть не позднее 30 июня 2013 г.). Денег заказчик не оплатил. В учете у подрядчика в 2015 году была дебиторка, а в 2016 ее погасили, но не полностью – заказчик перечислил часть долга в сумме 123 000 руб.

Учитывая новые правила, срок давности в момент перечисления части задолженности не прерывают, он закончится 1 июля 2016 года. В этот момент бухгалтерия имеет право признать задолженность в сумме 400 000 руб. безнадежной к взысканию и включить в декларацию за 2 квартал 2016 года расходы на сумму 400 000 рублей. Одновременно контрагент обязан учесть эту же сумму в доходах.

Таким образом, если трехлетний срок давности прошел, кредиторка и дебиторка подлежит отражению в доходах и расходах, даже если часть задолженности была погашена.

Нужно учитывать, что если в договоре изначально была прописана поэтапная оплата, но график ее не соблюдался, перечисление части суммы не означает, что контрагент признает все имеющиеся долги. Поэтому срок давности при таких условиях не продляется.

Важно! Исключением станет ситуация, когда контрагент оплатил часть долга и прислал письмо, в котором обязуется погасить оставшуюся сумму в течение определенного периода. В таких случаях срок давности начинают отсчитывать с даты получения письма.

Сроки давности при подписании акта сверки

При подписании должником и кредитором двустороннего акта сверки взаимных расчетов срок давности для списания долгов отсчитывают заново. Однако есть ограничивающее условие – документ должен быть подписан руководителем организации или работниками, уполномоченными на это приказом.

При оформлении акта сверки выгодный учет кредиторки и дебиторки могут провести обе стороны:

- Для предприятия-кредитора – плюс в продлении срока заключается в больших возможностях по взысканию долга (например, обращения в судебные инстанции). Минус в том, что списать на расходы долги не удастся в течение трех последующих лет.

- Для предприятия-должника – плюс в том, что увеличить доход на сумму просроченного долга понадобится только через три года. Минус – в рисках судебного преследования со стороны кредитора.

Акт сверки взаиморасчетов должен быть оформлен правильно. В нем обязательно указываются реквизиты договора, по которому возникла задолженность – номер, дата подписания.

Заверять акт может только директор и главный бухгалтер, у которого есть доверенность, уполномочивающая его на такие действия. При нарушении этих условий акт сверки не будет считаться легитимным документом.

Пример: Покупатель должен продавцу 442 000 рублей за материалы по договору поставки. Срок оплаты – февраль 2013 года. Списание дебиторской и кредиторской задолженности в 2016 году не было произведено, так как в 15 января этого года стороны произвели сверку расчетов и подписали акт. Теперь сроком признания задолженности безнадежной станет 31 января 2019 года.

Важно! Организации имеют право провести сверку расчетов и подписать акт позднее истечения трехлетнего срока. Это допускается законодательством. В таких случаях отсчет срока давности начнется с первого дня после даты подписания сверки.

Сроки давности при получении ответа на претензию

Если контрагент официально ответил на выставленную в его адрес претензию и признал долг, списать его можно будет не раньше, чем через три года.

При этом должник может признать только часть числящейся за ним кредиторки. В таком случае срок давности на подтвержденную сумму начинает отсчитываться заново, а оставшаяся часть подлежит списанию в общем порядке без продления срока.

Для продления срока признания задолженности безнадежной не принимаются во внимание случаи, когда:

- контрагент не ответил на претензию, проигнорировал ее;

- контрагент ответил на претензию, но из его письма непонятно, какую конкретно сумму он признает задолженностью и признает ли вообще;

- контрагент ответил на претензию, но не признал своего долга.

Пример: Подрядчики оказали услуги на сумму 855 000 рублей. По условиям договора после оказания услуг они оплачиваются не позднее 31 января 2014 года. Представители подрядчика своевременно подписали и выдали акт, но денег не получили – это дебиторка, которая при неоплате будет признана безнадежной 1 февраля 2017 года.

Подрядчик выставил претензию должнику на общую сумму долга и пеней, предусмотренных условиями договора в январе 2017 года. Контрагент ответным письмом признал часть долга и согласился перечислить только сумму 455 000 руб. Остальную сумму и пени он не подтвердил.

Таким образом, срок признания безнадежным долга на 455 000 рублей передвигается на январь 2020 года, а по непризнанную сумму в 400 000 руб. отражают в декларации по налогу на прибыль и включают в расходы в первом полугодии 2017 года.

Начисленные пени (договорные штрафные санкции) при их непризнании контрагентом в расходы на списание не включаются.

Как оформить и отразить в учете списание безнадежной дебиторской задолженности

Организация должна своевременно списывать безнадежную задолженность в бухучете и признавать ее в налоговом учете.

Случаи возникновения дебиторской задолженности

Дебиторская задолженность может возникнуть, например, в следующих случаях:

Списание задолженности

В бухучете дебиторскую задолженность нужно списать:

- после истечения срока исковой давности;

- в других случаях, когда она становится нереальной для взыскания, например при ликвидации организации.

Об этом сказано в пункте 77 Положения по ведению бухгалтерского учета и отчетности.

Списывать дебиторскую задолженность нужно отдельно по каждому обязательству.

Срок исковой давности

Общий срок исковой давности составляет три года. Правильно отсчитать эти три года будет проще по таблице.

Это следует из положений статьи 196 и пункта 2 статьи 200 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности не прерывался

ООО «Торговая фирма «Гермес»» 13 января 2016 года отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января 2016 года. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности нужно исчислять с 24 января 2016 года по 24 января 2019 года включительно (при условии, что срок исковой давности не прерывался).

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

После перерыва течение срока исковой давности начинается заново. При этом время, истекшее до перерыва, в новый срок исковой давности не засчитывайте. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Об этом сказано в пункте 2 статьи 196, статье 203 Гражданского кодекса РФ.

Должник может признать свой долг и после того, как срок исковой давности закончится. В таком случае с момента признания долга течение исковой давности начинается заново. Такие правила установлены в пункте 2 статьи 206 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности прерывался

ООО «Торговая фирма «Гермес»» 13 января отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности начинает отсчитываться с 24 января.

25 января «Гермес» направил в адрес «Альфы» претензионное письмо. 1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность. В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Ситуация: какие действия должника свидетельствуют о признании долга и являются основанием считать срок исковой давности прерванным?

Законодательство не устанавливает перечень действий должника, которые свидетельствуют о том, что он признал долг. И которые могут служить основанием для прерывания срока исковой давности (ст. 203 ГК РФ).

Однако примерный перечень таких действий назван в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. В него, в частности, входят:

- признание претензии. При этом ответ на претензию сам по себе не свидетельствует о признании долга. В нем должно быть указано, что дебитор признал долг;

- изменение договора, из которого следует, что дебитор признал наличие долга. Или просьба должника изменить такой договор (например, об отсрочке или о рассрочке платежа);

- подписание акта сверки задолженности.

Например, с даты, когда наступил срок исполнения обязательств, прошло три года. Но в течение этого периода стороны подписали акт сверки задолженности. Данный акт является основанием для прерывания срока исковой давности (письмо Минфина России от 19 июля 2011 г. № 03-03-06/1/426). Поэтому отсчитывать трехлетний срок нужно со дня, которым датируется последний акт сверки. Из этого правила есть исключения – это события, из-за которых дебиторская задолженность стала нереальной к взысканию. Аналогичная позиция изложена в письме ФНС России от 6 декабря 2010 г. № ШС-37-3/16955.

В договоре может быть предусмотрено, что обязательство можно исполнять по частям (в виде периодических платежей). В этом случае, если дебитор совершил действия, свидетельствующие о признании лишь какой-то части обязательства, они не являются основанием для прерывания срока исковой давности по другим частям обязательства. Об этом сказано в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43.

Документальное оформление

Факт возникновения дебиторской задолженности должен быть подтвержден документально (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в акте, например, по форме № ИНВ-17 . Инвентаризацию проводите по приказу руководителя ( форма № ИНВ-22 ).

Чтобы списать дебиторскую задолженность, руководитель должен издать соответствующий приказ. Основанием для этого станут акт инвентаризации и бухгалтерская справка.

Об этом сказано в пункте 77 Положения по ведению бухгалтерского учета и отчетности, письме УФНС России по г. Москве от 13 декабря 2006 г. № 20-12/109630.

К акту инвентаризации дебиторской задолженности приложите документы, подтверждающие ее возникновение, например:

- договоры, в которых указаны сроки погашения обязательств контрагентами;

- товарные накладные;

- акты выполненных работ (оказанных услуг);

- акты инвентаризации дебиторской задолженности на конец отчетного (налогового) периода.

Такой порядок следует из писем Минфина России от 8 апреля 2013 г. № 03-03-06/1/11347 и УФНС России по г. Москве от 13 апреля 2011 г. № 16-15/035618.1.

Бухучет

В бухучете списание дебиторской задолженности за счет резерва по сомнительным долгам отразите проводкой:

Дебет 63 Кредит 62 (58-3, 71, 73, 76. )

– списана дебиторская задолженность за счет созданного резерва.

Использовать резерв можно только в пределах зарезервированных сумм. Если в течение года сумма расходов на списание задолженности превысит размер созданного резерва, разницу отразите в составе прочих расходов (п. 11 ПБУ 10/99).

При списании разницы сделайте проводку:

Дебет 91-2 Кредит 62 (58-3, 71, 73, 76. )

– списана дебиторская задолженность, не покрытая резервом.

Списание дебиторской задолженности, по которой истек срок исковой давности, или других долгов, нереальных для взыскания, не является аннулированием задолженности. Поэтому в течение пяти лет с момента списания отражайте ее за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (Инструкция к плану счетов):

Дебет 007

– отражена списанная дебиторская задолженность.

В течение этого периода следите за возможностью ее взыскания при изменении имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета и отчетности).

Если списанную с баланса задолженность получится взыскать или должник ее погасит добровольно, в учете сделайте записи:

Дебет 51 Кредит 76

– поступили деньги в погашение ранее списанной дебиторской задолженности;

Дебет 76 Кредит 91-1

– отражен прочий доход в сумме погашенной ранее списанной дебиторской задолженности;

Кредит 007

– погашена списанная дебиторская задолженность.

Пример отражения в бухучете списанной дебиторской задолженности

ООО «Альфа» ежеквартально проводит инвентаризацию дебиторской задолженности и производит отчисления в резерв по сомнительным долгам в бухучете.

Неиспользованный остаток резерва по сомнительным долгам за II квартал составил 45 400 руб.

По результатам инвентаризации на 30 сентября в учете организации числилась:

1) сомнительная дебиторская задолженность организаций:

ООО «Торговая фирма «Гермес»» – 170 700 руб.;

2) задолженность ООО «Производственная фирма «Мастер»» в размере 45 400 руб. В III квартале задолженность «Мастера» была признана нереальной для взыскания в связи с ликвидацией организации-должника (подтверждено выпиской из ЕГРЮЛ). Сумма задолженности была полностью учтена при формировании резерва.

По результатам инвентаризации на 30 сентября бухгалтер «Альфы» включил в резерв по сомнительным долгам долг «Гермеса» в сумме 170 700 руб.

Долг «Мастера» был полностью списан за счет резерва.

В бухучете «Альфы» резерв был сформирован в размере 170 700 руб.

С учетом остатка резерва на 30 июня и списанного долга «Мастера» дополнительная сумма расходов на формирование резерва в III квартале составила:

45 400 руб. + 170 700 руб. – 45 400 руб. = 170 700 руб.

30 сентября бухгалтер «Альфы» сделал следующие проводки:

Дебет 63 Кредит 62

– 45 400 руб. – списана дебиторская задолженность за счет резерва;

Дебет 91-2 Кредит 63

– 170 700 руб. – отражены затраты на формирование резерва по сомнительным долгам.

Задолженность граждан

Списанная безнадежная дебиторская задолженность граждан (например, покупателей, которые не оплатили отгруженные им товары) признается их доходами. В отношении таких доходов организация признается налоговым агентом по НДФЛ. Такие разъяснения приведены в письмах Минфина России от 8 февраля 2012 г. № 03-04-06/4-27, ФНС России от 31 декабря 2014 г. № ПА-4-11/27362.

ОСНО: налог на прибыль

При расчете налога на прибыль безнадежную дебиторскую задолженность можно списать двумя способами. Первый: за счет созданного резерва по сомнительным долгам (п. 5 ст. 266 НК РФ). И второй вариант списания: отразить ее во внереализационных расходах (подп. 2 п. 2 ст. 265 НК РФ).

Если резерв по сомнительным долгам создавали, то включить во внереализационные расходы можно сумму задолженности, не покрытую за счет резерва (подп. 2 п. 2 ст. 265, п. 5 ст. 266 НК РФ).

Ситуация: можно ли учесть при расчете налога на прибыль переплату по налогам, срок возврата (зачета) которой истек ?

Нет, нельзя. Такой долг не признается безнадежным.

По мнению финансового ведомства, если в течение трех лет (срока исковой давности) организация не обратилась в налоговую инспекцию за возвратом переплаты по налогу, то сумму таких излишков нельзя вернуть и нельзя признать безнадежным долгом. Эта сумма не соответствует признакам безнадежных долгов, которые указаны в пункте 2 статьи 266 Налогового кодекса РФ. Следовательно, включать ее в состав внереализационных расходов на основании подпункта 2 пункта 2 статьи 265 Налогового кодекса РФ организация не вправе. Такие разъяснения содержатся в письме Минфина России от 8 августа 2011 г. № 03-03-06/1/457.

Совет: сумму переплаты по налогам, срок возврата или зачета которой истек, можно включить в состав внереализационных расходов. А если придется спорить с налоговыми инспекторами, приведите им следующие аргументы.

| Видео (кликните для воспроизведения). |

При переплате право собственности на эту сумму принадлежит организации (п. 2 определения Конституционного суда РФ от 8 февраля 2007 г. № 381-О-П). Но вернуть или зачесть ее организация не может в связи с истечением срока исковой давности. То есть данную сумму уже нереально взыскать. А безнадежным долгом как раз и является любой долг, нереальный к взысканию. А раз так, то невостребованную переплату по налогам можно включить в состав внереализационных расходов на основании подпункта 2 пункта 2 статьи 265 Налогового кодекса РФ. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, определения ВАС РФ от 24 марта 2014 г. № ВАС-2849/14, от 8 ноября 2012 г. № ВАС-12510/12).

Источники

Бредихин, А. Л. Правоведение. Учебное пособие / А.Л. Бредихин. — М.: Феникс, 2015. — 256 c.

Ильин, В. А. История и методология физики. Учебник / В.А. Ильин, В.В. Кудрявцев. — М.: Юрайт, 2014. — 580 c.

Хргиан, А.Х. История и методология естественных наук. Выпуск 03. Физика / А.Х. Хргиан. — Москва: СПб. [и др.] : Питер, 2012. — 292 c.

-

Исаев, Сергей Регистрация фирмы. Самостоятельно, правильно и быстро / Сергей Исаев. — М.: Питер, 2010. — 160 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.