Содержание

- 1 Налоговые льготы: ФНС не будет требовать подтверждающих документов

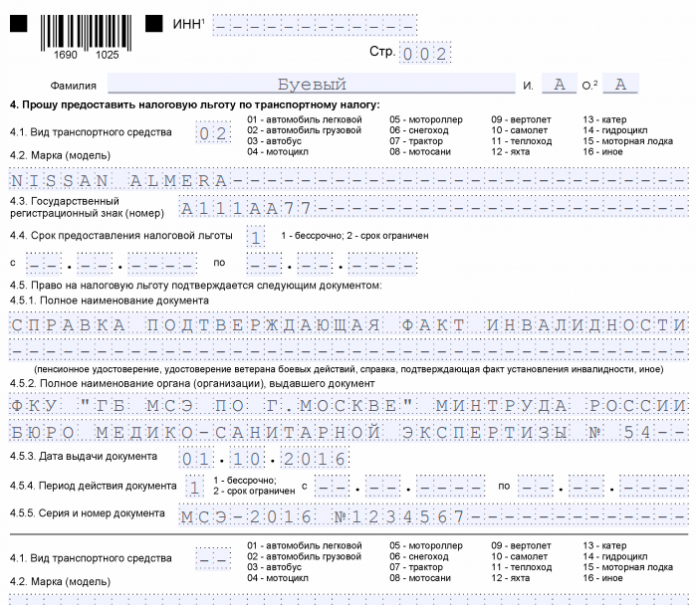

- 2 Право на налоговую льготу подтверждается следующим документом

- 3 Инспекторы вправе запрашивать у организации документы, подтверждающие право на льготу по налогу на имущество в отношении движимого имущества

- 4 Будет ли предоставлена льгота по имущественным налогам, если заявление на льготу и копия документа, подтверждающего право на нее, направлены в налоговый орган по почте, а также — в электронной форме через официальный сайт ФНС России или Единый портал государственных и муниципальных услуг? Вправе ли налоговый орган истребовать у налогоплательщика оригинал документа?

- 5 Подтверждать право на льготы по имущественным налогам за 2017 год не понадобится

- 6 Право на налоговую льготу надо подтвердить

- 7 Формы документов для подтверждения права физлица на льготу

- 8 Налоговые льготы для НКО, порядок подтверждения (1 часть)

- 9 Что-то пошло не так

- 10 Право на налоговую льготу подтверждается следующим документом

Налоговые льготы: ФНС не будет требовать подтверждающих документов

Президент РФ Владимир Путин подписал Федеральный закон от 30.09.2017 № 286-ФЗ, который упрощает порядок предоставления физическим лицам налоговых льгот по имущественным налогам (транспортный налог, земельный налог и налог на имущество физических лиц).

Тест закона с поправками в статьи 361.1, 396 и 407 Налогового кодекса РФ опубликован на Официальном интернет-портале правовой информации.

Поправки устанавливают, что физические лица, имеющие право на налоговые льготы, должны представить в налоговый орган только заявление. При желании налогоплательщики также могут представить документы, подтверждающие право на льготу.

Если документы, подтверждающие право на льготу не представлены, то налоговый орган по информации, указанной в заявлении налогоплательщика, сам запросит сведения, подтверждающие право на льготу, у органов, организаций, должностных лиц, у которых имеются эти сведения.

Закон вступит в силу с 1 января 2018 года.

Напомним, ранее ФНС сообщила, что готовит новую форму заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц. Указанное заявление будет содержать реквизиты документов, подтверждающих право налогоплательщика на налоговую льготу.

Право на налоговую льготу подтверждается следующим документом

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 12 октября 2017 г. № БС-4-21/20636@ “О порядке подтверждения права физического лица на налоговые льготы по налогам на имущество”

Вопрос: О порядке подтверждения права физического лица на налоговые льготы по налогам на имущество

В соответствии с пунктом 3 статьи 361.1, пунктом 10 статьи 396, пунктом 6 статьи 407 Налогового кодекса Российской Федерации (в редакции Федерального закона от 30.09.2017 № 286-ФЗ) налогоплательщики — физические лица, имеющие право на налоговые льготы по транспортному налогу, земельному налогу и налогу на имущество физических лиц (далее — налоговые льготы), установленные законодательством о налогах (в т.ч. в виде освобождения от уплаты налогов, уменьшения налоговой базы на не облагаемую налогом сумму, предоставления дополнительных налоговых вычетов), представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

В случае, если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, налоговый орган по информации, указанной в заявлении налогоплательщика о предоставлении налоговой льготы, запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов, организаций, должностных лиц, у которых имеются эти сведения.

Лицо, получившее запрос налогового органа о представлении сведений, подтверждающих право налогоплательщика на налоговую льготу, исполняет его в течение семи дней со дня получения или в тот же срок сообщает в налоговый орган о причинах неисполнения запроса.

Налоговый орган в течение трех дней со дня получения указанного сообщения обязан проинформировать налогоплательщика о неполучении по запросу сведений, подтверждающих право этого налогоплательщика на налоговую льготу, и о необходимости представления налогоплательщиком подтверждающих документов в налоговый орган.

В целях реализации вышеизложенных положений направляем Вам для использования в работе типовые (рекомендуемые) формы следующих документов:

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

1) Согласие налогоплательщика — физического лица на обработку и распространение персональных данных в связи с необходимостью запроса налоговой инспекции в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу (приложение № 1).

Налоговая инспекция инициирует получение указанного Согласия в момент получения заявления о предоставлении налоговой льготы, с которым не поданы документы, подтверждающие право налогоплательщика на налоговую льготу;

2) Запрос налоговой инспекции в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу (приложение № 2);

3) Уведомление налоговой инспекции о неполучении сведений, подтверждающих право налогоплательщика на налоговую льготу (приложение № 3).

УФНС России по субъектам Российской Федерации необходимо с 01.01.2018 обеспечить использование налоговыми инспекциями вышеперечисленных документов в целях реализации норм Налогового кодекса Российской Федерации о порядке подтверждения права физического лица на налоговые льготы.

Новая форма заявления о предоставлении налоговой льготы, порядок ее заполнения, формат представления такого заявления в электронной форме будут доведены дополнительно.

| Действительный государственный советник Российской Федерации 2 класса |

С.Л. Бондарчук |

Приложение № 1

к письму ФНС России

от 12 октября 2017 г. № БС-4-21/20636@

Форма по КНД 1150059

Типовая (рекомендуемая) форма

согласия налогоплательщика — физического лица на обработку и распространение персональных данных в связи с необходимостью запроса налоговой инспекции в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу

1. Сведения о лице, выражающем согласие на обработку персональных данных:

Отчество (при наличии): ___________________________________________________

Сведения о документе, удостоверяющем личность:

Вид документа: __________________________________________________________

Серия и номер документа: _________________________________________________

Дата выдачи документа: ___________________________________________________

Орган выдавший документ: ________________________________________________

2. Содержание согласия на обработку персональных данных:

В соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в связи с поданным мною в налоговый орган заявлением от «___» ________ 20 __ г. о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц (далее — заявление), в котором указаны мои персональные данные, настоящим выражаю согласие на их обработку, использование и распространение налоговым органом в целях и в объеме, необходимых для направления запроса в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие моё право на указанную в заявлении налоговую льготу.

Перечень персональных данных, на обработку которых дается настоящее согласие, совпадает с полным содержанием моих персональных данных, указанных в заявлении.

Настоящее согласие дается с момента получения налоговым органом моего заявления на срок, необходимый для завершения рассмотрения заявления, и может быть отозвано способом и в форме, совпадающими со способом и формой представления мною заявления.

3. Подпись субъекта персональных данных:

Приложение № 2

к письму ФНС России

от 12 октября 2017 г. № БС-4-21/20636@

Форма по КНД 1136001

Типовая (рекомендуемая) форма

запроса налоговой инспекции в орган, организацию, должностному лицу,

у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу

| Оформляется на бланке для официальной переписки налогового органа | Адресат: …………… Адрес для направления: ………………. /преимущественно по адресу официальной электронной почты адресата/ |

|---|---|

| Запрос о предоставлении сведений, подтверждающих право налогоплательщика — физического лица на налоговую льготу |

В соответствии с пунктом 3 статьи 361.1, пунктом 10 статьи 396, пунктом 6 статьи 407 Налогового кодекса Российской Федерации в связи с рассмотрением налоговым органом заявления о предоставлении налоговой льготы прошу Вас предоставлять следующие сведения:

1. Данные о налогоплательщике — физическом лице, в отношении которого запрашиваются сведения (далее — налогоплательщик):

Отчество (при наличии): ___________________________________________________

Дата рождения: _________________________________________________________

Идентификационный номер налогоплательщика: ______________________________

Сведения о документе, удостоверяющем личность:

Вид документа: _________________________________________________________

Серия и номер документа: ________________________________________________

Дата выдачи документа: _________________________________________________

Орган выдавший документ: _______________________________________________

2. Сведения, которые необходимо подтвердить по настоящему запросу, указанные налогоплательщиком*: _____________________________________________________

Запрошенные сведения необходимо предоставить в налоговую инспекцию в течение семи рабочих дней со дня получения настоящего запроса.

Согласие налогоплательщика на обработку и распространение персональных данных в целях настоящего запроса получено.

ФИО, должность, контактный телефон, подпись уполномоченного сотрудника налогового органа.

* Например: по информации налогоплательщика отделом по _____ району Министерства социального развития Московской области «___» ________ г. ему выдано удостоверение многодетной семьи. В связи с этим необходимо подтвердить наличие на «____» __________ г. у налогоплательщика статуса многодетного отца и действительность удостоверения, указанного им в качестве основания для предоставления налоговой льготы.

Приложение № 3

к письму ФНС России

от 12 октября 2017 г. № БС-4-21/20636@

Форма по КНД 1125024

Типовая (рекомендуемая) форма

уведомления налоговой инспекции о неполучении сведений,

подтверждающих право налогоплательщика на налоговую льготу

| Оформляется на бланке для официальной переписки налогового органа | Адресат: …………… Адрес для направления: ………………. |

|---|---|

| Уведомление о неполучении сведений, подтверждающих право налогоплательщика на налоговую льготу |

В соответствии с пунктом 3 статьи 361.1, пунктом 10 статьи 396, пунктом 6 статьи 407 Налогового кодекса Российской Федерации по результатам рассмотрения налоговой инспекцией (далее — Инспекция) поданного Вами заявления о предоставлении налоговой льготы от «___» ___________ г. уведомляем о следующем.

В связи с отсутствием документов, подтверждающих право налогоплательщика на налоговую льготу, в том числе не представлением Вами таких документов, Инспекцией запрошена соответствующая информация у лиц, которые могут располагать этими сведениями.

До настоящего времени Инспекцией не получены сведения, подтверждающие право на налоговую льготу.

С учетом изложенного уведомляем о необходимости представления в Инспекцию документов, подтверждающих право на налоговую льготу, до окончания срока рассмотрения поданного Вами заявления. В противном случае, будет принято решение об отказе в предоставлении налоговой льготы.

ФИО, должность, контактный телефон, подпись уполномоченного сотрудника налогового органа

Обзор документа

В связи с вступающими в силу с 2018 г. поправками в НК РФ разъяснено, что для получения льгот по транспортному, земельному налогам и налогу на имущество физлица представляют в налоговый орган заявление. Они также вправе представить документы, подтверждающие право на льготу.

При их отсутствии налоговая инспекция по информации, указанной в заявлении, сама запрашивает необходимые сведения. Лицо, получившее запрос, исполняет его в течение 7 дней со дня получения. В тот же срок сообщается о причинах неисполнения запроса. В этом случае налоговый орган в течение 3 дней информирует налогоплательщика о необходимости представления документов.

С 1 января 2018 г. налоговые инспекции должны использовать типовые (рекомендуемые) формы запроса, согласия налогоплательщика-физлица на обработку и распространение персональных данных для запроса, а также уведомления налоговой инспекции о неполучении сведений по запросу (прилагаются).

Инспекторы вправе запрашивать у организации документы, подтверждающие право на льготу по налогу на имущество в отношении движимого имущества

При проведении камеральной проверки проверяющие вправе истребовать документы у налогоплательщиков, которые используют налоговые льготы. Это касается, в том числе случая, когда в декларации по налогу на имущество организаций заявлена льгота в виде освобождения от налогообложения движимого имущества. Такие разъяснения приведены в письмах Минфина России от 29.09.17 № 03-02-08/63549, № 03-02-07/1/63534.

Чиновники рассуждают следующим образом. При проведении камеральной проверки инспекция вправе истребовать у налогоплательщика необходимые пояснения или документы об операциях (имуществе), по которым применены налоговые льготы (п. 6 ст. 88 НК РФ). Льготами признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог либо уплачивать его в меньшем размере (п. 1 ст. 56 НК РФ). Любой налогоплательщик, относящийся к льготной категории, вправе использовать льготу либо отказаться от нее.

В отношении движимого имущества, принятого на учет с 1 января 2013 года в качестве основных средств, предусмотрена льгота в виде освобождения от обложения налогом на имущество. Под льготу не подпадает имущество, которое принято на учет в результате реорганизации или ликвидации юридических лиц, а также передачи (приобретения) между взаимозависимыми лицами (п. 25 ст. 381 НК РФ).

Исходя из указанных норм, авторы письма приходят к такому выводу. Поскольку пунктом 25 статьи 381 НК РФ установлена налоговая льгота в виде освобождения от уплаты налога в отношении движимого имущества, то в ходе «камералки» проверяющие вправе запросить пояснения и документы по льготе.

Будет ли предоставлена льгота по имущественным налогам, если заявление на льготу и копия документа, подтверждающего право на нее, направлены в налоговый орган по почте, а также — в электронной форме через официальный сайт ФНС России или Единый портал государственных и муниципальных услуг? Вправе ли налоговый орган истребовать у налогоплательщика оригинал документа?

Налогоплательщикам – физическим лицам льгота предоставляется по заявлению налогоплательщика на основании документа, подтверждающего его право на льготу. Лица, имеющие право на льготы по имущественным налогам, самостоятельно представляют необходимые документы (пенсионное удостоверение, удостоверение инвалида, справки ВТЭК, справки, выданные районным военным комиссариатом, воинской частью, орденская книжка и пр.) в налоговые органы по месту нахождения имущества.* При направлении в налоговый орган заявления на льготу и копий необходимых документов заказным почтовым отправлением (с уведомлением о вручении, описью вложения), а также в электронной форме через официальный сайт ФНС России или Единый портал государственных и муниципальных услуг, налоговый орган вправе потребовать у налогоплательщика представить оригинал документа, подтверждающего право на заявленную льготу, при личном посещении инспекции самим заявителем либо его законным представителем, доверенным лицом. Вместе с тем, при направлении заявления на льготу по почте с приложением заверенной в нотариальном порядке копии документа, подтверждающего право на ее использование, личное посещение налогоплательщиком инспекции не требуется.

* Пункт 1 статьи 5 Закона Российской Федерации от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц»;

Глава III Инструкции МНС РФ от 02.11.1999 № 54 (в редакции от 27.02.2003) «По применению Закона Российской Федерации «О налогах на имущество физических лиц»

Вопросы заданы на сайте налоговой службы(ФНС). Источник тут(сайт nalog.ru).

Понравилась статья? Добавьте к себе:

😢 МРОТ с 1 января 2020 года составит 12 130 рублей(+850 руб). С 1 января 2019 года 11 280 рублей(+1,05%).

😢 С октября всем работодателям необходимо подать новую отчетность в Центр Занятости. Но потом ее отменили.

😊 С 1 июня 2018 года ФНС запустил сервис «Прозрачный бизнес». Там будет раскрыта информация о штрафах, среднесписочной, налоговом режиме.

😢 В 2018, 2019, 2020 году платеж ИП (см.калькулятор) составит — 32 385, 36 238, 40 874 рублей.

😊 ИП на ЕНВД и ПСН отсрочили обязательное применение онлайн-ККМ до 1 июля 2019 года. Но не всем: см. таблицу. Стоимость патента и ЕНВД можно будет уменьшить на сумму покупки онлайн-ККМ. Но есть ограничение — возвратят не более 18 000 рублей за один ККМ.

😢 В 2018 году с 39 до 61 увеличили количество видов деятельности (20% вместо 30% зарплатных налогов). См. полный список льготных видов деятельности. Но с 2019 года льготу отменяют.

🙌 Просим подписать петицию за сокращение отчетов для работодателей с 25 до 4 в год, на сайтах РОИ и change.org.

😊 С 2017 года минимальный тариф в бухгалтерии Эльба 325 р/мес., есть также нулевой тариф и целый бесплатный год на новый год.

😔 С 17 сентября 2018 года ставку рефинансирования (по ней считают пени) снизили с 7,25% до 7,5% — посчитать пени бесплатно можно тут.

😢 Населенным пунктам с населением менее 10 000 разрешили использовать обычные ККМ вместо онлайн-касс. С 31 марта 2017 года продавцы пива и др.алкогольной продукции обязаны применять ККМ.

Программа расчета УСН Калькулятор-онлайн налога УСН: На сайте производится полный расчет всех показателей декларации УСН БЕСПЛАТНО.

Бухгалтерия онлайн(сейчас для новых 3 месяца в подарок) c возможностью отчетов через интернет, в электронном виде.

Программа расчета ЕНВД Калькулятор-онлайн налога ЕНВД: Расчет показателей декларации ЕНВД по базовой доходности и коэффициентам БЕСПЛАТНО.

Калькулятор зарплаты расчет зарплаты (и налога НДФЛ), больничного и пенсионных за определенный период.

Отчетность через Интернет от Контур для ИП на УСН и ЕНВД 167 р./месяц(30 дней бесплатно). При переходе с этого сайта и первой оплате — три месяца в подарок.

Адреса налоговых инспекций ИФНС Москвы, Петербурга и других городов России(налог.ру). Место регистрации ИП и регистрации ООО

в Москве в № 46 налоговой по адресу: 125373, г. Москва, Походный проезд, владение 3, корп.1, 5 этаж тел: +7(495) 400-32-78

в Петербурге в 15 налоговой: 197376, Санкт-Петербург, ул. Красного Текстильщика, д. 10-12, литер «О» (вход с Синопской набережной) тел: +7(812) 335-14-03

Адреса отделений пенсионного фонда Москвы, Петербурга и других городов России(pfrf.ru). Вы должны встать на учет в пенсионный в течении пяти дней после регистрации ИП или ООО

| Видео (кликните для воспроизведения). |

Консультант Плюс Самый полный и актуальный сборник документов(кодексы, законы, письма и пр.). База частично открыта, больше в нерабочее время.

праздники/выходные сокращенные отчеты/платежи

Сегодня: 16 сентября, 19 г. понедельник — 05:19:51 МСК

Подтверждать право на льготы по имущественным налогам за 2017 год не понадобится

Что случилось?

Владимир Путин подписал закон, который освобождает налогоплательщиков-физических лиц от необходимости подтверждать свое право на льготы при уплате имущественных налогов. Поправки, предложенные правительством, внесены в:

- п. 3 статьи 361.1 НК РФ (налоговые льготы по транспортному налогу);

- п. 10 статьи 396 НК РФ (порядок исчисления земельного налога и авансовых платежей по налогу);

- п. 6 статьи 407 НК РФ (налоговые льготы по налогу на имущество).

Согласно документу, налогоплательщик-физическое лицо будет обязан представить заявление по форме, утвержденной налоговыми органами. Что касается документов, подтверждающих право на льготу, то они станут необязательными. Если у налогоплательщика они отсутствуют, налоговики будут запрашивать такие сведения самостоятельно у органов, организаций и должностных лиц, у которых имеется необходимая информация. Только если на официальный запрос налоговиков ответ получен не будет, налогоплательщику придется лично представить запрашиваемые документы.

Сейчас лицо, которое обращается за льготой, обязано документально подтвердить свое право на льготу одновременно с подачей заявления.

Что делать?

Новый порядок обращения за льготами по имущественным налогам начнет действовать со следующего года. Будет ли ФНС менять форму заявления о предоставлении налоговых льгот, пока неизвестно.

Право на налоговую льготу надо подтвердить

Статья 407 НК РФ освобождает от уплаты НИФЛ определенные категории лиц: пенсионеров, инвалидов I и II групп инвалидности и других льготников. Льгота предоставляется в рамках одного объекта налогообложения каждого вида.

Так, пенсионер не платит налог в отношении одной квартиры, одного жилого дома, одного гаража, а также одного хозяйственного строения (сооружения) площадью до 50 кв. метров, расположенного на земельном участке, предоставленном для ведения личного подсобного хозяйства (дачного хозяйства и пр.).

Льготу надо заявить. В любую ИФНС по своему выбору подается соответствующее заявление и подтверждающие ее документы. Минфин уточняет: если на 31.12.2014 данная льгота уже предоставлялась, то повторно заявление и подтверждающие документы в инспекцию не подаются.

Налоговиков также надо уведомить о выбранном объекте, по которому станет предоставляться освобождение (форма утверждена Приказом ФНС от 13.07.2015 № ММВ-7-11/280@).

Подать документы необходимо до 1 ноября года – налогового периода, начиная с которого указанный в уведомлении объект станет освобождаться от НИФЛ.

Таким образом, если право на льготу возникло в 2016 году, то заявить это право и освобождаемый от налога объект надо до 01.11.2016.

Если уведомление не подать, по правилам льготу предоставят в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

Финансисты напоминают, что помимо льгот, в НК РФ предусмотрен еще один вид преференций – налоговые вычеты.

Так, в отношении квартиры налоговый вычет установлен в размере кадастровой стоимости 20 кв. метров общей площади этой квартиры, а в отношении жилого дома — 50 кв. метров общей площади этого дома.

Представительные органы муниципальных образований вправе увеличивать размеры указанных вычетов, устанавливать дополнительные налоговые льготы и основания для их использования.

Получается, что льготники, владеющие несколькими объектами недвижимости, полностью освобождаются от уплаты НИФЛ только по одному из объектов каждого вида недвижимости (например, одной квартиры), в отношении иных объектов (других квартир) станут предоставляться вычеты. Их заявлять не надо, ИФНС учтет вычеты при подсчете налога, выставленном гражданину в уведомлении.

Примечание редакции:

льготы по земельному налогу находятся в компетенции представительных органов муниципальных образований (Письмо Минфина от 22.06.2016 № 03-05-06-01/36301).

В Москве льготы предоставляются в виде дополнительного уменьшения (помимо федеральных льгот) налоговой базы на одного налогоплательщика на 1 млн рублей в отношении отдельных категорий лиц (ч. 2 ст. 3.1 Закона г. Москвы от 24.11.2004 № 74), например:

- инвалидов I, II групп, инвалидов детства;

- одного из родителей (усыновителей) в многодетной семье.

Дополнительные льготы по транспортному налогу (помимо федеральных преференций) также предоставляются на региональном уровне.

Для жителей г. Москвы они установлены ст. 4 Закона г. Москвы от 09.07.2008 № 33. От налога освобождаются, например, лица, имеющие легковые автомобили с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно.

Порядок заявления льгот. Граждане, имеющие право на льготу по НИФЛ, самостоятельно представляют необходимые документы (пенсионное удостоверение, удостоверение инвалида, справки ВТЭК, справки, выданные районным военным комиссариатом или воинской частью, орденская книжка и пр.) в любой налоговый орган.

Заявление и необходимые копии документов могут быть поданы:

- лично налогоплательщиком;

- его представителем по доверенности;

- почтой (с уведомлением о вручении, описью вложения);

- в виртуальном виде с использованием личной электронной подписи через портал госуслуг или личный кабинет на сайте ФНС.

В последних двух случаях налоговики обязаны запросить в официальном органе (организации), выдавшем документ, копия которого представлена заявителем, подтверждение подлинности представленной копии. Если заявление о льготе отправлено по почте с приложением заверенной в нотариальном порядке копии документа, подтверждающего право на ее использование, личное посещение гражданином инспекции не требуется.

В первых двух — лучше с собой иметь оригинал документов, так как инспектор может их запросить. Если оригинал не представить, то ИФНС станет проверять их подлинность, направив соответствующий запрос.

Формы документов для подтверждения права физлица на льготу

ФНС в письме от 12 октября 2017 г. №БС-4-21/20636@ напоминает, что в соответствии с изменениями, внесенными в Налоговый кодекс Федеральным законом от 30.09.2017 №286-ФЗ, физлица, имеющие право на налоговые льготы по транспортному, земельному налогам и налогу на имущество физических лиц, представляют в налоговый орган по своему выбору заявление о предоставлении такой льготы. При этом если документы, подтверждающие право налогоплательщика на льготу, в налоговом органе отсутствуют или не представлены налогоплательщиком, то инспекция запросит необходимые сведения у органов, организаций, должностных лиц, у которых эти сведения имеются.

Лицо, получившее запрос налогового органа о подтверждении права на льготу, должно исполнить его в течение семи дней. Если сведений о подтверждении права на льготу не получены, то налоговый орган в течение трех дней проинформирует об этом налогоплательщика и сообщит о необходимости представить в налоговый орган подтверждающие документы.

Для реализации данных положений ФНС направила типовые формы документов:

- Согласие налогоплательщика — физического лица на обработку и распространение персональных данных в связи с необходимостью запроса налоговой инспекции в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу;

- Запрос налоговой инспекции в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу;

- Уведомление налоговой инспекции о неполучении сведений, подтверждающих право налогоплательщика на налоговую льготу.

Также сообщается, что новая форма заявления о предоставлении налоговой льготы и порядок ее заполнения будут представлены дополнительно.

Налоговые льготы для НКО, порядок подтверждения (1 часть)

Автор: Ирина Стародубцева, аудитор-эксперт RosCo — Consulting & audit

Специфика деятельности НКО может быть самой разнообразной. Но деятельность НКО (вне зависимости от созданной формы) не предполагает в качестве основной цели — получение прибыли. Социальная направленность НКО поддерживается государством в виде предоставления определенных налоговых льгот.

Налоговое законодательство предусматривает существенные льготы для НКО, освобождая от налогообложения ряд операций.

Налоговые льготы для нко в части НДС

По общему правилу объектом налогообложения признаются операции по реализации товаров, продукции, работ и услуг (ст.146 НК РФ). Однако для определенных операций, совершаемых НКО, существует льготы.

Например, освобождены от налогообложения НДС:

услуги по уходу за больными, инвалидами и престарелыми (пп.3 п.2 ст.149 НК РФ);

услуги по присмотру и уходу за детьми в организациях, осуществляющих образовательную деятельность по реализации образовательных программ дошкольного образования, услуги по проведению занятий с несовершеннолетними детьми в кружках, секциях (включая спортивные) и студиях (пп.4 п.2 ст.149 НК РФ);

услуги, оказываемые НКО по реализации общеобразовательных и (или) профессиональных образовательных программ (основных и (или) дополнительных), программ профессиональной подготовки, указанных в лицензии, или воспитательного процесса, а также дополнительных образовательных услуг, соответствующих уровню и направленности образовательных программ, указанных в лицензии, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений (пп.14 п.2 ст.149 НК РФ, письмо ФНС РФ от 25.08.2015 г. №ГД-3-3/3230@);

Согласно разъяснениям контролирующих органов, от налогообложения НДС освобождаются операции по реализации дополнительных образовательных услуг, в том числе семинаров, мастер-классов и лекций, без выдачи документа об образовании, в случае если указанные услуги соответствуют уровню и направленности образовательных программ, указанных в лицензии (письма Минфина РФ от 04.12.2015 г. №СД-4-3/21268@, от 05.12.2012 г. №03-07-07/127, от 01.11.2012 г. №03-07-07/112). При этом если стоимость блокнотов, ручек и продуктов питания слушателям по условиям договора включена в стоимость семинаров, то НДС при оказании образовательных услуг не исчисляется (письмо Минфина РФ от 27.05.2015 г. №03-07-11/30461).

услуги по социальному обслуживанию несовершеннолетних детей; услуги по поддержке и социальному обслуживанию граждан пожилого возраста, инвалидов, безнадзорных детей и иных граждан, которые признаны нуждающимися в социальном обслуживании и которым предоставляются социальные услуги в организациях социального обслуживания;

операции по реализации товаров (за исключением подакцизных, минерального сырья и полезных ископаемых, а также других товаров по перечню, утв. Правительством РФ), работ, услуг производимых общественными организациями инвалидов, среди членов которых инвалиды (законные представители) составляют не менее 80 процентов (пп.2 п.3 ст.149 НК РФ);

операции по реализации коммунальных услуг и работ (услуг) по содержанию и ремонту общего имущества в многоквартирном доме (пп.29 и пп.30 п.3 ст.149 НК РФ).

При этом полученные НКО целевые средства (например, вступительные и членские взносы, пожертвования и иные средства) не облагаются НДС в случае, если их получение не связано с реализацией товаров, работ, услуг (пп.1 п.1 ст.146 НК РФ).

Порядок подтверждения налоговых льгот

В каком порядке подтверждается НКО использование льгот? При проведении камеральной налоговой проверки налогоплательщики обязаны представлять документы, подтверждающие право на налоговые льготы (п.6 ст.88 НК РФ). Как отмечено в п. 14 постановления Пленума ВАС РФ от 30.05.2014 г. №33, при применении указанной нормы необходимо использовать понятие «налоговая льгота» в смысле, определенном п. 1 ст. 56 НК РФ. А согласно п. 1 ст. 56 НК РФ, льготами по налогам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками. То есть, под действие п. 6 ст. 88 НК РФ подпадают те перечисленные в ст. 149 НК РФ операции, освобожденные от налогообложения, которые по своему характеру отвечают понятию налоговой льготы (письмо Минфина РФ от 03.12.2014 г. №03-07-15/61906).

Так, примерами налоговых льгот являются операции по реализации продуктов питания, непосредственно произведенных столовыми образовательных и медицинских организаций (подп.5 п. 2 ст. 149 НК РФ), предметов религиозного назначения и религиозной литературы, производимых религиозными организациями (объединениями) (пп.1 п.3 ст.149 НК РФ).

Это означает, что право на запрос документов в рамках камеральной налоговой проверки в части льготных операций, может быть реализовано налоговыми органами в ситуации, когда применяемая льгота предназначена только для определенной категории лиц (например, для религиозных организаций).

Контролирующие органы приводят перечень документов, обосновывающих применение льготы в части благотворительной деятельности. Такими документами могут быть (письма Минфина РФ от 26.10.2011 г. №03-07-07/66, УФНС РФ по г. Москве от 05.03.2009 г. №16-15/049593.1): — договор на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках благотворительности;-регистры учета, подтверждающие, что благотворительная помощь принята на учет; — акты или иные документы, свидетельствующими о целевом использовании благотворительного имущества (результатов работ или услуг).

В подобных ситуациях налоговые органы вправе запросить документы, подтверждающие использование налоговых льгот. А со 2 июня 2016 г. налоговые органы смогут не только запрашивать «льготные» документы, но и пояснения к ним (п.6 ст.88 НК РФ в ред. Закона №130-ФЗ). Пояснения представляются в свободной форме.

Что-то пошло не так

Воспользуйтесь поиском, чтобы найти нужный материал

Сделано в Санкт-Петербурге

© 1997 — 2019 PPT.RU

Полное или частичное

копирование материалов запрещено,

при согласованном копировании

ссылка на ресурс обязательна

Ваши персональные данные обрабатываются на сайте в целях

его функционирования в рамках Политики в отношении

обработки персональных данных. Если вы не согласны,

пожалуйста, покиньте сайт.

Ошибка на сайте

Удаление аватара

Вы уверены, что хотите удалить используемое изображение и заменить его аватаром по умолчанию?

Право на налоговую льготу подтверждается следующим документом

Автор: Колосков Дмитрий · 10.09.2019 2019-09-10

Приложение

к решению 24 сессии

Урожайновского сельского совета

1-го созыва от 21.11.2017 г. N 5

Перечень

документов, подтверждающих право налогоплательщика на налоговую льготу

Документ, подтверждающий право на льготу

Герои Советского союза, Герои Российской Федерации, а так же лица, награжденные орденом Славы трех степеней

Удостоверение Героя Советского Союза, Героя Российской Федерации, орденская книжка кавалера орденов Славы или ордена трудовой Славы

Инвалиды I и II групп инвалидности

Справка клинико-врачебной или врачебно-консультационной комиссии учреждения здравоохранения, выписка из актов освидетельствования в учреждениях медико-социальной экспертизы о степени ограничения способности к трудовой деятельности (группа инвалидности)

Инвалиды с детства

Заключение медико-социальной экспертизы (справка) об установлении соответствующей группы инвалидности

Участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий

Удостоверение участника гражданской войны, ветерана Великой Отечественной войны, удостоверение инвалида Великой Отечественной войны, удостоверение ветерана боевых действий в системе МВД России, в органах ФСБ и пограничных войсках, удостоверение инвалида о праве на льготы

Лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

Удостоверение или иной документ, подтверждающий наличие права лиц вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

Лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

Удостоверение участника ликвидации последствий катастрофы на Чернобыльской АЭС, удостоверение, подтверждающее статус гражданина, подвергшегося воздействию радиации вследствие аварии в 1957 году на ПО «Маяк» и сбросов радиоактивных отходов в реку Теча, удостоверение единого образца гражданина, подвергшегося радиоактивному воздействию вследствие ядерных испытаний на Семипалатинском полигоне

Военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

Удостоверение военнослужащего либо справка, подтверждающая основание увольнения

Лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

Удостоверение «Участник действий подразделений особого риска»

Физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику

Удостоверение граждан, получивших или перенесших лучевую болезнь, другие воздействия вследствие Чернобыльской катастрофы, либо связанные с работами по ликвидации последствий катастрофы на Чернобыльской АЭС. Получивших или перенесших лучевую болезнь или ставших инвалидами вследствие чернобыльской и других радиационных аварий и их последствий на атомных объектах гражданского или военного назначения. В результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок включая ядерное оружие и космическую технику. утвержденные Госком чернобылем России, Минздравом России, Минсоцзащиты России, Минобороны России, МВД России, МБ России, Минатомом России

Пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

Пенсионное удостоверение или иной документ, подтверждающий наличие льготы.

Граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия

Свидетельство о праве на льготы и справку, которую выдает районный военный комиссариат.

Родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

Физические лица, осуществляющие профессиональную творческую деятельность, – в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, – на период такого их использования

Документ, подтверждающий статус физического лица как занимающегося профессионально творческой деятельностью (например, членский билет или удостоверение об участии в творческой организации), документ, подтверждающий характер использования помещения (например, документ о предоставлении физическому лицу помещения в данном качестве, справку из местной администрации, управляющей компании или ЖЭК), а также иные документы, свидетельствующие о творческом использовании данного объекта.

Члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

Удостоверение либо пенсионное удостоверение с отметкой: (мать, отец) погибшего воина или справка установленной формы о гибели военнослужащего, либо документы, подтверждающие право члена семьи на пенсию по случаю потери кормильца

Физические лица – в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Документы, подтверждающие право собственности на хозяйственные строения и сооружения (договор купли-продажи, свидетельство на право собственности, выписка из ЕГРН), а так же кадастровые выписки или кадастровые паспорта на земельные участки, подтверждающие разрешенное использование земельного участка

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

| Видео (кликните для воспроизведения). |

Минфин в письме от 3 июля 2018 г. № БС-3-21/4425@ рассказал об особенностях предоставления налоговой льготы по налогу на имущество физических лиц для индивидуальных предпринимателей.

Финансисты пояснили, что исходя из положений статей 346.11 и 346.26 НК РФ, ИП имеет право на получение налоговых льгот по налогу на имущество физических лиц при одновременном соблюдении следующих условий:

- ИП применяет УСН или (и) ЕНВД;

- является собственником имущества и использует данное имущество в целях осуществления своей предпринимательской деятельности.

Источники

Общее образование. Школа, гимназия, лицей. Юридический справочник директора, учителя, учащегося. — М.: Альфа-пресс, 2013. — 592 c.

Адвокатская деятельность и адвокатура в России. Часть 2. Особенная часть, специализация / ред. И.Л. Трунов. — М.: Эксмо, 2016. — 864 c.

Гессен И. В. История русской адвокатуры (подарочное издание); Арт Презент — М., 2013. — 536 c.

-

Под., Ред. Ванян А.Б. Афоризмы о юриспруденции: от античности до наших дней / Под. Ванян. — М.: Рязань: Узорочье, 2012. — 528 c.

-

Басовский, Л. Е. История и методология экономической науки / Л.Е. Басовский. — М.: ИНФРА-М, 2011. — 240 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.