Содержание

- 1 Межбанковский перевод: онлайн-перевод денег с одного счета на другой: как это сделать?

- 2 Что писать в назначении платежа

- 3 Как в «1С: Бухгалтерии 8» отразить перевод денежных средств между расчетными счетами?

- 4 Перевод между своими счетами Сбербанка

- 5 Как отразить перевод денежных средств между расчетными счетами организации в программе «1С:Бухгалтерия 8»?

- 6 Подпишись на новости

Межбанковский перевод: онлайн-перевод денег с одного счета на другой: как это сделать?

Довольно часто в повседневной жизни нам приходиться переводить деньги на различные счета, например, что-то оплатить, перекинуть деньги в другой банк, заплатить по кредиту и т.д. Можно, конечно, сходить в банк, попросить оператора, и она выполнит эту задачу, а можно самостоятельно за 5-10 минут сидя за ПК выполнить это (и сэкономить средства, т.к. онлайн-услуги дешевле, чем через банковского работника) .

Да и вообще, к сожалению, в последнее время дела с банками в нашей стране идут не очень. То один закроют, то другой, тут впору задуматься о том, чтобы раскидать средства в 2-3 банка, чтобы совсем не остаться без денег (пока там страховка выплатит. ☺). А межбанк. переводы в онлайн-режиме — позволяют очень быстро это делать!

Собственно, эта статья и будет о межбанковском переводе (или, как его коротко называют, «межбанк» ) : т.е. переводе со счета в одном банке по реквизитам (номер счета, БИК, ФИО, ИНН и пр.) на счет в другом банке. Я знаю, что многих пугают все эти реквизиты и формулировки, но в этой статье постараюсь объяснить всё просто, насколько это возможно.

Как перевести деньги со счета в одном банке на счет в другом

Статью распишу в порядке самых популярных вопросов, которые задают по этой теме. Думаю, так проще будет со всем разобраться.

Какие преимущества и недостатки у межбанковского перевода?

- межбанковский перевод идет через Центробанк, а это все-таки высокая надежность : ничего нигде не потеряется и не будет украдено (т.е. банк, с которого переводят средства, отправляет их сначала в Центробанк, а тот уже переправляет в банк получателя, а уже тот, если все в порядке с реквизитами — зачисляет их на конкретный счет). Т.е. это гораздо безопаснее (особенно при больших суммах), чем самостоятельно нести деньги в другой банк (или пользоваться альтернативными возможностями перевода средств);

- Если вы перепутаете реквизиты при отправке, то просто банк получателя вернет деньги назад — в банк отправителю (вернувшиеся деньги поступят на счет, с которого были списаны, на все про все в этом случае может уйти до 5 рабочих дней). При переводе с карты на карту — если вы перепутаете номер карты, деньги автоматически уже не вернутся;

- можно отправить практически ничем не ограниченные суммы (в несколько миллионов). При переводе же с карты на карту — есть лимиты, обычно 75000 руб. за 1 перевод;

- выполнить перевод можно из любого банка в любой банк (в нашей стране). Кроме этого, почти у всех банков эта функция доступна в Интернет-банке;

- это конфиденциально , о переводе никто не узнает (разумеется, кроме банков и некоторых наших органов).

- нельзя точно предсказать скорость перевода: он может дойти за 1 час (если перевод сделан в рабочий день, и вы удачно попали в банковский «рейс»), а может идти до 5 рабочих дней! (кстати, тоже самое справедливо и для карт — на некоторые из них перевод также зачисляется несколько суток. Из опыта скажу, что, обычно, на карты Visa переводы доходят значительно быстрее, чем на MasterCard)

- в некоторых банках высокие комиссии 1-2% (правда, при переводе с карты на карту — комиссия может быть еще выше — до 3%). Сразу отмечу, обычно, в комиссиях банка предусмотрена максимальная сумма: т.е. 1% за перевод, но не более 1000 руб. Т.е. если вы переводите 100 000 руб. вы заплатите комиссию в 1000 руб., если переводите 500 000 руб. — все равно заплатите комиссию в 1000 руб.

Может быть лучше воспользоваться переводом с карты на карту?

Здесь все зависит от суммы перевода и тарифов вашего банка. В некоторых случаях, выгоден перевод с карты на карту, в других — межбанк. Что касается сроков перевода — то здесь сказать, какой перевод дойдет быстрее — сложно (поэтому, это в расчет не беру).

Например, в Сбербанке сейчас за межбанковский перевод берут 1% от суммы (в Интернет-банке), но не более 1500 руб.; в Русском Стандарте за межбанк — 10 руб. (вне зависимости от суммы). Разница на лицо?!

Что касается перевода с карты на карту — то здесь тарифы доходят до 3% (где можно сделать перевод: различные сервисы в сети, банкоматы, интернет-банк). Однако, у некоторых банков, особенно в последнее время, есть заманчивая штука: пополнить карту через их Интернет-банк можно без комиссии!

Например, я пользуюсь картой от Бинбанка, которую можно пополнить без комиссии практически с любой другой карты банка. Обратите внимание на скрин снизу. Кстати, подобные услуги и у других многих банков: ВТБ, Альфа-Банк, Русский Стандарт, Тиньков и пр. (это не реклама конкретных банков, просто мой взгляд со стороны. Хотя я бы не отказался от благодарности от них, но эти банкиры никогда не поблагодарят ☺) .

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Важно! Некоторые банки, выпустившие вашу карту (их называют эмитентами), могут списывать свою комиссию при переводах с нее. Поэтому, при переводах с карты на карту, чтобы убедиться, сколько времени будет идти ваш перевод, и какую комиссию в итоге спишут — попробуйте для начала осуществить перевод на небольшую сумму в 100-200 руб.

Пример перевода с карты Сбербанка на карту Бинбанка

Что касается сумм, то обычно при переводах с карты на карту есть лимит — 75 000 руб. (и не более 10-15 переводов в сутки, или в месяц. У каждого банка свои лимиты, но в среднем, примерно так).

Подводя итог

В одном случае может быть выгоден межбанк, в другом — перевод с карты на карту. Чтобы было проще понять, приведу два показательных примера:

- вам нужно перевести 50 000 руб. со Сбербанка в Бинбанк. Если переводить через межбанковский перевод — вы заплатите комиссию в размере 500 руб., при переводе с карты на карту — комиссия будет 0 руб. (если это сделать через Интернет-банк карты получателя). Очевидно, что второй способ более выгоден;

- вам нужно перевести 700 000 руб. в другой банк. Очевидно, что лимиты на перевод с карты на карту — не позволят вам перевести всю сумму, и в этом случае — быстрее и надежнее будет воспользоваться межбанком.

Что нужно для такого перевода, где узнать эти реквизиты, и что они обозначают?

Чтобы выполнить межбанковский перевод, нужно знать:

- ФИО того, кому вы хотите перевести средства (подчеркиваю, не просто как зовут, а именно до буквы правильное написание, как в паспорте. Ошибка в одной букве — 100% возврат перевода). Если переводите организации (а не физ. лицу) — то полное название организации, так, как она зарегистрирована (обычно, организациям платят по договорам, в которых всегда указываются полные реквизиты);

- номер счета (важно! Номер счета — это не номер карты!). Представляет он из себя 20-значную последовательность цифр, начинается обычный счет на » 408″ или на «423» (если это счет вклада);

Банковская карта QIWI (пример номера счета)

Реквизиты можно узнать:

- у банковского работника, где вы заводили счет или карту;

- реквизиты в большинстве случаев есть в договоре с банком на обслуживание. Нередко, когда вы заводите даже обычную пластиковую карту, банковский работник, на всякий случай, вкладывает в договор листок со всеми реквизитами;

- в Интернет-банке (например, в Сбербанк-онлайн достаточно открыть раздел «Карты» или «Вклады и счета», выбрать нужную карту/счет, и во вкладке информации по ней щелкнуть по ссылке «Реквизиты для перевода»).

Реквизиты для перевода // Сбербанк-онлайн

Как пользоваться Сбербанк-онлайн: регистрация, открытие вклада, перевод денег, оплата ЖКХ, мобильного телефона, подключение «Спасибо» и копилки — https://ocomp.info/kak-polzovatsya-sberbank-onlayn.html

Как отправить межбанковский перевод в Сбербанк-онлайн?

Покажу на примере того же Сбербанка (ввиду его популярности. ). Для начала необходимо открыть Интернет-банк, вкладку » Переводы и платежи » (если вы не знаете, как в нем зарегистрироваться — см. ссылку, приведенную выше. В той статье рассказаны все азы по работе со Сбербанком-онлайн) .

Далее нужно выбрать либо «Перевод частному лицу. по реквизитам» , либо «Перевод организации» . В своем примере ниже, я просто переведу деньги со своего счета Сбербанка на счет в другом банке.

Кстати, если тот, кому вы переводите, тоже является клиентом Сбербанка — то перевод средств проходит куда проще и быстрее (в этом случае кликните ссылку «Перевод клиенту Сбербанка»). Вам достаточно знать только номер его карты или номер телефона.

Сбербанк-онлайн — перевод частному лицу

Должно появится окно с кучей граф, которые нужно заполнить. Если делаете перевод первый раз — разбегаются глаза. ☺

Для начала указываем ФИО , и номер счета . Далее БИК банка (корр. счет и наименование банка должно подставиться автоматически (так делается, по-моему, во всех банках)), указываете сумму и карту/счет списания (с которого будет списана сумма перевода).

И последнее, указываете примечание к переводу, и подтверждаете перевод. Про примечание пару строк ниже.

Сбербанк-онлайн — заполнение реквизитов для межбанк. перевода

В примечание необходимо указывать цель вашего перевода. Здесь недопустимы какие-либо надуманные фантазии (например, «спасибо за пиво»). Чаще всего, следует указать следующее:

- «перевод собственных средств, без НДС» — это, если вы переводите свои деньги на счет в другой банк;

- «в счет оплаты по договору №XX/X. НДС не облагается» — это, например, при оплате каких-то услуг по договору (обычно, при переводе организации или юр. лицу);

- «Частный перевод, НДС не облагается» — если просто переводите деньги частному лицу (возвращаете долг, скажем). Можно заменить на «Материальная помощь».

Подводя итоги. Что важно и что запомнить

На этом сегодня всё. Конструктивные дополнения приветствуются.

Что писать в назначении платежа

Российское законодательство с 2012 года установило определенные требования для создания платежных поручений на оплату или переводы между счетами . Именно в этом документе указаны все нюансы по корректному заполнению платежных поручений . В данном материале мы расскажем о том , что писать в разделе назначение платежа , а также постараемся привести несколько примеров применения рассматриваемого бухгалтерского параметра .

Что писать в назначение платежа

Если Вы не знаете, что вообще такое назначение платежа, в обязательном порядке стоит рассмотреть положение, опубликованное Центральным Банком России в далеком 2012 году, а именно 22 июня. По сути своей, назначение платежа является очередным реквизитом, который требуется учитывать в сфере трансфертов денежных средств.

Стоит сказать, что современные платежные поручения можно составлять не только в обычном бумажном варианте, но и в электронном виде, что, кстати говоря, очень удобно. Как бы то ни было, в обоих случаях все поля того или иного платежного поручения должны быть корректно заполнены, в ином случае финансовая организация откажет в транзакции.

Вашему вниманию предлагаем основную инструкцию, а также рекомендации того, что именно следует указывать в разделе в назначении платежа:

- Наименование предоставленной услуги или реализованного товара;

- Дата, а также номер контракта или договора, например аренды помещения, купли-продажи, услуг и др.;

- Понадобиться предоставить все данные о существующих товарных документах, являющихся основанием для осуществления денежного перевода;

- Точные реквизиты банка, которому собственно и предназначается перечисляемая сумма средств. Не указываются они в том случае, если в платежке не выделены соответствующие разделы;

- Также понадобиться информация о финансовых учреждениях, являющихся участниками операции по перечислению средств;

- Общая сумма начисленного НДС;

- При необходимости иные данные, необходимые для обеспечения полной идентификации платежа.

Разновидности назначения платежей

Правила по осуществлению переводов, прописанные в документе № 383-П от 19.06.2012, законодателями не установлены какие-либо жесткие требования к тому, какую именно информацию следует вносить в рассматриваемый реквизит, а именно назначение платежа. Однако следует напомнить о том, что приложении № 1 все же включает в себя рекомендуемые варианты, следующие включать в данное поле. Именно о них мы и предлагаем поговорить немного ниже:

- Разновидность обязательных налоговых отчислений, их период;

- Номера, а также даты договоров, контрактов и товарных документов;

- Налог на добавленную стоимость;

- Наименование полученных компанией или ИП услуг, а также товаров или выполненных работ;

- Прочие данные и информация.

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении. Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств.

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

При несоблюдении установленных законом требований при оформлении раздела назначения платежа, финансовый институт имеет полное право отклонить исполнение операции до момента устранения всего перечня допущенных неточностей.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Если данная графа помечена красным символом, как правило звездочкой, значит, она подлежит корректному заполнению в обязательном порядке.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

Если обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Есть ли лимит в количестве символов

Да есть. Важно знать, что положением, установлен лимит объема символов, которые можно вбить в раздел Назначение платежа. Их количество не может превышать 210 единиц. Чтобы попасть в указанные рамки, законодателями разрешено предоставлять данные обобщенно, но без серьезного искажения конкретной цели денежного перевода.

- В графе назначение платежа бухгалтером или лицом его заменяющим указывается вид операции, на основании чего осуществляется финансовый перевод. Это может быть заработная плата сотрудникам компании, покупка необходимого для работы офиса товаров, оплата полученных услуг;

- В разделе основание платежа следует указать номер, а также дату договора, на основании которого будет выполнен перевод;

- Графа наименование работ должна содержать перечень, а также сводное наименование. Это могут быть платежи за коммунальные услуги, выполненные работы по монтажу оборудования, ремонт высокотехнологичной техники, доставка товара;

- Вид платежа, например, предварительная оплата, либо доплата к уже переведенной сумме денег. Также это может быть авансовый платеж и т.д.;

- Прочая информация, необходимая банку для идентификации платежа.

Заключение

Если допустить некорректное указание назначения, то при обработке документа сотрудник банка имеет полное право не выполнять операцию, а отправить бумагу для выполнения соответствующих исправлений. Прописывайте точно, за что именно будет переведена та или иная сумма, ведь это влечет основания оплаты НДС. Еще раз скажем о том, что при наличии сомнений, лучше заранее проконсультироваться у профессионалов, точно знающих, что писать в разделе назначение платежа. Это поможет избежать досадных проволочек, связанных с приостановкой операции до момента устранения всего объема допущенных неточностей.

Как в «1С: Бухгалтерии 8» отразить перевод денежных средств между расчетными счетами?

Перевод денежных средств между расчетными счетами (без использования счета 57)

Расчетные счета открываются юридическим лицам (индивидуальным предпринимателям) для совершения расчетов, связанных с предпринимательской деятельностью. Клиенту может быть открыто несколько банковских счетов, если это предусмотрено договором, заключенным с кредитной организацией ( п. 2.3 Инструкции Банка России от 30.05.2014 № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов»). На основании этого договора банк обязуется принимать и зачислять поступающие на счет, открытый клиенту, денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету ( п. 1 , п. 3 ст. 845 ГК РФ ).

В настоящее время перевод денежных средств регулируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (далее Закон № 161-ФЗ). Перевод денежных средств осуществляется в срок не более трех рабочих дней со дня списания денежных средств с банковского счета плательщика ( п. 5 ст. 5 Закона № 161-ФЗ). В процессе хозяйственной деятельности у организации возникает необходимость перевода собственных денежных средств с одного расчетного счета на другой для различных целей.

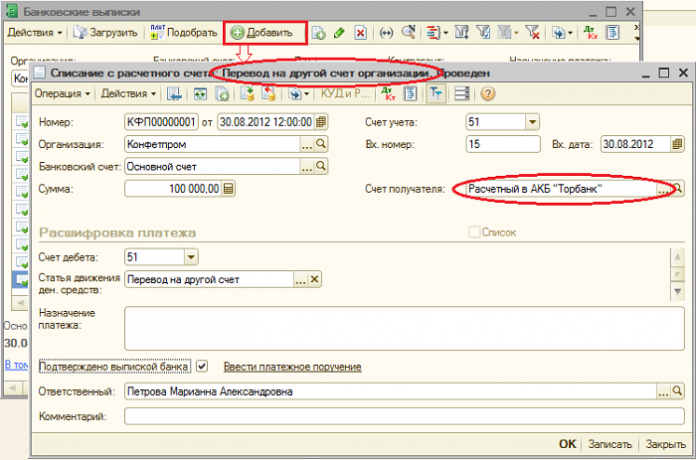

В программе «1С:Бухгалтерия 8» для этих целей используется документ «Списание с расчетного счета» с видом операции «Перевод на другой счет организации». В результате проведения этого документа формируется проводка по дебету счета 51 «Расчетные счета» по субконто Дт расчетного счета банка, куда перечислены денежные средства организации, в корреспонденции со счетом 51 «Расчетные счета» по субконто Кт расчетного счета банка, откуда были переведены деньги.

Если перевод денежных средств осуществляется более одного дня, то используется счет 57 «Переводы в пути».

в программе «1С:Бухгалтерия 8» (ред. 3.0)

Перевод денежных средств между расчетными счетами (с использованием счета 57)

Расчетные счета открываются юридическим лицам (индивидуальным предпринимателям) для совершения расчетов, связанных с предпринимательской деятельностью. Клиенту может быть открыто несколько банковских счетов, если это предусмотрено договором, заключенным с кредитной организацией ( п. 2.3 Инструкции Банка России от 30.05.2014 № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов»). На основании этого договора банк обязуется принимать и зачислять поступающие на счет, открытый клиенту, денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету ( п. 1 , п. 3 ст. 845 ГК РФ ).

В настоящее время перевод денежных средств регулируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (далее Закон № 161-ФЗ). Перевод денежных средств осуществляется в срок не более трех рабочих дней со дня списания денежных средств с банковского счета плательщика ( п. 5 ст. 5 Закона № 161-ФЗ). В процессе хозяйственной деятельности у организации возникает необходимость перевода собственных денежных средств с одного расчетного счета на другой для различных целей.

Если перевод денежных средств осуществляется более одного дня, то используется счет 57 «Переводы в пути».

В программе «1С:Бухгалтерия 8» для этих целей используется документ «Списание с расчетного счета» с видом операции «Перевод на другой счет организации». В результате проведения этого документа формируется проводка по дебету счета 51 «Расчетные счета» по субконто Дт расчетного счета банка, куда перечислены денежные средства организации, в корреспонденции со счетом 57 «Переводы в пути» по субконто Кт расчетного счета банка, откуда были переведены деньги.

Обратите внимание! Срок при перечислении налогов, сборов, страховых взносов, пеней и штрафов в бюджет РФ исполняется банком в течение одного операционного дня, следующего за днем получения такого поручения в очередности, установленной гражданским законодательством РФ ( п. 3 ст. 864 , ст. 855 ГК РФ ). При этом плата за обслуживание по таким операциям не взимается ( п. 2 , п. 5 ст. 60 НК РФ ). Соответственно, при перечислении вышеназванных операций счет 57 не используется.

в программе «1С:Бухгалтерия 8» (ред. 3.0)

Перевод между своими счетами Сбербанка

Клиентами этого банка выступают более 70% граждан страны, при этом имеют карты, счета и вклады, иногда и по нескольку. Каждый вправе выполнить перевод между своими счетами и картами Сбербанка, используя предлагаемые способы и сервисы.

Перевод между своими счетами в Сбербанк Онлайн

Имея несколько счетов, владельцу может потребоваться сделать перечисление денег с одного на другой, например, с зарплатного на депозит или на карту, расплачиваясь которой клиент копит бонусы. Сделать это доступно несколькими вариантами. Первый из них — онлайн банк.

Прежде каждому клиенту предлагают получить доступ в онлайн банк.

Можно пройти регистрацию самостоятельно. Для этого достаточно указать в регистрационном окне номер карты и телефона.

После будет легко дистанционно выполнять действия со счетами, контролировать остатки, отправлять деньги, оплачивать услуги и т.д.

Как сделать перевод (инструкция)

После чего также появляется платежка. Она содержит такие графы:

- Номер и дата составления платежки (указаны автоматически).

- Счет списания: выбрать продукт для отправки денег.

- Счет зачисления: выбрать соответствующий.

- Сумма. Ее следует внести в валюте продукта, на который направляются средства, если они различаются.

| Видео (кликните для воспроизведения). |

Для удобства пользователя в наименовании продукта указан номер, тип и текущий остаток. Это позволяет правильно определить карту или вклад.

После заполнения, остается нажать на «Перевести». Пользователю показывают заполненную платежку, предлагая проверить, все ли правильно отмечено. Здесь же вы сможете отметить, что комиссия за операцию не начислена.

Кликнув на «Подтвердить», пользователь соглашается с исполнением операции.

Отдельно стоит отметить, что перевод между счетами одного пользователя происходит без привычных подтверждений через СМС, что свойственно всем операциям в интернет-банке.

При желании, можно сразу сохранить шаблон, если такого рода действия будут востребованы в дальнейшем.

Чтобы иметь возможность переводить средства со смартфона, стоит подключить мобильное приложение Сбербанк Онлайн. Для этого требуется скачать приложение и установить. Оно содержит такие же разделы, как и онлайн банк. Выполнять отправку средств можно по такой же инструкции, как описано выше.

Сколько по времени

Зачисление и снятие денег происходит практически мгновенно. Пользователь получает СМС, где записано, сколько и откуда снято денег. После этого, меняется статус платежки на «Исполнен».

Открыть ее можно в истории операций, если возникнет потребность просмотреть или распечатать. На электронном документе проставлена банковская печать с данными отделения, через которое выполнено действие.

Если вы сделали перечисление между своими картами, одна из которых кредитная, в онлайн банке, и деньги зависли (с одного счета списались, а на другой не поступили), следует подождать до следующего дня.

Если установленные сроки прошли, а деньги на счет так и не поступили, можете обратиться в банк с просьбой разобраться.

Лимит перевода

Лимит в Сбербанк Онлайн на транзакции между своими счетами и картами не установлен.

Стоит понимать, что «свои счета» = банковские. Если вам необходимо оплатить свой счет за мобильную связь или телевидение, то здесь уже банк вводит ограничения.

Перевод денег между картами Сбербанка по СМС

Не менее удобным и еще более простым средством для перевода между своими картами выступает Мобильный банк. Подключить сервис можно отделении или в банкомате (здесь: Как подключить Мобильный банк в банкомате Сбербанка).

Существует два тарифных плана, один из которых является бесплатным. В рамках каждого из них клиент получает право выполнять банковские операции по СМС: запрос баланса, пополнение телефона, пересылка денег, оплата и др. Преимуществом платного тарифа выступает бесплатная проверка остатка и получение оповещений о расходах с карты.

По СМС нельзя перевести деньги между счетами, только — между картами.

Формат сообщения на 900

Для этого нужно написать сообщение с такими параметрами (через пробел):

- ПЕРЕВОД (или аналог английскими символами – PEREVOD);

- 4 крайних знака номера карточного продукта, с которого отправляются средства;

- 4 знака карты зачисления;

- Сумма.

Отправить СМС следует на 900.

В ответ поступит оповещение о заказанной операции с основными параметрами и кодом подтверждения. Его нужно переслать обратно, если все указано корректно.

Будьте внимательны к поступившему СМС с 900. В нем не должна быть прописана комиссия за осуществляемую операцию.

Срок перевода средств

Перечисление обычно происходит онлайн, т.е. вам мгновенно приходит СМС о списании денег с одного счета и следом о зачислении на другой счет.

Однако не стоит забывать, что не исключены технические сбои. Они могу затормозить время перечисления средств между выбранными счетами.

При длительной задержке средств свяжитесь с оператором в Контактном центре по короткому 900 или 8800-555-555-0.

Не лимитированы операции перечисления средств между своими счетами. Однако для пополнения собственных мобильных счетов необходимо руководствоваться имеющимися лимитами.

Особенности перевода в офисе

Традиционный способ пересылки денег через Сбербанк подразумевает их отправку в отделении. Здесь может быть два пути.

Через кассира

Процедуры в офисе происходят с помощью кассира по предъявлению паспорта. Он необходим, чтобы идентифицировать личность клиента, и подтвердить владение им счетами.

Комиссия за перевод с одного на другой расчетный счет карты Сбербанка не взимается. Лимитов тоже не установлено.

Обращаться в офис довольно не удобно, т.к. требуется тратить лишнее время. Сегодня предлагают немало вариантов для удаленного управления счетами.

Читайте здесь: Если для перевода нужен БИК карты Сбербанка, где его узнать?

Через банкомат

Еще одним вариантом для перевода между своими счетами выступает банкомат. В него потребуется вставить карточку, с которой деньги будут списаны.

Активировав пластик ПИН-кодом, потребуется зайти в «Платежи. » – «На свою карту». После — записать ее номер, а в следующем окне – величину. На дисплее отобразятся реквизиты транзакции, которые остается проверить на актуальность.

Кликнув на «Подтвердить», клиент получит чек. Зачисление может занять несколько минут.

Лимиты на перевод между своими счетами и картами в банкомате Сбербанка также не предусмотрены.

Однако есть лимит на перевод другому клиенту этого банка, он составляет 1 млн.рублей. Комиссия также не предусмотрена.

Комиссия Сбербанка за перевод между своими счетами и картами

Комиссия не предусмотрена для клиентов Сбербанка, желающих перевести средства между собственными счетами и картами.

Проверить это легко на специальной странице банка, где размещен сервис подбора переводов. Устроен он таким образом, что выбрав нужный вариант, человек сразу же получает информацию о комиссиях и сроке зачисления средств.

Заключение

Перевод между своими счетами в Сбербанке можно выполнить в онлайн банке или приложении со смартфона, по СМС, через банкомат или в отделении. Комиссия за такую операцию не предусмотрена. Также не устанавливаются лимиты.

бухгалтерский учет в 1С

Переход на новую редакцию БУХГАЛТЕРИЯ 3.0 продлен до конца 2016 года.(см.статью)

Свежие записи

Перевод денежных средств на другой банковский счет организации в 1С Бухгалтерии 8

Перевод денежных средств

на другой банковский счет организации

в 1С Бухгалтерии 8.

Перевод денежных средств на другой банковский счет организации бывает с использованием 57 счета(Переводы в пути) и без него.

1. Рассмотрим перевод на другой счет без использования 57 счета.

Делаем две операции:

- Создаем документ «Платежное поручение». Статья движения денежных средств с видом движения «Прочие платежи по текущим операциям».

- Создаем документ «Списание с расчетного счета». Выбираем вид операции- «Перевод на другой счет организации» .

Проводки

Дт 51 Кт 51.

Списание с расчетного счета

Перевод на другой счет

Внимание: При выгрузке из «Клиент-банка» создается два документа. Документ «Поступление на расчетный счет» необходимо удалить. В программе должно остаться только «Списание с расчетного счета». Не забудьте проверить у документа вид операции — «Перевод на другой счет организации» .

2. Перевод с использованием 57 счета (Переводы в пути).

Делаем три операции:

- Создаем документ «Платежное поручение».

- Создаем документ «Списание с расчетного счета» .

Проводки Дт 57.01 Кт 51.

Выбираем вид операции — «Прочее списание» .

Списание с расчетного счета

Перевод на другой счет

- Создаем документ «Поступление на расчетный счет».

Проводки

Дт 51 Кт 57.01. Выбираем вид операции — «Прочее поступление».

Поступление на расчетный счет

Перевод с другого счета

Поделиться «Перевод денежных средств на другой банковский счет организации в 1С Бухгалтерии 8»

Как отразить перевод денежных средств между расчетными счетами организации в программе «1С:Бухгалтерия 8»?

Организации вправе открывать в кредитных учреждениях более одного расчетного счета. В процессе хозяйственной деятельности у организации возникает необходимость перевода собственных денежных средств с одного своего расчетного счета на другой для различных целей.

В программе «1С:Бухгалтерия 8» используется документ «Списание с расчетного счета» с видом операции «Перевод на другой счет организации». Использовать ли сч. 57.01 «Переводы в пути» или нет, — закрепляется в учетной политике.

Порядок перевода денежных средств безналичным путем с использованием и без использования сч. 57 см. в актуализированных статьях рубрики Банковские операции «Справочника хозяйственных операций. 1С:Бухгалтерия 8»:

| Видео (кликните для воспроизведения). |

Другие новости справочника см. здесь.

Подпишись на новости

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- вы подписываетесь только на те категории новостей, которые хотите получать;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

Источники

Правоведение. — М.: КноРус, 2010. — 472 c.

Кондратьев, Ф.В. Государственный научный центр социальной и судебной психиатрии им. В. П. Сербского. Очерки истории / ред. Т.Б. Дмитриева, Ф.В. Кондратьев. — М.: ГНЦССП им. Сербского, 2014. — 228 c.

Исследования по истории и теории развития авиационной и ракетно-космической науки и техники: моногр. . — М.: Наука, 2011. — 264 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.