Содержание

- 1 Должны ли пересчитать проценты при досрочном погашении кредита?

- 2 Пересчитают ли проценты при досрочном погашении кредита?

- 3 Верховный суд не разрешил возвращать проценты при досрочном погашении кредита

- 4 Подлежат ли перерасчету проценты по досрочно погашенному кредиту: позиция ВС

- 5 Возврат процентов по кредиту при досрочном погашении. Условия креда

- 6 Пересчет процентов при досрочном погашении кредита. Можно ли взыскать проценты обратно?

- 7 Пересчитывают ли проценты при досрочном погашении кредита

- 8 Возврат процентов по ипотеке при досрочном погашении. Условия ипотеки

Должны ли пересчитать проценты при досрочном погашении кредита?

Здравствуйте. В данный момент я выплачиваю кредит. Брала деньги на пять лет, но появились деньги, и я хотела бы немного раньше рассчитаться со своими долгами. Планирую внести сразу большую сумму и сэкономить на переплате.

В банк пока не сообщала о своих планах, хочу заранее разобраться есть ли смысл платить сейчас или продолжать вносить ежемесячный платёж по графику. Скажите, должны ли пересчитать проценты в банке при досрочном погашении кредита наличными?

Заранее спасибо за Ваш ответ.

|

«Vivus» — до 15 000 рублей — на карту |

|

«Money Man» — до 50 000 рублей — наличные за сутки |

Ответ специалиста сайта:

Добрый день. Спасибо за Ваш вопрос и участие в жизни проекта, давайте попробуем разобраться.

Как известно, проценты переплаты по кредиту начисляются в зависимости от срока кредитования. Чем дольше деньги, полученные у банка, находятся в Вашем пользовании, тем больше в конечном итоге Вы будете должны.

Учитывая это, логично будет рассчитаться со своими долгами при первой возможности.

Досрочное погашение приветствуется на любой стадии выплаты по кредиту и в любом объёме (возможна как полная, так и частичная выплата долга). Мы уже писали о том, как погасить кредит досрочно. Прочитав эту статью, Вы сможете понять для себя некоторые нюансы и тонкости этого процесса.

Возвращаясь к Вашему вопросу.

Если Вы собираетесь погасить кредит частично. Когда производится оплата лишь части кредита, банк предлагает клиенту несколько вариантов дальнейшей оплаты займа. Первый – банк изменяет размер ежемесячной оплаты по кредиту в меньшую сторону, но платить вы будете такой же срок. Второй – размер ежемесячного платежа останется прежним, но Вы выплатите свой кредит быстрее.

Последний вариант будет выгоднее, ведь в конечном итоге процентная ставка переплаты по кредиту будет ниже.

Если Вы собираетесь погасить кредит полностью. При полной оплате остатка долга, банк обязан перерастать проценты по кредиту. Если точнее, то процент остаётся тем же, но переплата по кредиту снизится за счёт сокращения срока кредитования.

При любом способе досрочного погашения кредита, обязательно придите в банк (желательно за 20-30 дней до планируемой даты внесения оплаты) и сообщите о своих намереньях. Сотрудники банка смогут конкретно сказать Вам сколько нужно платить, составят новый график платежей и выполнят соответствующие расчёты.

В данном вопросе не стоит заниматься самодеятельностью, согласуйте свои действия с банком прежде чем вносить деньги и за ранее узнайте о возможных штрафах и комиссиях за преждевременное погашение.

Пересчитают ли проценты при досрочном погашении кредита?

Иногда у заемщиков появляются дополнительные средства, которые можно направить на выплату долга. В этом случае возникает вопрос – пересчитываются ли проценты при досрочном погашении кредита? В статье расскажем подробно, каким образом банки начисляют проценты по кредиту, и возможно ли сделать перерасчет при погашении долга раньше срока.

Как банк начисляет проценты?

Проценты по кредиту клиент платит только за фактическое пользование денежными средствами.

Проценты по кредитам начисляются автоматически на каждый день пользования денежными средствами, согласно процентной ставке. По истечении первого месяца заемщик оплачивает проценты, начисленные за этот период, в начале второго месяца. Далее, в начале третьего месяца – оплачиваются проценты за второй, и так далее. Следовательно, клиент платит только за фактическое пользование денежными средствами. Об оплате вперед речи не идет.

Клиенты вносят усредненный ежемесячный платеж по графику погашения кредита. Он включает в себя часть долга по займу и проценты за пользование деньгами. Кредитная организация подразумевает, что к концу срока заемщик фактически выплатит всю сумму долга и начисленные проценты.

При внесении суммы, которая больше ежемесячного платежа, банк обязан пересчитать проценты на остаток долга.

Досрочное погашение и проценты

При досрочном погашении кредита заемщик вносит всю сумму долга раньше установленного в кредитном договоре срока. Погасить задолженность можно:

- Частично (вносится часть денежных средств, которая больше по размеру ежемесячного платежа).

- Полностью (вносится оставшаяся часть долга).

Любой заемщик имеет право по закону РФ погасить кредит досрочно. Главное – поставить в известность банк не менее, чем за 30 дней. Также нужно учесть, что кредитная организация может установить мораторий – срок, в течение которого погашать кредит досрочно запрещается. Возможные нюансы обязательно прописываются в кредитном договоре.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

При досрочном погашении кредита проценты должны пересчитываться банком. Если заем выплачивается полностью, в банке назовут остаток долга, который необходимо внести. Данный остаток должен включать в себя сумму долга по «телу» кредита без учета процентов. Следовательно, снизится переплата за пользование денежными средствами за счет уменьшения срока кредитования.

При частичном погашении банк составляет новый график платежей. Изменения могут быть следующими:

- Меняется ежемесячный платеж, однако срок выплаты кредита не уменьшается.

- Меняется срок выплаты кредита без изменения размера ежемесячного платежа.

В данном случае второй вариант считается наиболее выгодным, т.к. сумма начисленных процентов будет меньше. Некоторые банки предоставляют клиентам право самостоятельно выбрать, каким образом будут пересчитываться проценты.

Как рассчитать остаток долга самостоятельно

Если вы не доверяете банку, можно попробовать самостоятельно рассчитать сумму, необходимую для досрочного погашения платежа. Для этого нужно внимательно изучить график погашения кредита. В нем обязательно указывается сумма всех начисленных процентов. Из этой суммы нужно вычесть часть, которая приходится на месяцы до фактического погашения. Получившаяся сумма – проценты, которые вы выплачивать не обязаны.

Пример: сумма займа составляет 100 тысяч рублей, срок – 6 месяцев, платежи аннуитетные, процентная ставка 20%. В этом случае размер переплаты составит 5833 рубля. Если на третий месяц пользования кредитом погасить его полностью, нужно вычесть выплаченную сумму в размере 32200 рублей. Остаток составит 67800. Проценты начислят на остаток и сумма переплаты составит 4197 рублей.

При возникновении сложностей, можно воспользоваться кредитным калькулятором на сайтах банков.

В статье мы ответили на вопрос, пересчитываются ли проценты при досрочном погашении кредита. В зависимости от вида платежей и варианта досрочного погашения, проценты по кредиту должны начисляться на фактический остаток долга. В любом случае, размер общей переплаты уменьшается.

Верховный суд не разрешил возвращать проценты при досрочном погашении кредита

Требовать перерасчета уже уплаченных процентов исходя из реального срока погашения – значит, менять первоначальные условия кредитования, решил Верховный суд.

К такому выводу коллегия ВС по гражданским делам пришла, рассматривая дело клиентки банка ВТБ 24, которая погасила ипотечный кредит в размере 1,4 млн руб. за 53 месяца вместо прописанных в договоре 302 месяцев. Заявительница требовала в суде возмещения излишне уплаченных процентов в сумме более 330 000 руб., компенсацию морального вреда 100 000 руб., а также проценты за пользование чужими денежными средствами в размере около 81 000 руб.

Суд первой инстанции требования удовлетворять отказался, отметив, что банк не взимал проценты за период, не связанный с фактическим пользованием кредитом, поэтому переплата процентов со стороны истца не происходила. Кроме того, суд указал, что банк учел все платежи по погашению кредита по мере их поступления и начислял проценты за период фактического пользования кредитом лишь на остаток основного долга, который уменьшался по мере зачета вносимых средств. Таким образом, уменьшалась и сумма, на которую происходило начисление процентов за пользование кредитом. Именно такую форму расчета размера ежемесячного платежа по кредиту и такой порядок исчисления процентов согласовали истец и ответчик в кредитном договоре (дело № 2-10735/2015).

Однако апелляция это решение отменила (дело № 33-1365/2016). Разбирательство дошло до ВС, который признал доводы банка обоснованными, сообщает «Коммерсант». Представители банка посчитали суммы процентов, доказав, что банк начисляет их только исходя из срока фактического пользования кредитом. ВС пришел к выводу, что, если бы заемщица изначально брала кредит по указанной ставке на тот срок, который она посчитала на кредитном калькуляторе, то и размер ежемесячного платежа у нее был бы значительно больше (дело № 89-КГ16-12).

Ранее ВС рассматривал похожее дело, по которому занял противоположную позицию: заемщица досрочно погасила кредит в Сбербанке и решила, что переплатила по нему проценты. Суд первой инстанции и апелляция в требованиях ей отказали, однако ВС решил, что суды пришли к неверным выводам (см. «Подлежат ли перерасчету проценты по досрочно погашенному кредиту: позиция ВС»).

Подлежат ли перерасчету проценты по досрочно погашенному кредиту: позиция ВС

Заемщица досрочно погасила кредит в Сбербанке и решила, что переплатила проценты по нему. В банке с ней не согласились, и ей пришлось обратиться в суд, чтобы добиться возврата денег. Первая инстанция и апелляция ей отказали, придя к выводу, что требования заемщицы противоречат кредитному договору и сводятся к изменению его условий. Верховный суд обнаружил ошибки в выводах нижестоящих инстанций.

Перерасчет процентов за кредит расценивается как изменение условий договора

В ноябре 2011 года Ирина Козенко* взяла кредит в Сбербанке размером 300 тысяч рублей сроком на 60 месяцев под 18,2% годовых. В договоре стороны предусмотрели право Козенко досрочно погасить кредит или его часть без предварительного уведомления кредитора. Заемщица воспользовалась своим правом и все выплатила досрочно с процентами — за 37 месяцев. В общей сложности банк получил от Козенко 131 тысячу рублей в качестве процентов за пользование кредитом. Однако вскоре заемщица решила, что переплатила кредитной организации 33,5 тысячи рублей в качестве процентов. Основной довод Козенко сводился к тому, что нужно произвести перерасчет процентов только за период, в котором заявительница пользовалась кредитом. Она предъявила банку свои претензии, но там с ней не согласились. Тогда Козенко обратилась в Завьяловский районный суд Алтайского края, чтобы взыскать со Сбербанка: излишне выплаченные проценты в сумме 33,5 тысяч рублей, проценты за пользование чужими денежными средствами — 700 рублей, неустойки в размере 247 тысяч рублей и компенсацию морального вреда — 10 тысяч рублей.

Судья Максим Белоусов заявительнице отказал (дело № 2-73/2015

М-46/2015). Он пришел к выводу, что в ежемесячный платеж по кредиту не входили проценты за будущий период. Довод земщицы Белоусов счел противоречащим условиям кредитного договора и подчеркнул, что стороны не могут требовать возвращения исполненного ими по обязательству до изменения или расторжения договора, если иное не установлено законом или соглашением сторон (п. 4 ст. 453 ГК). Суд пояснил, что требования истца сводятся к изменению условий договора с банком, а именно — срока кредитования, но основания для этого отсутствуют. Алтайский краевой суд оставил решение первой инстанции без изменений.

Забыли про закон «О защите прав потербителей»

Понимание своей позиции Козенко нашла в Верховном суде (дело № 51-КГ15-14). ВС указал, что предоставление кредита по смыслу закона «О защите прав потребителей» является финансовой услугой, и на отношения гражданина с банком распространяются нормы этого закона. Не соглашаясь с решением нижестоящих инстанций, судьи ВС пояснили, что гражданин-потребитель, заключивший кредитный договор с банком, может отказаться от его исполнения в любое время (ст. 32 закона «О защите прав потребителей»). Для этого он должен оплатить понесенные кредитором расходы, связанные с исполнением обязательств по этому соглашению: вернуть банку деньги, взятые в кредит, и проценты за период их использования.

Отдельно ВС подчеркнул, что при досрочном погашении кредита заемщик вправе потребовать перерасчета процентов, уплаченных им за период, когда пользование деньгами уже прекратилось, и вернуть их часть, если ее установят. ВС признал ошибочной и ссылку нижестоящих инстанций на п. 4 ст. 453 ГК, потому что кредитный договор прекратился в результате его надлежащего исполнения (ст. 408 ГК), а не расторжения.

«Тройка» под председательством Вячеслава Горшкова отменила решение Алтайского краевого суда и отправила дело на новое рассмотрение обратно в апелляцию. По итогам повторного рассмотрения акт первой инстанции снова оставили без изменений (прим. ред. – решение суда на сайте отсутствует).

* – имена и фамилии участников спора изменены редакцией

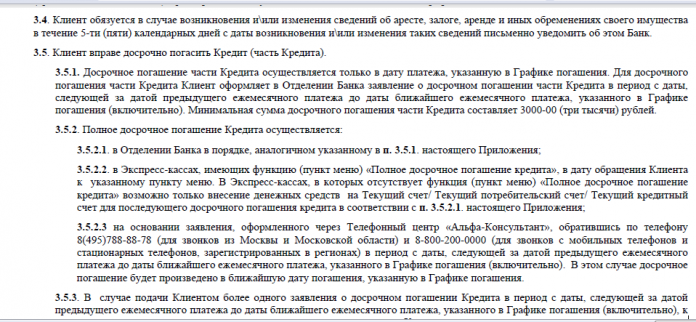

Возврат процентов по кредиту при досрочном погашении. Условия креда

Большинство граждан России имеют по несколько действующих кредитов. Их оформляют на жилье, транспорт, потребительские нужды. При этом многие оплачивают долги раньше срока. Возможно ли досрочное погашение кредита? О данной процедуре рассказано в статье.

Досрочная оплата

Возможно ли досрочное погашение кредита? По ФЗ №284 от 19.10.2011 в ГК РФ появились изменения. У каждого гражданина есть право на досрочную оплату займа. При этом банк не может взимать комиссии и штрафы за данную услугу. Поэтому возврат процентов по кредиту при досрочном погашении считается законным правом. Даже если об этом не сказано в договоре, можно обращаться в банк для получения своих средств.

Не позднее, чем за месяц до планируемой оплаты надо написать заявление и предоставить его в банк. Ответ для этого не нужен. Следует учитывать, что некоторыми банками ограничивается срок досрочной оплаты кредита. Например, на 3 месяца. Иначе назначаются штрафы. Бывает и так, что если займ предоставляется на небольшой срок, то досрочное погашение невозможно.

У полного и частичного досрочного погашения кредита в Сбербанке и других финансовых структурах есть свои преимущества. Клиент выплачивает меньше процентов за пользование средствами, поэтому он раньше закроет долг. Вернут ли страховку при досрочном погашении кредита? Возврат данной суммы является правом заемщика. Для этого нужно написать заявление, и лучше это сделать в дату закрытия договора.

Возможен ли возврат?

Положен ли по закону возврат процентов по кредиту при досрочном погашении? В ст. 809 ГК РФ сказано, что проценты считаются платой за пользование займом, они должны перечисляться лишь за период пользования услугой. Поэтому все, что было зачислено в банк сверх положенного, должно возвращаться клиенту.

Поскольку многие банки применяют в своей работе аннуитетные (равные) платежи, то с досрочной оплатой банки получают увеличенную прибыль. Плата берется за то время, которое не используется заемщиком. Именно поэтому возможен возврат процентов по кредиту при досрочном погашении.

Может ли банк запретить возврат процентов в договоре?

Во время заключения кредитного договора заемщику надо обратить внимание на важный нюанс. Некоторые банки вносят в соглашение пункт о том, что начисленные проценты не могут быть пересчитаны и возвращены.

Если потребитель — физическое лицо, то этот пункт на основе решения суда может быть признан недействительным. Это осуществляется по ст. 16 Закона РФ «О защите прав потребителей». А если говорить конкретнее, то действия финансовой организации противоречат п. 2 ст. 809 ГК РФ.

Если предприниматель берет средства для предпринимательской деятельности, то этот пункт можно отменить по ст. 165 ГК РФ. Когда клиент видит данную информацию в договоре, то он может требовать ее исключения. Причем законом разрешено подавать жалобу в Роспотребнадзор. Потребителю следует приложить копию кредитного соглашения, а в жалобе указать просьбу о привлечении банка к административной ответственности (ст. 14.8 КоАП РФ).

Когда необходимо требовать возврат?

Этот вопрос должен волновать только тех, кто досрочно оплатил долг. Почему так? На самом деле все банки действуют по аннуитетной схеме оплаты займов. Она является привычной для большинства людей. Хотя задолженность может оплачиваться по дифференцированной схеме. Обращаться за возвратом средств нужно после полной оплаты кредита.

Формирование переплаты

Понять, как вернуть переплаченные средства, не сложно. Для этого нужно ознакомиться с принципом расчета при аннуитете. Действует следующий алгоритм:

- На долг начисляется ставка, указанная в договоре.

- К долгу прибавляют начисления.

- Полученная сумма делится на количество месяцев.

- Каждый месяц заемщик оплачивает одну сумму.

- Все платежи состоят из задолженности и ставки.

Для выравнивания выплат в первые месяцы клиенты оплачивают минимальные платежи. А большая часть составляет ставки. Если долг оплачивается раньше, то банк получит часть средств, полученных заранее. Расчет переплаты выполняется онлайн-калькулятором и вручную.

Перерасчет

Выполняется ли перерасчет с досрочной оплатой? Современные банки используют аннуитетный метод оплаты одинаковыми частями. Вначале большей частью оплачивают проценты по кредиту за все время пользования, а небольшой размер выплат – погашение самого долга.

Установленный банком график считается средним вариантом, который предлагает, что не будет досрочной оплаты, задержек по выплате. Возврат процентов по кредиту при досрочном погашении предполагает перерасчет, после чего средства перечисляются клиенту.

Как вернуть страховку?

Часто вместе с кредитным договором оформляется и соглашение по страхованию. Делают это банки для уменьшения собственных рисков. По данному документу будут дополнительные расходы. Суть заключается в том, что с кредитных средств в течение всего периода оплачивается страховка.

Но с оплатой долга необходимости в страховке нет. По закону деньги подлежат возврату. Обычно возмещается сумма, которая была выплачена за неиспользованное время кредитования.

Для возврата неиспользованной части страховки нужно:

- Обратиться в банк или страховую фирму с заявлением. Образец такого документа может взять у сотрудников.

- Предоставить документы (паспорт, договор, справку о закрытии долга).

- Дождаться рассмотрения заявки и решения.

- Получить средства.

Перед подачей заявления нужно ознакомиться с договором, заключенным со страховой фирмой. Там указываются условия расторжения и возврата средств. Если о возврате средств не ничего не сказано, то сделать это не получится.

Процедура досрочной оплаты кредита не сложная и не занимает много времени. Хоть банку не выгодна такая сделка, она бесплатная. После этого кредитный договор перестает действовать между сторонами, а подтверждается это специальной справкой.

Есть ли условия досрочного погашения потребительского кредита? Сбербанк и другие финансовые организации работают по определенным правилам. Заемщики могут в любое время оплатить кредит, для этого не нужно разрешение банка. Но следует уведомить об этом за месяц до предполагаемой даты закрытия.

Досрочную оплату в Сбербанке можно выполнить с помощью системы «Сбербанк Онлайн». Но есть возможность обратиться в отделение банка с паспортом. В заявлении надо указать сумму, счет, на который будут переведены деньги, и дату операции. День досрочной оплаты должен быть рабочим.

Незаконное обогащение

С досрочной оплатой долга требуется определить разницу между:

- Размером переплаты заемщика за пользование кредитом по договору.

- Размером стоимости пользования займом.

С досрочной оплатой между 2 суммами будет разница не в пользу клиента, поскольку ежемесячные платежи учитывали использование заемщиком средств в течение периода действия договора. Поэтому требуется определить ежемесячную сумму пользования по соглашению и фактически, а потом умножить на число месяцев, на протяжении которых использовались средства. Разница между этими показателями и является суммой, которая возвращается заемщику.

| Видео (кликните для воспроизведения). |

Калькулятор досрочного погашения кредита позволит грамотно рассчитать размер средств, которые должны быть возвращены. Такой сервис есть на сайтах многих банков. Необходимо ввести сумму, срок, ставку, тип платежей, дату получения. После этого следует нажать кнопку «Рассчитать».

В калькулятор досрочного погашения кредита нужно вносить те данные, которые указаны в договоре. Только тогда получится рассчитать точные данные. Полное и частичное досрочное погашение кредита в Сбербанке и других финансовых учреждениях осуществляется после обращения клиента.

Выплаты при досрочном погашении кредита возможны только в том случае, если клиент пройдет несложную процедуру:

- Нужно обратиться в банк с заявлением об оплате всей суммы в течение 30 дней до запланированной даты расчета.

- Затем необходимо внести всю сумму долга ранее установленного срока.

- Следует взять справку в финансовой организации, которая подтвердит отсутствие долга. Такие бумаги предоставляются бесплатно.

- Необходимо выполнить расчет переплаченных процентов при досрочном погашении кредита, используя кредитный калькулятор.

- Надо подать заявление о возврате денег.

- Важно дождаться выплаты или обратиться в суд, если последовал отказ.

Чтобы выполнить возврат средств, нужно предоставить копию договора и справку о выплате. Также нужен паспорт клиента.

Составление заявления

Если произошло полное досрочное погашение кредита, необходимо написать заявление. Их бланки обычно есть в финансовых учреждениях. Если их нет, то заявление можно составить в свободной форме. Там надо указать:

- Паспортные данные и название учреждения.

- Номер договора и дату подписания.

- Параметры соглашения.

- Дату и сумму оплаты.

- Сведения о закрытии долга.

- Сумму расчета процентов.

- Требование о возврате суммы.

- Реквизиты, на которые будут перечислены средства.

- Оповещение об обращении в суд при отказе.

- Подпись и дату.

Только тогда осуществляется перерасчет процентов при досрочном погашении кредита. Судебная практика показывает, что большинство дел решается в пользу заемщиков. Необходимо лишь грамотно изложить в заявлении все требования и указать ссылки на законы.

Частичная оплата

Досрочная оплата считается большим преимуществом для клиента. Заемщик снимает долговые обязательства, экономит на процентах. Даже если это выполнено частично, все равно уменьшается долг.

Недостатки досрочной оплаты будут заметны при снижении курса национальной валюты. Тогда выгодней дополнительные средства вложить в приобретение иностранной валюты, чтобы с ее подорожанием выплатить большую сумму. Но многие банки привязывают ставку к ставке ЦБ. Тогда при девальвации национальной валюты происходит увеличение платежей.

Прежде чем принимать решение о досрочной оплате, нужно ознакомиться с договором. Следует посчитать, какая будет экономия по данной операции. Нужно проверить остаток по кредиту после выполнения операции. Нужно контролировать начисление процентов, они рассчитываются на основе суммы досрочной оплаты.

После полного досрочного погашения кредита в банке можно запросить справку. В ней есть сведения о ссуде: величине, сроке, дате выплаты. Указывается, что счет закрыт и ставится приписка, что со стороны банка нет претензий. Предоставляется она спустя несколько дней после подачи заявления. Некоторыми банками справка может быть выдана в тот же день.

Эту справку нужно получить, даже если возврат средств не будет осуществляться. Она является подтверждением отсутствия задолженности. Случаются и технические сбои, и прочие неполадки. Если, например, счет не закрыт или долг будет списан не весь, то на него продолжают начисляться проценты. Со временем из-за отсутствия оплат происходит начисление пени и штрафов, поэтому остаток может стать большим. Чтобы этого не было, нужно связаться со специалистом банка и убедиться в закрытии счета.

После передачи заявления сотрудникам банка заемщик может ожидать положительного решения. При согласии средства переводятся тем способом, который зафиксирован в заявлении. С отказом нужно обращаться в суд. Тогда больше вероятности, что дело будет решено в пользу клиента, ведь законом четко определены нормы по переплате за пользование кредитом.

Хоть законом установлено, что разница между фактической и договорной суммой компенсируется заемщику, кредитные учреждения часто отказывают в уплате средств. Поэтому заемщику нужно знать о возможности возврата и правилах истребования денег.

Пересчет процентов при досрочном погашении кредита. Можно ли взыскать проценты обратно?

Правоотношения по займам и кредитам регулируются Гражданским кодексом РФ (сокращенно – ГК РФ), а также соглашением между банком и юридическим, физическим лицом или индивидуальным предпринимателем. Нередки ситуации, когда заемщик, обладая нужной суммой денежных средств, хочет досрочно погасить кредит.

Рассчитаться с долгами преждевременно можно как полностью, так и частично. Будет ли осуществлен пересчет процентов при досрочном погашении долга?

Особенности преждевременного погашения займа

Заем в банках обычно берется в потребительских целях. Ст. 810 ГК РФ определяет возможность заемщика возвратить долг раньше установленного в договоре срока. Однако о своем намерении он должен уведомить кредитора за месяц при условии, что в соглашении не установлен более короткий период.

Существует 2 основных вида кредитных платежей:

- дифференцированная плата – это денежная сумма, возврат банку которой осуществляется 1 раз в месяц с постепенным уменьшением платы к окончанию кредитного срока; платеж включает в себя как сумму долга, так и процентные отчисления;

- аннуитентный платеж – наиболее распространенный вид возврата денежных средств по ссудным и кредитным отношениям, представляет собой ежемесячную фиксированную сумму, состоящую из основного долга и процентной доли; размер платежа за весь период кредитных отношений не изменяется.

Если кредит будет возвращен банку досрочно лишь частично, то возможно несколько путей для изменения платежного графика:

- Будет осуществлено сокращение периода выплат, сама же сумма платежа сохранится в прежнем размере и пересчитываться не будет.

- Срок действия соглашения не изменится, однако произойдет пересчет кредита, т.о. уменьшится размер платежа.

Когда кредит был возвращен частично или полностью, то, учитывая ст. 809 ГК РФ, у банка остается право потребовать с заемщика уплаты процентов, которые были начислены до дня возврата долга включительно. Отсюда следует, что кредитная организация не может потребовать со своего контрагента по заемному соглашению вернуть проценты по кредиту за весь срок договора.

Отсутствие разрешения на досрочное погашение долга будет недействительным. Об этом свидетельствует Информационное письмо Президиума ВАС РФ № 146 от 13 сентября 2011 года. В письме собран обзор судебной практики по вопросам кредитных правоотношений. Высший судебный орган обозначил вышеуказанную позицию, исходя из статей нормативных актов, которые посвящены защите потребительских прав, а именно закона № 2300-1.

Однако в кредитных соглашениях может быть обозначены особые условия, использование которых законом не воспрещается:

- мораторий на преждевременное возвращение денежных средств по займу – это определенный временной промежуток, в течение которого должник не имеет права перевода денег для расчета по обязательству;

- минимальный размер платежа для досрочного погашения кредита – мера предосторожности банка, который не хочет лишаться дохода из-за заранее возвращенных денежных средств.

Видео на эту тему:

Формула коэффициента аннуитентного платежа

В случае с аннуитентными выплатами кредитная организация изначально забирает у должника сумму процентов, и лишь потом идет непосредственное погашение самого кредита. Если уплатить деньги по договору раньше обозначенного периода, то выясняется, что изначально человек покрывал не основной размер долга, а исключительно проценты по нему. Естественно, их захочется вернуть.

В момент оформления договора по кредиту между банком и заемщиком, первый прописывает в соглашении, как именно он будет определять процентное отношение и сумму ежемесячных взносов.

Узнать, какая именно сумма процентов подлежит возврату, можно по нижеследующей формуле:

V * (N* (1+N) f ) / (1+N) f-1

- Под неизвестной «V» выступает общий размер кредита.

- «N» – это процентная ставка за месяц (например, если человек оформил заем на 14% годовых, то месячная ставка равна 14 / 12, т.е. примерно 1,16%).

- «F» представляет собой число оставшихся до полного погашения долга месяцев.

Производить счет с этой формулой вручную может быть достаточно сложно, поэтому рекомендуется осуществить повторный пересчет, используя программу Excel или специальные онлайн-калькуляторы.

Пересчитывают ли проценты при досрочном погашении кредита

Досрочное погашение кредита всегда предполагает отхождение от запланированного графика выплат, поэтому возникает необходимость рассчитывать займ повторно. Когда необходимо провести перерасчёт кредита при досрочном погашении, калькулятор послужит главным помощником. Однако есть нюансы, которые необходимо знать и учитывать.

Например, банк не имеет права взыскать с клиента больше процентов, чем могло бы быть начислено автоматически. То есть, при условии частичной досрочной уплаты займа, клиент должен отдать банку процентную надбавку с той задолженности, которая по факту существует на данный момент. Банк, в свою очередь, обязуется взять лишь тот процент, который каждый день начислялся на сумму задолженности.

Как рассчитать кредит при досрочном погашении?

На сегодняшний день существует три способа перерасчитать кредит при досрочном погашении – это:

- Самостоятельный, на основе формул и кредитного договора

- С помощью кредитного калькулятора с функцией перерасчёта кредита

- С помощью менеджера по кредиту в банке

Самый надёжный из вариантов – использовать калькулятор перерасчёта кредита. Самостоятельно пересчитать кредит также возможно, для этого подойдёт аннуитетная формула. Учтите, что её применение рационально только при условии, что кредит будет выплачен в размере всего остатка. Тогда с помощью формулы удастся пересчитать размер процентов, подлежащих выплате.

Выглядит формула так (кстати, кредитный калькулятор онлайн использует идентичную схему подсчёта):

ОСЗ – оставшаяся сумма займа;

ПС – ежемесячная процентная ставка;

ПП – процентные периоды (количество месяцев), оставшиеся до полного погашения ссуды.

Формула не самая простая, поэтому многие, пересчитывая кредит при досрочной уплате, всё-таки отдают предпочтение калькулятору.

Как рассчитать кредит при досрочном погашении с помощью кредитного калькулятора онлайн?

Мы предоставляем краткую функцию без возможных нюансов Вашего кредитного договора, так как у каждого банка они свои. На данный момент на странице этой статьи, Вы сможете самостоятельно произвести перерасчёт кредита при досрочном погашении. Как это сделать?

Перейдите к первому экрану этой статьи или воспользуйтесь основным кредитным калькулятором нашего сайта. Введите основные данные по Вашему кредиту: сумма платежа, процентную ставку и срок кредитования. Обязательно введите точную дату оформления или выдачи кредита.

При выборе вида кредита, мы автоматически рассчитываем аннуитетный, но если Вам требуется рассчитать дифференцированный, пожалуйста, не забывайте переместить тумблер в нижнее положение.

Укажите единовременные и ежемесячные комиссии. К единовременным относятся комиссии “за оформление кредитного договора”, “за оформление карты”, страхование жизни или комиссия кредитного брокера. Порой их слишком много, чтобы уместить в рамках одного абзаца. К ежемесячным относятся комиссии “за ведение и обслуживание счёта”, “за досрочное погашение” или иные.

Комиссия при досрочном погашении кредита всё еще является спорной, ведь её отменили в 2011 году, но до сегодняшнего дня она всё ещё актуальна, но уже в других формах. К примеру, Росбанк одобряет досрочное погашение без дополнительной комиссии, но в случаях, если клиент уведомил банк за 10 дней до даты выплаты по кредиту, либо за 30 дней до любой другой даты. Если говорить ещё проще, к примеру, Вы платите 22 числа каждого месяца, а уведомить банк о досрочном погашении Вы обязаны до 12 числа месяца с досрочным погашением.

Добавьте досрочное погашение кредита с помощью специальной кнопки. Введите сумму, дату и периодичность платежей. Вам не нужно выбирать дату, так как у Вас уже есть дата платежа по кредиту и, чтобы соответствовать графику платежей, мы предоставляем возможность только выбора месяца и года.

Вы можете легко управлять списком досрочных погашений, просто нажав на их количество. При нажатии на кнопку рассчитать, Вы получите полный график платежей с учётом досрочного погашения и перерасчёта кредита. Строки, имеющие синий цвет – это месяц с досрочным погашением.

Внимательно отнеситесь к досрочному погашению кредита. Это может спровоцировать дополнительные платежи, бюрократию и даже судебные иски. Не рассчитывайте на то, что погасив в текущем месяце сумму в два раза больше, в следующем не нужно будет платить. Обычно досрочные платежи переносятся на последний месяц кредита, а не на следующий.

Как банки просчитывают процентные начисления?

Чтобы убедиться, что переплата по процентам отсутствует, не всегда достаточно просто использовать калькулятор перерасчёта кредита. Важно знать по какой методике в банке рассчитывается досрочный процент. Есть несколько вариантов:

- за банком сохраняется установленный размер платежей, но снижается их количество;

- количество платежей остаётся неизменным, но проводится пересчёт их размера.

Зачастую банк даёт заёмщику возможность самому посчитать размер и периодичность выплат. Плательщик сам определяет удобный для себя способ досрочного погашения. Без использования калькулятора в режиме онлайн в таких случаях бывает крайне трудно. Учтите, что каждый досрочный взнос обязывает банк произвести процентный пересчёт и составить новый график, по которому будет протекать дальнейшее погашение.

Какие ошибки допускают заёмщики при кредитной выплате раньше срока?

Частичный преждевременный взнос – это дополнительная ответственность. Первая и главная ошибка многих клиентов банка заключается в том, что для того, чтобы провести перерасчёт кредита при досрочном погашении калькулятор не используется ими. А ведь именно это упрощает процесс и помогает понять какая часть кредита осталась неуплаченной. Использование стандартного программного обеспечения и подсчёты «в уме» не позволят посчитать переплату с максимальной точностью.

К распространённым также относятся следующие ошибки:

- «В банке разберутся». Производя первый досрочный взнос, клиент думает, что попросту ускоряет погашение ссуды, и это никак не влияет на схему, по которой будет проходить выплата в дальнейшем, а если и влияет, то в банковском отделении не забудут всё правильно посчитать. Это не так! Как минимум понадобится составить и подать в банк заявление о преждевременном закрытии ссуды.

- Неправильное установление суммы погашения. Сразу отметим, что рассчитать сумму, необходимую для полного закрытия кредита, сложно. Поэтому куда логичнее обратиться за помощью в банк, а для проверки использовать калькулятор.

- Уверенность в том, что банк правильно просчитывает переплату. Человеческий фактор есть всегда. Поэтому известны случаи, когда при преждевременной выплате в банке уменьшали лишь основную сумму задолженности. При этом проценты продолжали взиматься с той суммы, на которую изначально был взять кредит. Именно поэтому даже банковские сотрудники отмечают, что пересчитать займ лучше не только с их помощью, но и воспользовавшись специальным калькулятором или формулой подсчёта.

- Погашение за один раз и пени (при условии просрочки), и фактической задолженности. Преждевременно закрывать кредит также следует поэтапно, согласовывая действия с лицом, выдавшим ссуду, иначе есть риск увеличить, а не сократить долг.

- «Досрочный взнос всегда выгоден». Мнение ошибочное. Допустим, если вы взяли аннуитетный займ, то выгодно выплатить его раньше времени только в первый период (так значительно уменьшится переплачиваемая надбавка).

Определенно, банковские сотрудники обязаны выстраивать работу с клиентом максимально прозрачно и понятно. Но во избежание непредвиденных финансовых и временных затрат, продвинутый заёмщик посчитает переплату самостоятельно, тем более, при помощи онлайн калькулятора сделать это абсолютно несложно.

Возврат процентов по ипотеке при досрочном погашении. Условия ипотеки

Одна из самых главных и распространенных целей взрослого человека — это собственное жилье. Ну, уж очень хочется нам жить в свое удовольствие, иметь личную жилплощадь, где можно делать все, что захочется, и ни перед кем за это не отчитываться. Чаще всего есть один путь к мечте — ипотека. Суммы тут все-таки солидные. Хочется хоть в чем-то сэкономить и логично возникает вопрос о том, как осуществить возврат процентов по ипотеке при досрочном погашении. Реально ли это? Как это сделать?

С чего все начинается?

Желание приобрести квартиру появляется практически у каждого взрослого человека, который хочет жить по-своему. Есть, конечно, такие люди, которым нравится жить вместе с родственниками, с родителями или с друзьями. Однако вот такой «общажный» вариант взрослой жизни кажется незрелым и временным. А если нет каких-нибудь накоплений или нежданно свалившегося наследства, то выход только один — брать ипотеку. Выбор у потенциального заемщика на удивление велик, каждый банк предлагает разные условия ипотеки. В Сбербанке, к примеру, можно взять заем на срок до 30 лет. Процент сейчас плавающий — от восьми на жилье в новостройках до тринадцати для приобретения квартиры на «вторичке». Конечно, фиксированного процента нет ни в одном случае. Всегда он зависит от социального статуса, возраста и количества заемщиков, от величины первоначального взноса. Условия ипотеки в Сбербанке подойдут для вас в том случае, если вы являетесь гражданином страны в трудоспособном возрасте с постоянной регистрацией. Кстати, придется в обязательном порядке оформить страхование недвижимого имущества от рисков гибели и повреждения. А вот страховка жизни и здоровья оформляется по желанию, но при отказе можно вырасти процент займа.

А нужно ли гасить раньше срока?

Если вы берете ипотеку, то вряд ли располагаете солидной денежной суммой на руках. Зато вы предполагаете, что за определенный период времени сможете рассчитаться по займу. Возможно, вы даже берете ипотеку с запасом, рассчитывая погасить ее раньше срока. А стоит ли в таком случае игра свеч? Многие люди берут заем на максимальный срок, надеясь, что новый скачок валюты позволит им обесценить оставшийся долг. Согласитесь, перспективы довольно туманные. Может, лучше все-таки собраться и гасить кредит раньше срока? Это рациональный вариант только тогда, когда вы расплачиваетесь дифференцированными платежами. При этом платеж состоит из основного долга и начисленных на общую сумму процентов. Если вы кладете большую сумму на счет, то проценты начисляются на существенно уменьшившийся остаток.

В том случае, когда ежемесячные платежи аннуитетные, сумма всегда одинаковая, но в первые годы она по большей мере состоит из процентов, а к концу срока займа соотношение основного долга и процентов меняется. В этом варианте досрочное погашение будет ненужным решением. Так что ориентируйтесь на максимальные сроки ипотеки и рассчитывайте свои силы для возможного досрочного погашения займа.

Полное и частичное

Досрочное погашение может быть полным и частичным. В первом варианте клиент сразу гасит всю сумму кредита. Тут есть нюансы, так как банку это, конечно, не особенно выгодно. Часто банки заявляют в договоре срок, раньше которого клиент не может погасить долг без штрафных санкций. Будьте внимательны к этому пункту в договоре. Зато к частичным погашениям чаще всего не ставится никаких ограничений. При этом банк может снижать процентную ставку и уменьшать общую стоимость кредита либо снижать исключительно сумму долга. Чем больше сумма взноса, тем активнее идет перерасчет процентов при досрочном погашении ипотеки. Поэтому лучше делать большие взносы не каждый месяц, а когда накопится солидная сумма. Для этой цели можно открыть вклад с капитализацией процентов.

Суть аннуитетных платежей

Итак, уже было сказано, что гасить раньше срока выгодно кредит, когда у вас дифференцированные платежи. А вот с аннуитетными можно расслабиться и спокойно платить все 10-20 лет. Однако всякое в жизни случается, и вот вы стали обладателем солидного наследства или негаданной премии. Конечно, хочется избавиться от долга и закрыть ипотеку. Однако излишне уплаченные проценты при досрочном погашении ипотеки становятся, по сути, необоснованным обогащением банка. Ведь проценты вы платили в начале срока и уже могли львиную долю закрыть. Что же делать? Оставить все как есть? Нет-нет, возможен значительный возврат процентов по ипотеке при досрочном погашении. Такое право есть у заемщика также и при рефинансировании.

Руководство к действию

Если вы не выплатили кредит до срока, то проценты уплачены согласно договору. Однако если вы успели заранее, то вполне возможен возврат процентов по ипотеке при досрочном погашении. Проще говоря, заемщик может забрать обратно те деньги, что переплатил банку авансом. Ведь он не пользовался суммой займа энный срок. Таким образом, законно уплаченные проценты — лишь те, что взимались в период пользования денежными средствами с момента выдачи займа и вплоть до полного погашения. Если же деньгами клиент не пользовался, то взимать с него проценты незаконно.

Часть клиенты вполне обоснованно подозревают, что банки их в чем-то обманывают. Иногда они мудрят с договорами, иногда включают ряд дополнительных услуг. Но вот оценить степень обмана может далеко не каждый. Однако можно рассчитать ту сумму, что реально вернуть себе после выплаты займа. Для этого нужно взять сумму всех начисленных процентов за полный срок и высчитать ту часть, которая приходится на срок, оставшийся до фактического погашения.

Идем по примерам

Итак, как вернуть проценты при досрочном погашении ипотеки? Действовать нужно оперативно и продуманно. Для начала ознакомьтесь с графиком платежей, где должна быть указана общая сумма процентов. Если ваш кредит рассчитан на длительный срок, то и сумма возврата может оказаться значительной. Рассмотрим ситуацию на примерах. Допустим, вы брали деньги на покупку квартиры ценой в два миллиона рублей на срок в 20 лет. Ставку вам предложили в 13,75 %. При полной выплате вы отдадите банку 3,9 миллиона рублей процентов. Если же сумму вы погасите, скажем, за три года, то возврат процентов по ипотеке (при досрочном погашении в Сбербанке) составит примерно 230 тысяч рублей, или 26 % от суммы всех выплаченных за этот срок аннуитетов.

По статистике, за 2011 году заемщики погасили ипотеки на общую сумму в 174 миллиарда рублей. Это даже без учета потребительского кредитования. Это большая сумма, и, соответственно, многие клиенты предъявили банкам претензии на возврат переплаченных процентов при досрочном погашении ипотеки.

Не стоит бояться возвращать свои деньги. Это абсолютно законно, что подтверждает Высший арбитражный суд. Недавно был опубликован обзор судебной практики, где были даны разъяснения по поводу того, как осуществляется возврат процентов по ипотеке при досрочном погашении. Судебная практика показывает, что право на возврат есть у клиентов, освободившихся от ссудной задолженности. Кстати, в постановлениях Высшего арбитражного суда есть информация о том, что взыскание различных комиссий с заемщиков является незаконным. Это утверждение вызвало настоящий шквал судебных исков к банкам и существенно поменяло правила игры на рынке потребительского кредитования. А вот информация по возврату процентов пока вызвала лишь малый отклик.

Почему так мало желающих вернуть переплаченные проценты? По сути в аннуитете проценты авансируются. Даже если вы выплатили кредит за год при общем сроке в десять лет, то в первые месяцы вы заплатили такие проценты, будто пользовались деньгами несколько лет. Рассчитать правильно уплаченные проценты можно, воспользовавшись обычным калькулятором, зная кредитную ставку и количество месяцев, когда фактически использовались средства. Тут можно привести пример, пусть за три месяца по годовому договору вы уплатили 250 рублей. А за меньший срок, который вы были должником, набежало бы только 200 рублей. В таком случае 50 рублей банк должен вам вернуть, так как они были выплачены авансом.

Нюансы аннуитета

Однако возникают сомнения, так ли все просто, ведь при оформлении договора клиент соглашался на то, что изначально он выплачивает проценты. Не будет ли опираться на это банк при желании вернуть часть суммы? Тут банк не может идти против истины Гражданского кодекса, где четко указано, что заплатить клиент должен лишь в том случае, если пользовался деньгами. Причем статистика показывает, что для долгосрочных кредитов возврат процентов может вылиться в серьезную сумму. Можно ведь платить пять лет вместо двадцати. Иначе ситуация попросту нечестная, ведь клиент отдал деньги за четверть срока, а заплатил за весь. Но самому в этих дебрях бывает разобраться сложно, поэтому лучше привлекать к делу квалифицированного юриста.

Нюансы аннуитета важны и в ситуациях с юридическими лицами. Для коммерческих организаций досрочный возврат кредита запрещен, но по инициативе самих заемщиков. Возврат можно осуществить лишь в том случае, когда банк опасается ухудшения обеспечения по кредиту и досрочно взыскивает задолженность.

Разберем по пунктам, на что вы имеет право и как вернуть проценты при досрочном погашении ипотеки. Если вы гасите заем полностью и закрываете договор, то выгадываете существенную сумму и снимаете с себя бремя долга на долгие годы. К примеру, у вас ссуда на 10 лет в размере одного миллиона рублей. Для простоты подсчета возьмем маленькую процентную ставку — 10 %. На графике можно рассчитать, что ежемесячно вы будете выплачивать по 0,8 процента от общей суммы долга. График вам должны выдавать при каждом взносе. Проценты указываются в одной графе, а общий долг — в другой. За первый год вы отдадите процентов на 97 с половиной тысяч рублей, а общая переплата по графику составит около 580 тысяч. Не самая радужная перспектива даже при маленькой процентной ставке. Можно перепроверить выплаченный процент, если поделить годовую переплату на общую. Итого получим больше 16 процентов. Если погасить заем за год, то эти набежавшие 6 % вы уплатите авансом и можете требовать назад. В рублевом эквиваленте это примерно 35 тысяч рублей. Вот такая отдача может вас порадовать.

Однако подводные камни пытаются создавать сами банки, которые зачастую прописывают в договорах строчку о запрете возврата. В документе можно найти отметку об обязательной уплате начисленных процентов в полном объеме в дату досрочного исполнения обязательств. По сути, это нарушение прав заемщика, даже если он по неосторожности подписал такой договор. Есть все основания идти в суд и требовать компенсации. Радует уже тот факт, что государство и арбитражный суд в таких ситуациях остаются на стороне заемщика.

Лучше синица в руках

Если полной суммы у вас сейчас нет и не предвидится, то можно гасить долг аккордными платежами. Допустим, сумма займа у вас совсем скромная. Напомним, что ипотеку можно брать от 300 тысяч рублей. Если вам нужно всего 400 тысяч, то нет смысла растягивать выплаты на всю жизнь. Хотя срок можно выбрать на свое усмотрение. Но вот тут лучше не мудрить и выбирать дифференцированные платежи. Допустим, срок выбран в 20 лет. При этом ежемесячный платеж может составить смешную сумму в две, четыре или пять тысяч рублей. А платить вы сможете 20-25 тысяч в месяц. Возникает вопрос: при досрочном погашении ипотеки пересчитывают ли проценты? Да, процент меняется, хоть и не так быстро, как хотелось бы. На практике все зависит от вас и размера ваших выплат. Каждый месяц на графике можно наблюдать уменьшение суммы общего долга, размер ежемесячного платежа и процентной ставки. Однако срок ипотеки остается неизменным вплоть до того момента, когда вы внесете последний платеж и закроете кредит.

На посошок

Осталось разобрать еще один довольно распространенный вопрос, который возникает у бывалых кредиторов. Как рассчитываются проценты при досрочном погашении ипотеки? При дифференцированных платежах процент меняется ежемесячно. При аннуитетных процент рассчитывается по факту выплаты и закрытия отчетного периода, хотя никто не запрещает вам делать расчеты ежемесячно. Но есть и еще одна категория процентов, которые вы можете получить при досрочном или своевременном погашении ипотеки. Это так называемый налоговый вычет. По закону тем гражданам, кто впервые приобретает квартиру в ипотеку, полагается налоговый вычет. Получить его можно как в налоговой, так и на рабочем месте. Эта сумма состоит из двух частей, где есть 13 % от общей суммы ипотеки и 13 % от суммы выплаченных процентов. Ту часть, что идет от суммы долга, вы можете вернуть сразу, и она никак не изменится. Есть ограничение по сумме — максимум равен двум миллионам рублей. В этом варианте вам могут вернуть 260 тысяч рублей. Возможно, это маловато для тех людей, кто приобрел недвижимость за семизначные суммы, но все-таки такой «откат» весьма приятен.

| Видео (кликните для воспроизведения). |

Зато вторая составляющая вычета является вариативной, так как нельзя заранее предсказать, как много процентов вы выплатите. В результате полностью эту сумму вы можете забрать в момент закрытия кредита, когда проценты погашены целиком. Если забирать налоговый вычет на работе, то с вас не будут брать 13 % с зарплаты ровно до тех пор, пока они не покроют постоянную и переменную часть искомой суммы. Увы, налоговый вычет можно получить только раз в жизни, так что вторая ипотека обойдется уже без вот такого призового бонуса в конце. Соответственно, лучше подумать о том, какую покупку недвижимости сделать максимально выгодной. Все-таки чем больше вложенная сумма, тем больше будет и отдача.

Источники

Общая теория государства и права. Академический курс в 3 томах. Том 2. — Москва: Мир, 2002. — 528 c.

Мачин, И. Ф. История политических и правовых учений. Учебное пособие для прикладного бакалавриата / И.Ф. Мачин. — М.: Юрайт, 2016. — 220 c.

Акционерные общества в России. Словарь-справочник от А до Я. — М.: Дело и сервис, 2008. — 400 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.