Содержание

- 1 Ответственный за правильность оформления факта хозяйственной жизни

- 2 Кто подписывает в графе ответственный за правильность оформления факта хозяйственной деятельности

- 3 Кто подписывает в графе ответственный за правильность оформления факта хозяйственной деятельности

- 4 Реквизиты бухгалтерских документов

- 5 Ответственный за правильность оформления факта хозяйственной жизни упд

- 6 Кто ставит подпись в УПД строке 18 «Ответственный за правильность оформления хозяйственной жизни»?

- 7 Универсальный передаточный документ: полезен ли он налогоплательщику?

- 8 Организация является покупателем, но грузополучатель — другая организация. От поставщика товар получает водитель грузополучателя по доверенностям, выданным покупателем, а также грузополучателем. Как должны быть заполнены строки 15 и 18 универсального передаточного документа со статусом «1»? Должен ли строку 18 подписывать главный бухгалтер?

Ответственный за правильность оформления факта хозяйственной жизни

Размеры штрафов по разным статьям НК РФ

Санкции по п. 1 ст. 126 применяются за непредоставление в ФНС документов, в том числе запрашиваемых налоговиками в ходе проверок. Штраф за несвоевременное предоставление документов в налоговую будет составлять 200 руб. за каждый неподанный документ. Отказ предоставить налоговикам декларацию о прибыли контролируемой иностранной компании и документы к ней (п. 5 ст. 25.15 НК РФ), повлечет за собой взыскание штрафа в достаточно крупном размере – 100 тыс. руб.

Штраф по п. 2 ст. 126 грозит организациям и ИП, которые отказались подать имеющиеся у них сведения о другом налогоплательщике по запросу ФНС, либо предоставили недостоверную информацию о нем. Применяется эта норма при «встречных» проверках. Размер штрафа налоговой инспекции для юридических лиц и ИП составит 10 тыс. руб., для физлиц, которые не являются ИП – 1000 руб.

Наказание по ст. 129.1 применяется к налогоплательщикам, которые неправомерно не сообщили сотрудникам ФНС необходимые сведения или своевременно не передали требуемую информацию. В том числе норма применяется за отсутствие пояснений при несдаче вовремя «уточненки», запрашиваемой в рамках камеральной проверки (п. 3 ст. 88 НК РФ). Нарушителям грозят штрафные санкции в размере 5000 руб. Если подобное нарушение повторится на протяжении одного календарного года – размер штрафа увеличится до 20 тыс. руб.

В каких ситуациях нельзя применять штрафы по ст. 126 и 129.1 НК РФ?

- Во время проведения проверок налоговики имеют право истребовать у организации только те документы, которые относятся к проверяемому периоду и налогу. Нельзя штрафовать за непредоставление тех документов, которые ФНС не вправе требовать.

- Представители налоговой службы не вправе повторно затребовать документы уже предоставленные им ранее. Соответственно, накладывать штрафные санкции за непредоставление в таком случае нельзя.

- В п. 1 ст. 126 НК РФ прописано, что штрафы накладываются только за непредоставление документов, которые упомянуты в бухгалтерском и налоговом законодательстве. Если ФНС запрашивает иные документы, но организация не подала их — это не является нарушением и не может наказываться штрафом. К такому выводу приходят судебные инстанции.

- Если организация не предоставила запрашиваемые бумаги или сведения по той причине, что их у нее нет – оштрафовать ее тоже нельзя. Во избежание проблем с налоговиками необходимо своевременно письменно сообщить в ФНС об отсутствии нужных документов.

Ответственность при камеральной и выездной проверке

Камеральная проверка проводится без участия налогоплательщика в соответствии со ст. 88 НК РФ. Сотрудники ФНС проверяют документацию, предоставленную им. К нарушителям применяются штрафные санкции по ст. 126 и ст. 129.1 НК РФ:

- нарушение сроков или отказ от предоставления запрашиваемой у организации или ИП документации влечет за собой штраф в размере 200 руб. за один документ;

- если руководство компании откажется предоставить информацию о деятельности, связанной с иными субъектами (контрагентами и др.) – ей придется уплатить штраф в размере 10 тыс. руб.;

- предоставление требуемых документов с недостоверными сведениями наказывается штрафом в 10 тыс. руб.

Не удастся избежать наказания и должностным лицам (руководителю, главному бухгалтеру, бухгалтеру, иным работникам, на которых возложена обязанность предоставлять сведения в налоговую службу). За отказ предоставить сотрудникам ФНС требуемые бумаги и сведения, а также подачу их в неполном объеме или искаженном виде нарушителям придется уплатить административный штраф, размер которого составит 300-500 руб. Основание – ст. 15.6 КоАП РФ.

На выездной проверке представители ФНС имеют право затребовать у ИП и юридических лиц пакет документов, но из-за слишком большого объема налогоплательщики не всегда успевают своевременно их подготовить. Если документы будут сданы с задержкой или вовсе не будут предъявлены, инспекторы имеют право выписать штраф.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Размер штрафа за непредоставление документов по требованию налоговой по п. 1 ст. 126 НК РФ может быть весьма существенным. В соответствии с ним нарушители должны уплатить по 200 руб. за каждый непредъявленный документ, а если таких документов не одна сотня, то штраф выльется в многотысячную сумму.

Во избежание таких санкций руководству организации, или ИП необходимо попросить ФНС продлить срок для сдачи документов. Для этого не позднее следующего дня после получения требования следует отправить уведомление в налоговый орган с указанием причин и срока, в который налогоплательщик сможет представить документы. ИФНС вправе как согласиться на отсрочку, так и отказать в ней (п. 3 ст. 93 НК РФ).

Кто подписывает в графе ответственный за правильность оформления факта хозяйственной деятельности

В этом случае УПД в графе 15 подписывает представитель именно грузополучателя.

- В строке 18 «Ответственный за правильность оформления факта хозяйственной жизни» со стороны покупателя подписывается лицо, определяемое аналогично тому, как это происходит у продавца. С той лишь разницей, что здесь участвует представитель покупателя. Также рассматривается вариант, что таких лиц может быть несколько, поэтому допускается введение дополнительных строк (например, 18а, 18б и так далее).

ОБРАТИТЕ ВНИМАНИЕ! Круг тех, кто будет ставить подписи в УПД, лучше всего определить заранее, на этапе организации перехода на УПД, и включить это отдельными положениями в приказ о переходе на УПД и (или) в соответствующие локальные нормативные акты. Образец приказа о переходе на УПД, см. в публикации «Составляем приказ о переходе на УПД — образец заполнения».

Кто имеет право ставить подписи в упд?

Подписи в упд

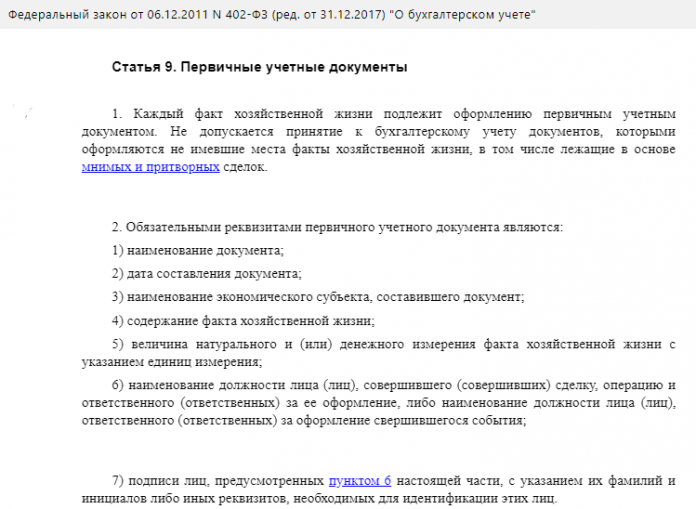

Согласно ей первичный учетный документ, обязательный для фиксации факта финансово-хозяйственной деятельности, должен содержать такую информацию:

- название документа;

- дату составления;

- название предприятия или Ф. И. О. предпринимателя, участвующего в сделке;

- содержание хозяйственной операции;

- результат измерения операции в деньгах или в натуре, при этом должны быть указаны единицы измерения;

- наименование должности того, кто совершил сделку (операцию) и отвечает за то, как она оформлена, либо, если за оформление отвечает другое отдельное лицо, то данные и этого другого лица;

- подписи лиц и идентификационные данные лиц, названных в предыдущем подпункте.

- Ст.

252, 313 НК РФ.

Порядок заполнения упд (построчная рекомендация)

Этим письмом утверждена официальная форма универсального передаточного документа и доведены правила заполнения УПД. Подписи согласно указанным рекомендациям могут заполняться не все и не всегда.

Доведенные рекомендации можно обобщить в следующие несколько правил. Для продавца (исполнителя, подрядчика):

- В форме УПД должна стоять подпись руководителя (или предпринимателя) и главного бухгалтера либо других уполномоченных лиц в разделе счета-фактуры.

- При заполнении строки 10 подпись можно не ставить в том случае, когда лицо, имеющее право подписи счета-фактуры, и лицо, уполномоченное на приемку товара, услуг, результатов работ, — это один и тот же человек.

Департамент общего аудита по вопросу заполнение строки 18 упд

Ответственный за правильность оформления факта хозяйственной жизни («18») Подпись в УПД в этой строке ставит лицо со стороны покупателя, отвечающее за правильное и достоверное оформление сделки или уполномоченный на это работник организации. Если указанное лицо совпадает с лицом в строчке «15», то подпись в стр.

«18» можно не ставить. Также важно, что при отсутствии подписей в строках УПД — 10, 13, 15 и 18, должности и расшифровки подписей все равно заполняются.

Наличие этих подписей обусловлено требованиями НК РФ (ст. 169) и постановлением Правительства РФ «О правилах заполнения документов при расчетах по НДС» от 26.12.2011 № 1137. Об отношении чиновников Минфина к подписи в виде факсимиле узнайте по ссылке.

Для дополнительных подписей со стороны продавца предназначены строки 10, 13 рекомендованной формы УПД:

- В строке 10 «Товар (груз) передал / услуги, результаты работ, права сдал» должно расписаться лицо, фактически отгрузившее товар, либо лицо, фактически передающее от лица предприятия результаты работ, услуг или имущественных прав.

- В строке 13 «Ответственный за правильность оформления факта хозяйственной жизни» должна стоять подпись того, в чьи обязанности вменен контроль за правильностью документального оформления события, отражаемого в УПД.

Кто подписывает в графе ответственный за правильность оформления факта хозяйственной деятельности

Реквизиты бухгалтерских документов

В отдельных консультациях мы рассматривали сущность и назначение бухгалтерских документов, а также их классификацию. В настоящем материале расскажем об основных реквизитах бухгалтерских документов.

Реквизиты первичных документов

Несмотря на то, что форма первичного документа может быть как обязательная к применению, так и разрабатываемая организацией самостоятельно, бухгалтерское законодательство содержит перечень реквизитов, которые должны присутствовать в любом первичном документе. Этим достигается своего рода унификация и стандартизация бухгалтерских документов.

- наименование документа;

- дата составления документа;

- наименование организации, составившей документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лиц, совершивших сделку, операцию и ответственных за ее оформление, либо наименование должности лиц, ответственных за оформление свершившегося события;

- подписи данных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Реквизиты бухгалтерских регистров

Формы регистров синтетического и аналитического учета организация разрабатывает самостоятельно, соблюдая наличие в них следующих обязательных реквизитов (ч. 4 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ ):

- наименование регистра;

- наименование организации, составившей регистр;

- дата начала и окончания ведения регистра и (или) период, за который составлен регистр;

- хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

- величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

- наименования должностей лиц, ответственных за ведение регистра;

- подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Перечень приведенных выше обязательных реквизитов первичных учетных документов и регистров бухгалтерского учета не ограничивает право организации при оформлении бухгалтерских документов включать в них дополнительные реквизиты, если это необходимо для целей учета и управления исходя из специфики организации или ее вида деятельности.

Реквизиты бухгалтерской отчетности

Реквизиты форм бухгалтерской отчетности приведены в Приказе Минфина от 02.07.2010 № 66н, которым эти формы были утверждены. Назначение и перечень основных форм бухгалтерских бланков были приведены нами в отдельной консультации.

Ответственный за правильность оформления факта хозяйственной жизни упд

Согласно ей первичный учетный документ, обязательный для фиксации факта финансово-хозяйственной деятельности, должен содержать такую информацию:

- название документа;

- дату составления;

- название предприятия или Ф. И. О. предпринимателя, участвующего в сделке;

- содержание хозяйственной операции;

- результат измерения операции в деньгах или в натуре, при этом должны быть указаны единицы измерения;

- наименование должности того, кто совершил сделку (операцию) и отвечает за то, как она оформлена, либо, если за оформление отвечает другое отдельное лицо, то данные и этого другого лица;

- подписи лиц и идентификационные данные лиц, названных в предыдущем подпункте.

- Ст. 252, 313 НК РФ.

Кто имеет право ставить подписи в упд?

Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Сведения, предусмотренные настоящим подпунктом, указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства — члена Евразийского экономического союза».

Подписи в упд

Порядок заполнения упд (построчная рекомендация)

Подписи в УПД должны расшифровываться: обязательно указание должности сотрудников, их подписи в УПД, расшифровки этих подписей, так же обязательно должен быть прописан документ, на основании которого проставляются подписи в УПД конкретных работников. Таким образом, подписи в УПД должны выглядеть следующим образом: Подпись в УПД Пояснения Товар или груз передал / услуги, результаты работы, права сдал («10») Подпись в УПД заполняется работником, который совершает отгрузку от лица продавца либо уполномоченным на это действие лицом.

В случае, если лица в строчках «10» и «13» идентичны, тогда подпись в строке «13» УПД может не ставиться. Если совпадает лицо в строке «10», «13» и лицо, которое уполномочено подписывать счет-фактуру за директора (иного руководителя) и гл.

бухгалтера, тогда подписи в стр. «10» и «13» УПД могут отсутствовать.

Подписи на упд со стороны получателя обязательно две

- Лицо, уполномоченное действовать по сделке (например, отгружать товар). Тогда данные по строке 13 будут совпадать с данными по строке 10.

Тогда можно в строке 13 заполнить только данные ответственного лица, без дублирования подписи. - Лицо, уполномоченное на подписание счетов-фактур. Тогда данные по строке 13 будут совпадать с обязательной подписью руководителя или главбуха. При этом тоже допускается не дублировать подпись, вписав в строку только должность и Ф. И. О. уже указанного лица.

- Иное лицо, назначенное внутренними распорядительными документами организации.

Тогда в строке 13 должны присутствовать полностью: должность, Ф. И. О., подпись. Возможен вариант, когда за правильность регистрации и документирования определенного вида хозяйственных операций в организации отвечают несколько человек.

Департамент общего аудита по вопросу заполнение строки 18 упд

Справочная информация Подписи в УПД УПД ( универсальный передаточный документ) – это специальный первичный учетный документ, который содержит в себе обязательные реквизиты, применяемые к счетам-фактурам и реквизиты, обязательные к указанию в первичных документах организаций. ФНС России рекомендовала УПД в Приложении № 1 к Письму № ММВ-20-3/[email protected] от 21 октября 2013 года.

Обращаем Ваше внимание, что УПД организациям применять не обязательно, они могут применять любые первичные учетные документы, которые соответствуют требованиям законодательства. УПД будет содержать следующую информацию : во-первых — кто совершает отгрузку ТМЦ, прав, услуг и работ, во-вторых — кто ответственный за правильное оформление со стороны продавца, в третьих — кто получил ТМЦ (права, работы, услуги) и в четвертых — кто ответственный за правильное оформление непосредственно со стороны покупателя.

Ответственный за правильность оформления факта хозяйственной жизни в упд

- В строке 10 предусмотрено место для подписи лица, которое отгрузило (передало) товар (услугу, результаты работ, права) с указанием его должности и ФИО.

- В строке 13 подписи в УПД ставят лица, которые уполномочены на составление УПД как первичного документа со стороны продавца (подрядчика, исполнителя).

- В строке 15 предусмотрено место для подписи лица, которое отвечает за получение (приемку) товара, услуг, результатов работ, прав.

- В строке 18 предусмотрено место для подписи лица, ответственного за правильность оформления операции со стороны покупателя, заказчика.

- Какие обязательные подписи в УПД должны быть всегда? Все ли подписи должны быть в УПД в указанных местах? Ответы на эти вопросы можно найти в рекомендациях, которые налоговики довели в приложениях к Письму от 21.10.2013 № ММВ-20-3/96.

Наличие этих подписей обусловлено требованиями НК РФ (ст. 169) и постановлением Правительства РФ «О правилах заполнения документов при расчетах по НДС» от 26.12.2011 № 1137. Об отношении чиновников Минфина к подписи в виде факсимиле узнайте по ссылке.

Для дополнительных подписей со стороны продавца предназначены строки 10, 13 рекомендованной формы УПД:

- В строке 10 «Товар (груз) передал / услуги, результаты работ, права сдал» должно расписаться лицо, фактически отгрузившее товар, либо лицо, фактически передающее от лица предприятия результаты работ, услуг или имущественных прав.

- В строке 13 «Ответственный за правильность оформления факта хозяйственной жизни» должна стоять подпись того, в чьи обязанности вменен контроль за правильностью документального оформления события, отражаемого в УПД.

Ответственный за правильность оформления факта хозяйственной жизни упд

В такой ситуации подпись достаточно поставить в разделе УПД для счета-фактура, а в строке 10 указать должность и ФИО этого лица.

- При заполнении строки 13 без подписи можно обойтись, если лицо, ответственное за оформление операции, и лицо, уполномоченное на отгрузку товара, услуги или результата работ, — один и тот же человек.

- Для покупателя (заказчика):

- В строке 15 ставятся подпись лица, принявшего товар (услуги, права, результаты работ), а также должность и ФИО этого лица.

- В строке 18 подпись лица, отвечающего за оформление операции, можно не ставить, если оно же принимает товар, услугу, результаты работ или права. В строке 18 достаточно указать только должность и ФИО этого сотрудника.

Ниже мы привели образец, как подписывать УПД в таких случаях, который вы можете скачать.

Кто ставит подпись в УПД строке 18 «Ответственный за правильность оформления хозяйственной жизни»?

Вопрос-ответ по теме

Подписи в УПД кто и когда должен расписываться со стороны покупателя в графе ответственный за правильность оформления факта хозяйственной деятельности?

В строке 18 «Ответственный за правильность оформления хозяйственной жизни» ставят свою подпись руководитель или иное уполномоченное лицо (главный бухгалтер, бухгалтер, менеджер и т.д.). Если руководитель не передал эти полномочия сотруднику, то он сам должен подписать УПД по данной строке.

Ответственность за оформление подразумевает контроль со стороны лица, подписавшего документ, за соблюдением его обязательных реквизитов. Ответственное лицо должно своевременно передать документ для принятия его к учету.

В Законе N 402-ФЗ или в ином нормативно-правовом акте нет прямого указания на то, что нужно составить приказ (или иной локальный документ) для утверждения лица, ответственного за совершение тех или иных операций в организации. Вместе с тем в Приложении N 4 к Письму ФНС подразумевается наличие соответствующего распорядительного документа в организации.

Руководитель должен самостоятельно назначить ответственное лицо, которое будет подписывать УПД в строке 18 (приказом или доверенностью). Перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером (п. 14 Положения по ведению бухгалтерского учета и отчетности, ч. 1 ст. 7 Закона N 402-ФЗ, Информация Минфина России N ПЗ-10/2012).

Отсутствие подписи по строке 18 также возможно только в случае, если руководитель покупателя назначил приказом (или иным документом) лицом ответственным за оформление сделки лицо, которое расписалось по строке 15. В этом случае в строке 18 заполняются сведения о должности и ф.и.о. ответственного лица без повторения подписи (письмо ФНС России от 21.10.13 № ММВ-20-3/96@).

Универсальный передаточный документ: полезен ли он налогоплательщику?

Его форма содержит все обязательные реквизиты, предусмотренные для счетов-фактур и первичных учетных документов. Таким образом, организация может применять его либо для расчетов с бюджетом по НДС и подтверждать расходы, либо только как первичный учетный документ.

Казалось бы, его использование способно снизить документооборот в разы, но не все организации и ИП спешат применять УПД. И дело здесь может быть как в финансовых вопросах, ведь внесение нового бланка в автоматизированные системы документооборота требует и времени, и денег, так и в налоговых – существует опасение, что могут возникнуть сложности при подтверждении расходов и заявлении вычета по НДС.

Попытаемся разобраться, напрасны ли опасения налогоплательщиков.

Что представляет собой УПД, и для чего он нужен

БЛАНК

Название этого документа говорит само за себя – он объединяет в себе сразу две важные бумаги: счет-фактуру и первичный учетный документ, оформляющий ту или иную операцию.Однако в основу УПД положена все же форма счета-фактуры, которая дополнена необходимыми реквизитами. Это сделано потому, что данную форму налогоплательщик не имеет право разработать сам (п. 8 ст. 169 НК РФ) в отличие от форм накладных или актов приемки-передачи выполненных работ. Напомним, что с 2013 года организации и ИП получили право составлять свои формы первичных документов, а обязанность использовать унифицированные была отменена (ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»; далее – закон о бухучете).

Стоит отметить, что форма УПД, предложенная ФНС России, носит рекомендательный характер. Налогоплательщик, как и раньше, может продолжать использовать:

- форму счета-фактуры, установленную постановлением Правительства РФ от 26 декабря 2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее – Постановление № 1137);

- формы первичных документов, разработанных самостоятельно и содержащих все реквизиты в соответствии с ч. 2 ст. 9 закона о бухучете.

И, наоборот, применение УПД не лишает возможности:

- учитывать оформленный факт в целях бухгалтерского учета;

- использовать право на вычет по НДС;

- подтверждать затраты в целях налога на прибыль и других налогов.

Однако если с подтверждением расходов все просто: ст. 252 НК РФ не содержит конкретного перечня документов их подтверждающих, то есть УПД гармонично вписывается в налоговый учет, то насчет вычетов по НДС многие налогоплательщики боятся, что могут возникнуть проблемы.

В п. 1 ст. 169 НК РФ прямо прописано, что именно счет-фактура является документом, служащим основанием для принятия НДС к вычету. В то же время есть разъяснения контролирующих органов, согласно которым указание в этом документе дополнительных реквизитов (сведений) не является основанием для отказа в вычете (например, письмо Минфина России от 9 февраля 2012 № 03-07-15/17, письмо о применении УПД). Кроме того, начиная с 2013 года любой хозяйствующий субъект может объединить информацию ранее обязательных форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами счетов-фактур.

Также и сама форма предусматривает использование УПД в качестве счета-фактуры – для этого нужно поставить соответствующую отметку в поле «Статус».

Таким образом, УПД можно рассматривать как счет-фактуру с дополнительными реквизитами, и соответственно, налогоплательщикам не стоит бояться заявлять вычеты на его основании.

Заполняем форму УПД

Форма УПД, вместе с порядком и рекомендациями по ее заполнению была разработана ФНС России и предложена к использованию в письме о его применении.

Первая часть это документа практически идентична форме счета-фактуры, лишь с той разницей, что в УПД есть реквизит «Статус», две новые графы «№ п/п» и «Код товара/работ, услуг», а также поле, в котором нужно прописать на скольких листах он составлен.

Реквизит «Статус» выбирается налогоплательщиком из двух вариантов:

- 1 – счет-фактура и передаточный документ (акт);

- 2 – передаточный документ (акт).

БЛАНКИ

Указанный реквизит является основополагающим, так как он определяет цель, для которой оформляется УПД. Иными словами, если налогоплательщик хочет не просто оформить факт хозяйственной жизни, но и принять к вычету НДС на основании УПД, то он в качестве статуса должен выбрать «1». Если УПД будет использован исключительно как первичный документ в целях бухгалтерского и налогового учета, например, такой вариант подходит для упрощенцев и ИП, то в качестве статуса проставляется «2». В последнем случае можно не заполнять (ставить прочерки) в показателях, установленных в качестве обязательных исключительно для счета-фактуры.

| Видео (кликните для воспроизведения). |

Что касается двух новых граф, то законодательство не устанавливает эти реквизиты в качестве обязательных. По мнению ФНС России, выраженному в письме о применении УПД, порядковый номер может заполняться для удобства поиска и визуального выделения позиций, а в графе «Код товара/ работ, услуг» может указываться:

- артикул в отношении товаров;

- код деятельности по ОКВЭД и ОКУН в отношении работ и услуг.

Что касается обязательных реквизитов, то особых изменений в них не произошло. Теперь, учитывая, что документ можно использовать для разных фактов хозяйственной деятельности, в строке 2 «Продавец» и в строке 6 «Покупатель» указываются участники различных гражданских правоотношений. Например, в случае передачи имущественных прав – лицензиара и лицензиата, правообладателя и пользователя, а при передаче выполненных работ – подрядчика (субподрядчика) и заказчика (генподрядчика).

Остальные реквизиты, которые соответствуют информации, содержащейся в счете-фактуре, заполняются в соответствии с требованиями Приложения № 1 к Постановлению № 1137.

Вторая же часть УПД состоит из 12 строк (строки 8-19).

В строке 8 «Основание передачи (сдачи)/получения (приемки)» указывается информация, которая позволяет определить содержание факта хозяйственной жизни и специфические условия сделки. То есть прописываются реквизиты договора, соглашения, поручения и т. п. Обязательный реквизит.

В строке 9 «Данные о транспортировке и грузе» следует прописывать реквизиты транспортных документов, поручений экспедиторам, складских расписок и прочие уточняющие сведения о перевозке. Также эта строка может содержать информацию о грузе: количестве, массе нетто/брутто, комплектации и т.д.

В строках 10 и 15 вписываются должности, ФИО и подписи лиц, соответственно передавших и получивших товары (работы, услуги, имущественные права). Если передает товар то же лицо, которое является уполномоченными за подписание счета-фактуры, то в строке 10 подпись можно не ставить, а только указать ФИО и должность. Оба реквизита являются обязательными.

В строках 11 и 16 заполняются даты соответственно отгрузки (передачи) и получения товаров (работ, услуг, имущественных прав). Дата в строке 16 не может быть раньше даты в строке 11, а та в свою очередь может быть или равной, или позднее даты составления УПД. Оба показателя обязательными не являются, однако налоговики рекомендуют заполнять их даже в случае совпадения с датой составления документа. Это позволит избежать несогласованного внесения изменений в документ (произвольного проставления даты) любой заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений.

Строка 12 предназначена для того, чтобы вносить иные сведения об отгрузке. Например, данные о паспортах, сертификатах, а также о количестве и виде любых других документов, являющихся неотъемлемыми приложениями к УПД. В свою очередь в строке 17 «Иные сведения о получении/приемке» указывается информация о наличии/отсутствии претензий или также данные о документах, оформленных покупателем и являющихся неотъемлемыми приложениями к УПД.

В строках 13 и 18 отражается информация о лицах, ответственных за правильность оформления факта хозяйственной жизни. Оба реквизита являются обязательными. Обратите внимание, что такими лицами могут быть и ответственные за передачу (получение) груза (строки 10 и 15), а также руководитель организации или главный бухгалтер. В случае если именно эти лица являются ответственными за правильность оформления сделки, то в строках 13 и 18 указываются их должности и ФИО без проставления подписей.

Поскольку форма УПД может быть дополнена и другими строками, то в случае необходимости (например, если в организации за правильность оформления операции отвечают одновременно несколько лиц) нужно будет ввести дополнительную строку 13а или 18а для указания должности, ФИО и подписи второго ответственного лица.

Строки 14 и 19 могут использоваться для внесения наименований и иных реквизитов, определяющих экономических субъектов, составивших УПД со стороны продавца и покупателя. Здесь могут быть указаны сведения о лице, ведущем бухучет на основании договора или информация о комиссионере (агенте), если он передает комитенту (принципалу) товар (работы, услуги), приобретенные у продавца от своего имени. Оба реквизита являются обязательными, однако если на документе будут проставлены печати, имеющие в своем составе полное наименование сторон сделки, то эти строки можно не заполнять. Что касается самой печати, то она может и не проставляться, но только если заполнены все обязательные реквизиты первичного документа (п. 2 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ).

3 причины использовать УПД

С точки зрения налогового документооборота использовать УПД, безусловно, выгодно. Во-первых, снижается количество документов, которыми обмениваются контрагенты. Во-вторых, уменьшается объем бумаг, предоставляемых в налоговые органы. Следовательно, происходит экономия финансов налогоплательщика на обмен (передачу), хранение и учет этих первичных документов.

Кроме того, снижаются и трудозатраты, ведь сокращается время, потраченное на заполнение документов, поскольку указать реквизиты один раз в УПД легче, чем два раза: и в счет-фактуре, и в первичном учетном документе.

Да, ко всему новому достаточно сложно привыкнуть, но форма УПД не ноу-хау – практически все реквизиты знакомы налогоплательщику не понаслышке. Тем более в письме о применении УПД ФНС России разъяснила порядок их заполнения. Таким образом, проблем с привыканием быть не должно.

И как уже говорилось, не нужно бояться, что УПД не примут для подтверждения расходов или вычетов по НДС. Если все заполнено правильно и все реквизиты на месте, то проблем с налоговыми органами не возникнет. В подтверждение этому есть письма контролирующих органов.

Так, в письме ФНС России от 5 марта 2014 г. № ГД-4-3/3987@ прямо сказано, что УПД является документом, который может быть использован для подтверждения затрат, учитываемых при исчислении налога на прибыль, ЕСХН и УСН. Обратите внимание, что это письмо обязательно для применения налоговыми органами, так как размещено на сайте www.nalog.ru в соответствующем разделе (письмо ФНС РФ от 23 сентября 2011 г. № ЕД-4-3/15678@ «О разъяснениях ФНС России»).

А что касается НДС, то в письме об УПД прямо прописано, что если в реквизите «Статус» проставлено значение «1» и все необходимые для счета-фактуры реквизиты заполнены правильно, то проблем с вычетом по НДС возникнуть не должно.

Анна Лозовая, ведущий советник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России:

«В настоящее время Минфин России разработал законопроект, который вносит изменения в гл. 21 НК РФ. В нем устанавливается возможность дополнять счета-фактуры реквизитами, свойственными первичным учетным документам, но при условии, что первичная форма счета-фактуры будет присутствовать. Сейчас этот проект находится на согласовании, и планируется, что в сентябре этого года он уже будет внесен в Госдуму.

Сейчас же налогоплательщикам, подтверждая вычеты по НДС при использовании УПД, приходится руководствоваться только разъяснениями ФНС России, которые были доведены до всех территориальных налоговых органов».

Таким образом, если налогоплательщик правильно заполнит УПД, то он не только избежит претензий налоговых органов, но и сэкономит на учете, хранении и передаче первичных документов.

Документы по теме:

Новости по теме:

Правовые консультации по теме:

Организация является покупателем, но грузополучатель — другая организация. От поставщика товар получает водитель грузополучателя по доверенностям, выданным покупателем, а также грузополучателем. Как должны быть заполнены строки 15 и 18 универсального передаточного документа со статусом «1»? Должен ли строку 18 подписывать главный бухгалтер?

Форма универсального передаточного документа (далее — УПД) предложена к применению хозяйствующим субъектам Федеральной налоговой службой (письмо ФНС России от 21.10.2013 N ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» (далее — Письмо ФНС)).

Основные правила заполнения данной формы сводятся к следующему (смотрите Приложение 4 к Письму ФНС):

— при использовании УПД со статусом «1» в качестве основания для применения права на вычет по НДС необходимо заполнение обязательных реквизитов, установленных п. 5 и п. 6 ст. 169 НК РФ с учетом положения абзаца 2 п. 2 ст. 169 НК РФ (смотрите также письмо Минфина России от 28.08.2013 N 03-07-15/35322);

— при использовании УПД со статусом «1» в качестве первичного документа необходимо наличие обязательных реквизитов, перечисленных в части 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ).

Рекомендации по заполнению отдельных реквизитов УПД приведены в Приложении 3 к Письму ФНС.

Заполнение строки 15 «Товар (груз) получил / услуги, результаты работ, права принял»

Указанный показатель является уточняющим обстоятельства осуществления операции (сделки). По строке 15 может быть указана должность лица, получившего груз и (или) уполномоченного на принятие услуг, результатов работ, прав по сделке передачи результатов работ (услуг, имущественных прав) от имени покупателя; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ.

Согласно п. 1 ст. 509 ГК РФ поставка товаров осуществляется поставщиком путем отгрузки (передачи) товаров покупателю, являющемуся стороной договора поставки, или лицу, указанному в договоре в качестве получателя.

В случае, когда договором поставки предусмотрено право покупателя давать поставщику указания об отгрузке (передаче) товаров получателям (отгрузочные разнарядки), отгрузка (передача) товаров осуществляется поставщиком получателям, указанным в отгрузочной разнарядке (п. 2 ст. 509 ГК РФ).

Следовательно, получателем товара может быть как непосредственно сам покупатель, так и грузополучатель, прямо поименованный в договоре поставки либо в отгрузочной разнарядке.

Доверенностью признается письменное уполномочие, выдаваемое одним лицом другому лицу или другим лицам для представительства перед третьими лицами (п. 1 ст. 185 ГК РФ).

Таким образом, в строке 15 указывается должность лица, фактически получающего (принимающего) товар от поставщика, то есть уполномоченного покупателем на получение товара у поставщика. В рассматриваемой ситуации по доверенности уполномоченным покупателем лицом является водитель грузополучателя, который и должен поставить подпись с указанием фамилии и инициалов.

Заполнение строки 18 «Ответственный за правильность оформления факта хозяйственной жизни»

Показатель, позволяющий определить лицо, ответственное за оформление операции (сделки) со стороны покупателя. В строке 18 указывают должность лица, ответственного за правильное оформление сделки, операции со стороны покупателя, его подпись с указанием фамилии и инициалов. Если таких лиц несколько, то необходимо ввести дополнительные строки (18а, 18б и т.д.) для указания должности, Ф.И.О. и подписи этих лиц.

Заметим, если ответственным за оформление сделки является лицо, уполномоченное на получение (принятие) товара (услуги, работ, прав) и поставившее подпись в строке 15 «Товар (груз) получил/услуги, результаты работ, права принял», то в строке 18 можно указать только сведения о его должности и Ф.И.О. без повторения подписи.

Обращаем внимание, согласно пп.пп. 6 и 7 части 2 ст. 9 Закона N 402-ФЗ обязательными реквизитами первичного учетного документа являются, в частности, наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события, а также подписи данных лиц, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Таким образом, строка 18 обязательна для заполнения. В рассматриваемой ситуации строку 18 должно подписать лицо (лица), ответственное(-ые) за оформление операции по приемке товара со стороны покупателя.

Что касается перечня лиц, ответственных за совершение тех или иных операций в организации, то прямого указания на утверждение его локальными документами хозяйствующего субъекта в Законе N 402-ФЗ или в иных нормативно-правовых актах по бухгалтерскому учету нет.

Вместе с тем в Приложении N 4 к Письму ФНС подразумевается наличие соответствующего распорядительного документа в организации.

Кроме того, согласно части 3 ст. 9 Закона N 402-ФЗ лицо, ответственное за оформление факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных.

В соответствии с п. 4 ПБУ 1/2008 «Учетная политика организации» при формировании учетной политики утверждаются в том числе:

— правила документооборота и технология обработки учетной информации;

— порядок контроля за хозяйственными операциями;

— другие решения, необходимые для организации бухгалтерского учета.

В связи с этим, полагаем, организации целесообразно определить лиц, ответственных за совершение тех или иных сделок и за оформление фактов хозяйственной жизни, утвердив составленный список руководителем. Поскольку организация самостоятельно формирует свою учетную политику (часть 2 ст. 8 Закона N 402-ФЗ), то она не ограничена в порядке определения лиц, ответственных за совершение операций. Это могут быть как конкретные лица (по Ф.И.О.), так и лица, выполняющие определенные функции. Также и сами сделки могут быть сгруппированы по схожим признакам (например отгрузка товаров, оказание услуг и т.п.) или в ином порядке, удобном организации.

Полагаем, если по внутреннему распорядительному документу организации-покупателя главный бухгалтер является лицом, ответственным за оформление операции по приемке товара от поставщика, то по строке 18 указывается его должность, подпись с указанием фамилии и инициалов. В то же время заметим, главный бухгалтер (бухгалтер) необязательно должен быть лицом, ответственным за оформление фактов хозяйственной жизни. Более того, на основании части 3 ст. 9 Закона N 402-ФЗ лицо, на которое возложено ведение бухгалтерского учета, не несет ответственность за соответствие составленных другими лицами первичных учетных документов свершившимся фактам хозяйственной жизни.

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член МоАП, профессиональный бухгалтер Федорова Лилия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Мягкова Светлана

23 апреля 2014 г.

| Видео (кликните для воспроизведения). |

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Источники

Сергеев С. Г. Конституционное право России; Дашков и Ко — Москва, 2008. — 576 c.

Авакьян, С.А. Конституционное право России: Методическое руководство к семинарам; М.: Российский Юридический Издательский Дом, 2013. — 370 c.

Воронков, Ю. С. История и методология науки. Учебник / Ю.С. Воронков, А.Н. Медведь, Ж.В. Уманская. — М.: Юрайт, 2016. — 490 c.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.