Содержание

- 1 Когда можно расторгнуть страховой договор

- 2 Как подать заявление на расторжение страхового договора

- 3 Что нужно знать о возможных штрафах и компенсациях

- 4 Прием и проверка заявления страховой компанией

- 5 Сроки расторжения страхового договора

- 6 Последствия расторжения страхового договора

- 7 Вопросы-ответы

Получение кредита – это серьезное обязательство перед банком на длительное время. Чтобы обезопасить клиента от финансовых рисков, банки предлагают различные страховые продукты, связанные с кредитом. Однако, нередко случается так, что клиент хочет отказаться от страхового полиса после уже полученного кредита. В таком случае, страховой договор можно расторгнуть в соответствии с законодательством.

Во-первых, необходимо учесть, что расторжение страхового договора не влечет за собой автоматического возврата денежных средств клиенту. Кроме того, страховая компания может предъявить определенные требования и санкции при расторжении полиса. Поэтому, чтобы избежать дополнительных проблем и оправдать свои действия с точки зрения законодательства, важно ознакомиться с процедурой расторжения и знать свои права и обязанности.

Во-вторых, для расторжения страхового договора необходимо подать письменное заявление в страховую компанию, в котором указать причины отказа от страховки. В заявлении нужно указать номер договора и дату его заключения, а также свои персональные данные. Заявление должно быть оформлено в соответствии с требованиями страховой компании и предоставлено в офис компании или отправлено по почте с уведомлением о вручении.

Когда можно расторгнуть страховой договор

Право клиента расторгнуть страховой договор возникает при определенных обстоятельствах. Во-первых, если клиент решил отказаться от получения страховой услуги или изменил свои планы. Для этого необходимо подать соответствующий запрос в страховую компанию, основываясь на заключенном ранее договоре и на основании требований закона.

Во-вторых, расторжение страхового договора может быть объективно обусловлено происшествием, при котором отпадает необходимость в дальнейшей страховой защите. Например, если клиенту была украдена карта или произошло погашение кредита, страховой полис может быть расторгнут.

В-третьих, есть случаи, когда страховая компания или банк могут расторгнуть договор по собственной инициативе. В этом случае они обязаны вернуть клиенту полную или пропорциональную премию за неиспользованный период страхования. Такая ситуация может возникнуть, если клиент не выполнил определенные обязательства по договору, например, имеет задолженность перед банком по возврату денег или не предоставил необходимые документы для заключения договора.

Однако, нужно помнить, что расторжение страхового договора может привести к нежелательным последствиям. К примеру, по стандартным условиям страховой компании «Альфа» при расторжении страхового полиса на основании добровольного заявления клиента, гарантийного периода (периода охлаждения) не предусмотрено. Это значит, что клиент в течение 30 дней с момента получения кредита не может расторгнуть договор без оснований и возврат денег.

Условия расторжения страхового договора

Расторжение страхового договора возможно, если вы заключили договор страхования вместе с кредитным договором. В случае, если ваш кредит был взят в банке, в котором вы также купили страховку, для досрочного расторжения необходимо обратиться в банк с заявлением.

В процессе расторжения страхового договора необходимо рассмотреть различные аспекты, включая условия изначального договора. Важно учесть, что досрочное расторжение страхового договора может быть связано с определенными финансовыми потерями.

В документах, которые вы получили вместе с кредитом, должно быть указано, какие условия следует выполнить, чтобы отказаться от страховки. Возможными вариантами могут быть такие требования, как возврат денег за неиспользованный период страховки, оплата процентной премии, возврат денег за дополнительные услуги и другие.

Законодательством РФ прописано, что страховая компания может вернуть вам деньги с учетом возможной задолженности по кредиту. При расторжении страхового договора воде нужно будет предоставить документы, подтверждающие вашу задолженность по возмещению риска, а также доказать, что вы являетесь клиентом банка, могущим воспользоваться правом на досрочное погашение кредита.

В случае, если вы заключили добровольное страхование своего имущества или инвестиций, процедура расторжения может немного отличаться. Вам следует обратиться к компании, которая предоставила вам страховку, и узнать о процедуре расторжения в данном случае.

В некоторых случаях, при расторжении страхового договора, возможно получение части суммы, заплаченной за страховку. К примеру, если договором был предусмотрен возврат 50% стоимости страховки при досрочном расторжении. О целесообразности расторжения после получения кредита решает каждый клиент индивидуально, опираясь на свои потребности и возможности.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Сроки и порядок расторжения страхового договора

Сроки и порядок расторжения страхового договора после получения кредита могут быть определены как добровольным, так и досрочным расторжением договора. Добровольное расторжение возможно по инициативе клиента, который решает отказаться от страхового полиса. Досрочное расторжение может произойти по решению банка или страховой компании.

В случае добровольного расторжения страхового договора клиент должен обратиться в банк с заявлением о расторжении. В заявлении следует указать причину отказа от страховки, а также прикрепить все необходимые документы. Банк осуществляет проверку и рассмотрение заявления в соответствии с законодательством, после чего принимает решение о расторжении договора и возвращает клиенту уже уплаченные им денежные средства.

Для досрочного расторжения страхового договора банк должен обратиться к страховой компании с соответствующим заявлением и документами, подтверждающими необходимость расторжения. Страховая компания осуществляет проверку и анализ заявления, а также устанавливает возможность и условия досрочного расторжения в соответствии с законом и условиями договора. При досрочном расторжении страхового договора клиент может быть возмещены только те средства, которые были уже уплачены за период, в котором страховой риск еще не реализовался.

Важно отметить, что при расторжении страхового договора после получения кредита, клиент обязан вернуть банку все выданные ему деньги, а также оплатить проценты за пользование кредитом в период, когда страховка уже не действовала. Также следует учесть, что страховая премия может не быть возвращена клиенту в случае досрочного расторжения договора.

Как подать заявление на расторжение страхового договора

Расторжение страхового договора — процедура, которую клиент страховой компании может осуществить в случае, если возникла необходимость отказаться от полиса. Для того чтобы подать заявление на расторжение страхового договора, необходимо выполнить ряд действий.

Во-первых, вам следует изучить условия договора и выяснить, в каких случаях и в какие сроки предусмотрена возможность расторжения полиса. Обычно сроки расторжения указаны в самом договоре и могут варьироваться в зависимости от типа страхования.

Во-вторых, вам необходимо подготовить соответствующие документы для подачи заявления о расторжении. Как правило, для этого требуется паспорт и копия договора страхования. Возможно, понадобятся и другие документы, связанные с вашими страховыми обязательствами.

После того, как все документы собраны, вы должны написать заявление о расторжении страхового договора и подать его в страховую компанию.

Как правило, компания обязана рассмотреть ваше заявление в течение определенного периода времени — обычно это не превышает 30 дней с момента подачи заявления. Если компания отказывается вам в расторжении, она должна объяснить причины отказа в письменной форме.

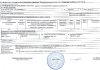

Составление заявления

Для расторжения страхового договора после получения кредита необходимо составить соответствующее заявление. В заявлении следует указать свои персональные данные, данные о заключенном договоре страхования, а также причину отказа от страховки.

При составлении заявления необходимо учесть, что срок для подачи заявления о досрочной расторжении страхового договора обычно ограничен. В большинстве случаев данный срок составляет 30 дней с момента получения страховой полис. Однако некоторые страховые компании могут предоставлять более длительный срок для отказа от страховки.

При заполнении заявления следует учесть, что банки могут устанавливать свои собственные правила и требования для расторжения страхового договора. Поэтому перед составлением заявления рекомендуется проконсультироваться с банком, чтобы узнать о всех особенностях процесса.

В заявлении необходимо указать причину отказа от страховки. Это может быть, например, несоответствие условий страхования своим потребностям, наличие форс-мажорных обстоятельств, изменение обстоятельств, отсутствие потребности в указанной страховой защите и другие. При этом следует обратить внимание на то, что некоторые банки могут требовать дополнительные документы или подтверждение причины отказа.

Подача заявления в страховую компанию

Когда клиент принимает решение отказаться от страховой компании после получения кредита, первым шагом является подача заявления в соответствующую страховую компанию. Заявление должно быть оформлено в письменной форме и содержать следующую информацию:

- Персональные данные клиента (фамилия, имя, отчество, паспортные данные).

- Номер договора страхования, которым был заключен клиентом при получении кредита.

- Дата заключения договора и срок его действия.

- Причина отказа от страховой защиты (например, полное погашение кредита или переход на другую страховую компанию).

- Просьба о расторжении договора страхования и возврате премии, уплаченной клиентом.

Вместе с заявлением необходимо предоставить копии документов, подтверждающих полное погашение кредита, а также доказательства выплат клиентом по договору страхования (если таковые имеются).

После получения заявления, страховая компания обязана рассмотреть его в течение определенного законом и договором страхования периода (обычно 20-30 дней). В случае положительного решения, компания должна произвести возврат страховой премии клиенту.

Что нужно знать о возможных штрафах и компенсациях

Когда клиент решает добровольно расторгнуть страховой договор после получения кредита, ему могут грозить некоторые штрафы и потери. Во-первых, страховая компания имеет право удержать часть суммы, которую клиент внес в качестве премии, за период использования страховки. За каждый месяц использования услуг страховщик может удерживать определенный процент от стоимости полиса.

Однако, согласно закону о добровольном расторжении договора, клиент имеет право на возврат неиспользованной премии по полису. Если клиент отказывается от страхования и подает заявление о расторжении в течение 14 дней, страховая компания должна возвратить ему полную сумму премии без удержаний.

Кроме того, существует возможность компенсации за преждевременное расторжение договора. Если клиент расторгает договор досрочно, то на основании заключенного с банком договора о страховании имущества или жизни, страховая компания может выплатить ему определенную сумму в качестве компенсации. Величина компенсации может зависеть от срока договора, уже выплаченных сумм и степени риска, которую страховщик несет.

Также стоит отметить, что при досрочном расторжении договора страховщик может потребовать от клиента уплаты штрафа за расторжение. Сумма штрафа может быть рассчитана на основе остаточного срока действия договора и размера задолженности перед банком. В случае если клиент расторгает договор до окончания его срока действия и не погасил полностью банковскую задолженность, страховщик может удержать сумму из досрочно выплачиваемых клиентом денег.

Если клиент приобретал страховой полис совместно с кредитной картой или в рамках коллективного страхования, то при расторжении полиса могут возникнуть дополнительные условия и штрафы. В таком случае рекомендуется внимательно ознакомиться с договором и консультироваться со специалистами.

Штрафы за расторжение страхового договора

При расторжении страхового договора, который был заключен в рамках получения кредита, клиент может столкнуться со штрафами и дополнительными вычетами. В зависимости от условий договора и полиса, страховая компания может предусмотреть различные санкции за досрочное расторжение.

Одной из причин расторжения страхового договора после получения кредита является полное погашение займа. После того, как клиент вернул все деньги банку, он может захотеть расторгнуть страховой договор, чтобы избежать дополнительных расходов.

Однако, в большинстве случаев, страховая компания вправе взимать штрафы за досрочное расторжение страхового договора. Размер штрафа может зависеть от длительности оставшегося периода действия договора, а также от суммы страхового возмещения. В некоторых случаях, вычеты могут составлять до 50% от полиса, что значительно снижает возврат клиенту.

Кроме того, вся задолженность по кредиту должна быть погашена перед расторжением страхового договора. Если же у клиента осталась открытая задолженность перед банком, страховой полис автоматически продлевается до момента ее полного погашения.

Перед расторжением страхового договора необходимо внимательно ознакомиться с условиями договора и обратиться в страховую компанию для получения подробной информации о возможных штрафах и процедуре расторжения. Чтобы избежать дополнительных затрат, рекомендуется внимательно изучать варианты страхования при получении кредита и выбирать банки, которые не накладывают санкций за досрочное расторжение страхового договора.

Возможные компенсации при расторжении

При расторжении страхового договора после получения кредита у банка, клиент может рассчитывать на определенные компенсации. Во-первых, если клиент решил отказаться от кредитного договора до его заключения, банк может вернуть ему уже уплаченную премию. Однако в этом случае банк может удержать определенный процент за предоставленные услуги и документы.

Во-вторых, если клиент принял решение расторгнуть договор после его заключения, то банк обязан вернуть ему премию за охлаждение рисков и премию за использование денег в период задолженности. Также клиент имеет право на возврат уже выплаченных процентов по кредитному договору.

В случае расторжения страхового договора по взаимному соглашению клиента и страховой компании, последняя может вернуть клиенту премию за использование денег в период задолженности и премию за охлаждение рисков.

Кроме того, клиент, отказавшийся от договора кредитной страховки, имеет право на возврат досрочной части премии по страховому полису. Если клиент отказался от договора до получения кредита, то ему могут быть возвращены также платежи, которые были произведены как оплата вкладов с целью погашения задолженности.

Таким образом, при расторжении страхового договора после получения кредита клиент может рассчитывать на возвращение определенных сумм денег, которые были уплачены с целью страхования имущества, процентной премии и других премий в рамках кредитного договора.

Подробнее здесь — Отказ от страховки после 14 дней.

Прием и проверка заявления страховой компанией

После принятия решения об отказе от страховки в связи с расторжением кредитного договора, необходимо обратиться в страховую компанию и подать заявление о расторжении договора. В заявлении следует указать свои персональные данные, номер договора страховки, а также причину отказа.

Важно учитывать, что страховая компания может потребовать предоставить дополнительные документы, подтверждающие причины отказа от страховки. Например, если отказ связан с полным погашением кредита, страховщик может запросить копию документа о погашении задолженности перед банком.

После получения заявления страховая компания проводит проверку предоставленных документов и подтверждает расторжение договора. В некоторых случаях страховая компания может потребовать от клиента оплатить штраф за досрочное расторжение договора или возврат уже выплаченной премии.

| Видео (кликните для воспроизведения). |

Важно помнить, что в соответствии с законодательством страховая компания обязана вернуть клиенту денежные средства, уплаченные за неиспользованную часть страхового периода.

При расторжении страхового договора, заключенного в связи с кредитованием, возможны различные сценарии. В некоторых случаях клиент может вернуться к страховой компании, чтобы оформить новую страховку, если будет заключен другой кредитный договор или иная форма финансового обязательства.

Если страховой полис является неотъемлемой частью кредитного договора и его расторжение может повлиять на условия предоставления кредита, страховая компания обязана уведомить банк о расторжении договора.

Расторжение страхового договора после получения кредита — это важный вопрос, который могут волновать многих ипотечных заёмщиков. При кредитовании банки часто требуют заключить страховой полис на случай невыплаты задолженности. В документах, которые вы подписываете при получении кредита, прописано, что вы обязаны оплатить страховку, что существенным образом увеличивает сумму вашей задолженности.

Однако, по закону вы имеете право отказаться от такого страхового полиса и расторгнуть его досрочно. Для этого вам необходимо подготовить заявление о расторжении договора и представить его в страховую компанию. В большинстве случаев, компания соглашается на расторжение, но может взимать плату за уже использованный период страхования. Также, при расторжении страхового полиса, банк может потребовать добровольное погашение задолженности по кредиту, либо предоставление другого страхового полиса.

Ваши действия для расторжения страхового договора после получения кредита:

- Соберите необходимые документы: паспорт, кредитный договор, страховой полис.

- Напишите заявление о расторжении страхового договора.

- Представьте заявление в страховую компанию. При необходимости оплатите плату за использованный период страхования.

- Если банк потребует добровольное погашение задолженности, оплатите задолженность по кредиту или предоставьте другой страховой полис.

- Получите подтверждение о расторжении страхового договора и предоставьте его в банк.

Помните, что расторжение страхового договора может повлиять на условия вашего кредита, поэтому перед принятием решения об отказе от страховки, обязательно проконсультируйтесь со специалистами банка.

Процедура приема заявления

При решении о расторжении страхового договора после получения кредита клиент обращается в страховую компанию, с которой был заключен договор кредитного страхования. Для этого необходимо оформить заявление о расторжении договора и представить его в офисе компании или отправить по почте.

В заявлении клиент указывает свои персональные данные, номер договора, а также причину расторжения. К причинам может относиться полное погашение кредитной задолженности, раннее досрочное погашение кредита, отказ от дальнейшего заёма, отказ от инвестиций, продажа или передача имущества, обеспечивающего исполнение кредита (например, автомобиля, который был куплен с использованием кредита).

При предъявлении заявления клиент должен предоставить документы, подтверждающие основание для расторжения договора, например, выписку с банковского счета об полном погашении кредитной задолженности или копию паспорта при продаже имущества.

Важно отметить, что расторжение страхового договора возможно только после полного возврата кредита, включая выплату основной суммы кредита и процентов по нему. В большинстве случаев компания имеет право удержать определенный процент от стоимости полиса в качестве платы за оказание услуг и риски, связанные с досрочным расторжением договора.

После подачи заявления на расторжение договора страховая компания рассматривает его в соответствии с законодательством и условиями договора, а затем принимает решение о возможности расторжения и возвращает клиенту страховую премию за оставшийся период страхования, если такая премия была уплачена. В случае отказа от расторжения договора клиент имеет право обжаловать решение компании в суде.

Важно помнить, что каждая страховая компания имеет свои особенности и требования при расторжении договоров. Поэтому перед подачей заявления на расторжение необходимо внимательно изучить условия договора и обратиться к представителям компании для получения подробной информации.

Проверка правильности заполнения заявления

После того как вы приняли решение расторгнуть страховой договор после получения кредита, вам необходимо подготовить и подать соответствующее заявление в банк или страховую компанию. При заполнении заявления обратите внимание на следующие моменты:

- Документы и данные: Убедитесь, что в заявлении указаны все необходимые документы и данные, такие как паспортные данные, номер кредитного договора, номер полиса страхования.

- Точность информации: Проверьте, чтобы все данные в заявлении были указаны без ошибок и полностью соответствовали вашим документам. Отсутствие или неверная информация может привести к отказу в расторжении договора.

- Формат заявления: Узнайте у банка или страховой компании о предпочтительном формате заявления. Некоторые компании предоставляют готовые бланки заявлений, которые необходимо заполнить.

- Сроки: Уточните у банка или страховой компании сроки подачи заявления на расторжение страхового договора. Не заполняйте заявление слишком близко к окончанию срока, чтобы избежать задержек и штрафов.

Проверьте внимательно каждую графу заявления и убедитесь, что все данные указаны корректно. Неправильно заполненное заявление или несоответствие информации может привести к отказу в расторжении договора. Если возникают сомнения или вопросы, обратитесь к представителям банка или страховой компании для получения консультации и помощи в заполнении заявления. Следуйте всем инструкциям, прописанным в заявлении и соблюдайте требования, установленные законодательством и договором.

Сроки расторжения страхового договора

Сроки расторжения страхового договора могут варьироваться в зависимости от типа страховки и условий, которые прописаны в договоре. Если вы заключили страховой договор вместе с кредитным договором в банке, то сроки расторжения могут быть ограничены.

В большинстве случаев, если вы решили расторгнуть страховой договор после получения кредита, вам необходимо обратиться к банку, в котором вы взяли кредит, и уведомить их о своем желании отказаться от страховки. Банк может потребовать представления определенных документов, таких как паспорт и другие документы, подтверждающие ваш отказ.

Согласно законодательству и условиям договора, после вашего заявления о расторжении страхового договора, страховая компания обязана вернуть вам премию за неиспользованный период страхования. Однако, в некоторых случаях, возможны некоторые ограничения и комиссии за досрочное расторжение.

Если вы решили отказаться от страховки по другой причине, например, если вы уже погасили кредит и более не нуждаетесь в страховке на случай риска, то вы можете обратиться непосредственно в страховую компанию и подать заявление об отказе от страховки. В этом случае, сроки расторжения и возврата денег будут определяться согласно полису и в соответствии с законодательством.

Если страховой договор был заключен в рамках коллективного договора, например, через работодателя или профсоюз, то сроки расторжения страхового договора могут быть оговорены в данном договоре. В этом случае следует обратиться в коллектив, ответственный за страхование, и узнать о процедуре расторжения и возможных штрафах или комиссиях.

Ожидание решения страховой компании

После того как клиент заключил договор страхования при получении кредита, ему необходимо дождаться решения страховой компании по его заявлению на расторжение договора. Время ожидания может варьироваться в зависимости от различных факторов, таких как количество представленных документов, процент инвестирования вклады и прописано ли это в законодательстве. Сроки могут составлять от нескольких дней до нескольких недель.

В заявлении клиент должен указать причины отказа от договора и просить вернуть деньги, заплаченные по страховому полису. При этом страховая компания может проверять заключенный договор кредитования и в случае обнаружения задолженности или других нарушений закона отказаться от выплат.

Также страховая компания может потребовать документы, подтверждающие факт добровольного досрочного погашения кредита или ипотеки, а также подтверждение нахождения клиента в период охлаждения.

Если решение страховой компании будет положительное, то клиенту будут возвращены деньги, которые он заплатил по страховому полису. Однако, стоит учесть, что страховая компания может вычесть определенную сумму за выданный полис, соответствующую риску. Это предусмотрено правилами и условиями страховой компании и обычно является процентной премией.

Время расторжения и возврата страховой премии

Время расторжения страхового договора и возврата страховой премии зависит от условий, которые прописаны в договоре. Обычно страховая компания предоставляет клиенту определенное количество дней на добровольное расторжение договора. Если клиент принимает решение о расторжении досрочно, то необходимо обратиться в страховую компанию и подать соответствующее заявление.

Возврат страховой премии происходит после расторжения договора. Обычно страховая компания выплачивает клиенту сумму, равную необразовавшейся части страховой премии за период, в течение которого договор действовал. Однако, следует учитывать, что возврат страховой премии может быть произведен не полностью, так как страховые компании имеют право удержать некоторую сумму в качестве вознаграждения за предоставленные услуги по страхованию.

Если страховой договор был заключен в связи с получением кредита или ипотеки, то расторжение договора может иметь свои особенности. Например, в некоторых случаях банки требуют от клиентов оформления страховки на весь срок кредитования и предполагают автоматическое списание страховой премии с банковской карты клиента. В таком случае, расторжение договора может происходить только по решению банка, и клиент должен обратиться в банк с соответствующей просьбой.

Если вы решили расторгнуть страховой договор и вернуть премию, вам необходимо связаться со страховой компанией, предоставить необходимые документы и заполнить заявление. Обычно страховая компания рассматривает заявление о расторжении в течение определенного времени, которое также должно быть прописано в договоре.

Последствия расторжения страхового договора

После расторжения страхового договора между клиентом и страховой компанией возникают определенные последствия, которые могут повлиять на финансовое положение клиента и на условия получения кредита. В первую очередь, следует учитывать, что расторжение договора может привести к отказу банка в дальнейшей выдаче кредита или изменению условий его получения.

Досрочное расторжение страхового договора может привести к увеличению ежемесячных платежей клиента по кредиту. Это связано с тем, что страховая премия обычно включается в общую сумму кредита и выплачивается в течение всего периода договора. Если договор расторгается досрочно, клиент должен будет вернуть полную страховую премию, что может значительно увеличить его задолженность.

Кроме того, банки могут потребовать от клиента документы, подтверждающие причины и обстоятельства расторжения страхового договора. Также могут быть запрошены заключения и мнения экспертов, которые подтвердят необходимость расторжения договора. Это может потребовать от клиента дополнительных затрат на юридическую помощь или консультации.

В случае расторжения страхового договора по инициативе клиента, банк может потребовать, чтобы клиент сам принял риски, связанные с отсутствием страховой защиты. Это может повлиять на условия кредита, в том числе на процентную ставку.

Также следует учитывать, что расторжение страхового договора может повлечь за собой потерю некоторых преимуществ и возможностей. Например, клиент может терять право на выплаты по страховой программе при возврате кредита. Кроме того, расторжение договора может привести к утрате имущества, которое было использовано в качестве залога при получении кредита, например, при ипотеке.

Влияние расторжения на кредитные обязательства

Расторжение страхового договора, заключенного при оформлении кредита, может повлиять на кредитные обязательства клиента. При досрочной расторжении страхового договора возникают определенные риски и возможные последствия для обеих сторон — кредитора и заемщика.

Для банков и других кредиторов, страховой полис является дополнительной гарантией погашения задолженности. В случае расторжения договора, банк может требовать дополнительного залога или пересмотреть условия кредита, так как риск невозврата средств возрастает. В некоторых случаях банк вправе потребовать полного погашения задолженности.

Для клиента также существуют последствия расторжения страхового договора. Во-первых, ему могут быть отказаны в выдаче кредитов и дополнительных услуг в будущем в связи с возросшим кредитным риском. Во-вторых, при расторжении договора, клиент теряет страховую защиту на случай непредвиденных обстоятельств, таких как потеря работы или заболевание. Это может привести к финансовым трудностям в будущем и нарушению планов по погашению кредита.

Если клиент расторгает договор, то полис страховой компании будет аннулирован, а выплаченная страховая премия может быть возвращена в зависимости от условий договора. Клиент также может потерять право на положенную ему компенсацию в случае непредвиденных обстоятельств.

Возможность заключения нового страхового договора

После расторжения страхового договора, клиент имеет возможность заключить новый договор со страховой компанией. В зависимости от ситуации и потребностей клиента, новый договор может быть рассчитан на другие объекты имущества или на более выгодных условиях выплат.

Важно отметить, что при заключении нового договора страховой компании может быть предъявлены требования по погашению задолженности по предыдущему договору. Клиент должен учесть, что согласно закону, страховая компания имеет право удержать определенный процент от внесенных клиентом премий при расторжении страхового договора.

Расторжение страхового договора и заключение нового не связаны с возвратом денег за уже прошедший период. Отказаться от страхового договора в результате расторжения возможно только добровольно по желанию клиента, с сохранением прав и обязанностей страхователя и страховой компании.

Для заключения нового страхового договора клиент обращается в страховую компанию и предоставляет все необходимые документы и заявления. В документе будет указан период действия договора, процентная ставка, сумма страховой премии и условия выплат. Клиент также может выбрать вид страхования: индивидуальное, коллективное или комбинированное.

Некоторые банки предлагают своим клиентам страхование имущества в рамках кредитной программы, например, при кредитовании на покупку недвижимости. В этом случае страховой договор заключается сразу при выдаче кредита и указан в договоре, который был заключен между клиентом и банком.

| Видео (кликните для воспроизведения). |

Также следует учесть, что возможность заключения нового страхового договора после расторжения предыдущего может зависеть от политики конкретной страховой компании. Некоторые компании могут отказать в заключении нового договора, если клиент имеет задолженность по предыдущему договору или нарушал условия страхования.

Вопросы-ответы

-

Каким образом можно расторгнуть страховой договор после получения кредита?Для расторжения страхового договора после получения кредита необходимо обратиться в страховую компанию, в которой был заключен договор. Существует несколько способов расторжения договора: 1) Отказ от страховки в течение 14 календарных дней с момента заключения договора; 2) Расторжение договора по соглашению сторон; 3) Расторжение договора по инициативе страховщика или страхователя.

-

Какие документы необходимо предоставить для расторжения страхового договора?Для расторжения страхового договора необходимо предоставить следующие документы: 1) Заявление о расторжении договора, которое должно содержать основную информацию о страховке и причину расторжения; 2) Копию паспорта страхователя; 3) Копию договора страхования; 4) Документы, подтверждающие основание для расторжения, например, документы о погашении кредита и др.

-

Какие сроки расторжения страхового договора после получения кредита?Сроки расторжения страхового договора после получения кредита зависят от выбранного способа расторжения. Если страхователь хочет воспользоваться правом отказа от страховки, он должен это сделать в течение 14 календарных дней с момента заключения договора. В случае расторжения договора по соглашению сторон, сроки могут быть установлены самими сторонами. При расторжении по инициативе страховщика или страхователя, сроки также могут быть различными.

-

Возможно ли расторгнуть страховой договор после получения кредита без потери денежных средств?Возможность расторжения страхового договора без потери денежных средств зависит от условий договора и выбранного способа расторжения. Если страхователь воспользуется правом отказа от страховки в течение 14 дней, то обычно ему возвращается вся страховая премия. Однако, при расторжении по другим основаниям, возможна потеря денежных средств в виде комиссий и штрафов, указанных в договоре.

-

Какие последствия могут возникнуть при расторжении страхового договора после получения кредита?При расторжении страхового договора после получения кредита могут возникнуть следующие последствия: 1) Потеря страхового покрытия в случае наступления страхового случая; 2) Потеря денежных средств в виде комиссий и штрафов, указанных в договоре; 3) Негативное влияние на кредитную историю, если страховой договор был связан с кредитом.

-

Как получить консультацию по расторжению страхового договора после получения кредита?Для получения консультации по расторжению страхового договора после получения кредита можно обратиться в страховую компанию, в которой был заключен договор. Там специалисты смогут подробно проконсультировать по всем вопросам, связанным с расторжением договора, объяснить возможные последствия и помочь в сборе необходимых документов.

Здравствуйте! Меня зовут Степан Рязанов. Я более 12 лет работаю в фирме по предоставлению юридических услуг. За это время я столкнулся с множеством разных задач в этой области. Поэтому я хочу помочь посетителям данного сайта узнать свои юридические права.

Информацию для сайта администраторы собирали со всех доступных источников. Тщательно обработанные данные были выложены в полном объеме и доступном виде для всех посетителей. Перед применением данных, прочитанных на данном сайте необходима обязательная консультация со специалистом.